Kotirajoči oziroma ETF skladi postajajo vse bolj priljubljeni tudi pri nas. Poleg kriptovalut in nepremičnin, so za resne investitorje najbolj vroča roba ta hip. Tudi Janez je prebral nasvete Buffeta, knjigo od Robbinsa, bil na delavnici Vem, da ne vem in poslušal webinar Roliha. Pa Janez sploh lahko varčuje v ETF skladih ali so ti primerni le za tiste z več denarja in znanja?

Zanimanje za ETF sklade narašča iz leta v leto. Celo tako, da njihova rast sredstev v upravljanju prehiteva večini bolj poznane vzajemne sklade. Pri nas so trenutno resda bolj vroče nepremičnine in kriptovalute, a te so morda bolj primerne za dopolnitev portfelja, medtem ko lahko z ETF skladi zgradimo odlično osnovo portfelja.

Obstaja precejšnja verjetnost, da povprečen slovenski Janez že vlaga v ETF sklade, pa tega sploh ne ve. Te namreč najdemo v portfeljih tako vzajemnih, kot tudi pokojninskih skladov. In tu se skriva prva past, saj vlagatelji v vzajemne in pokojninske sklade plačujejo dvojne stroške upravljanja, ki so pri večini že tako precej visoki. Prav upravljavski stroški, ki so običajno našim očem skriti pa so glavni uničevalec donosov povprečnega Janeza.

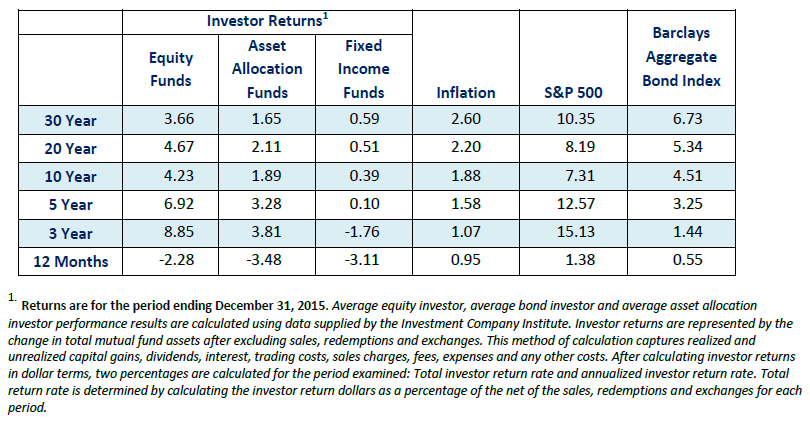

Ta je namreč, v zadnjih 5, 10, 20 ali 30-ih letih (merjeno na dan 31. 12. 2015), z investicijo v delniške sklade izgubil povprečno kar 3,5 odstotne točke donosa letno, kot je razvidno iz spodnje tabele. To pomeni, da je na dolgi rok komaj premagal inflacijo, pri tem pa neizmerno več tvegal, kot če bi denar vezal na banki.

Vir: DALBAR’s 22nd Annual Quantitative Analysis of Investor Behavior

Poleg stroškov so za to “kriva” tudi čustva, ki so druga past v katero se ujame večina Janezov. Čustva se v finančnem svetu kažejo kot samovoljno, neracionalno vedenje posameznikov. Po domače to pomeni, da večina izbira produkte z visokimi stroški, za povrh tega pa še prodaja naložbe, ko te padejo in kupuje, ko zrastejo. In to je ravno nasprotno temu, kar pravi eden izmed največjih investitorjev vseh časov, Warren Buffet – kupuj, ko je druge strah in prodajaj, ko so drugi pohlepni.

Kaj pa to konkretno pomeni za Janeza?

Da pri investiranju izgubi več kot 2.000 evrov letno! Da, prav ste prebrali, povprečen Slovenec izgubi dobrih 2.000 evrov letno, ker vseskozi dela iste napake. Če mislite, da to ne drži za vas, se pošteno motite. No, verjetno izgubljate še več, saj s povprečnim Slovencem mislimo na tistega, ki ima finančno premoženje v višini 19.044 evrov, kot je pokazala zadnja raziskava Allianz Global wealth report.

In zdaj seštejte vrednost vaših delnic, obveznic, vzajemnih, pokojninskih in drugih skladov, naložbenih polic, zlata, bančnih varčevanj ipd. Ja, hitro dobimo seštevek, ki je višji od 19.044 evrov.

Da to drži dnevno opažamo tudi pri naših novih strankah, ko prvič sestavimo njihov naložbeni portfelj ali pa podamo drugo mnenje na že obstoječ portfelj, za katerega je do sedaj »skrbel« drug »svetovalec«. Običajno je bil v podobi tržnika skladov, zlata ali pa zavarovalni zastopnik oziroma osebni bančnik. In če jih uspemo prepričati, da se izognejo osnovnim napakam, smo že več kot upravičili strošek svetovanja, saj na leto v povprečju v njihov žep preusmerimo več kot 2.000 evrov oz. dodatne 3,5 odstotne točke donosa. Pri portfelju v višini 300 tisoč evrov to pomeni že več kot 10.000 evrov vsako leto!

A vrnimo se nazaj k osnovnemu vprašanju. Kaj naj Janez stori potem, ko je prebral članek na internetu, najbolj prodajano knjigo, bil na delavnici oziroma pogledal webinar, vsepovsod pa govorijo o tem, da naj pozabi na drage vzajemne in varčuje v poceni ETF skladih? Pojdimo lepo po vrsti in začnimo z osnovami.

Za nadaljevanje članka vpišite podatke, na e-naslov boste prejeli povezavo, kjer si preberite, kako …

Na koncu članka najdete tudi namig, kako lahko v ETF skladih varčujete že z enim evrom na dan, brez, da bi vas “obrali” borzni posredniki.