Ko govorimo o financah, večina razmišlja o tem, kako graditi premoženje, a pozabljamo, da je enako pomembno razmisliti, kako in kdaj bomo ta sredstva črpali. Brez jasne strategije izplačil lahko naletimo na visoke davke, prodajo naložb v neprimernem trenutku in celo ogrozimo svoje dolgoročne cilje.

Večina investitorjev razmišlja predvsem o tem, kako graditi premoženje in maksimirati donose. A pravi preobrat nastopi takrat, ko ugotovimo, da ni pomembno le, koliko in kam vlagamo, ampak tudi kako in kdaj bomo sredstva iz naložb črpali. Načrtovanje izplačil je pogosto prezrta faza finančnega upravljanja, ki pa močno vpliva na to, ali bomo svoje cilje dejansko dosegli, ali pa bomo podlegli stroškom, davkom in neugodnim razmeram na trgu.

POSTANITE FINANČNO INFORMIRANI

ostanite v stiku s priporočili našega investicijskega tima.

Vse se začne s sistemom treh denarnih vreč

Za razumevanje celotne slike je ključen sistem treh denarnih vreč (3VD), ki vaše finance razdeli glede na namen in dostopnost sredstev. Vzpostaviti moramo transakcijsko, likvidnostno in naložbeno vrečo in ravno pravilno razmerje med njimi določa, kako dobro bomo prestali tako padce na trgu kot osebne finančne pretrese.

Tudi izplačevanje potrebuje strategijo

Ko naložbena vreča enkrat raste in daje občutek varnosti, je mamljivo pomisliti, da smo opravili svoje. Toda nenačrtovana izplačila lahko vodijo do visokih davčnih bremen, prisilne prodaje naložb ob padcih na trgu in celo razpada dolgoročnega finančnega načrta.

Zato je pomembno, da imamo poleg naložbene strategije izdelano tudi strategijo izplačevanja – takšno, ki upošteva naše cilje, davčne posledice, likvidnostne rezerve in tudi morebitne nepričakovane dogodke.

Zakaj izplačila niso stvar improvizacije

Čeprav imate »polno naložbeno vrečo«, to še ne pomeni, da je vse rešeno.

Dvigovanje sredstev brez načrta lahko:

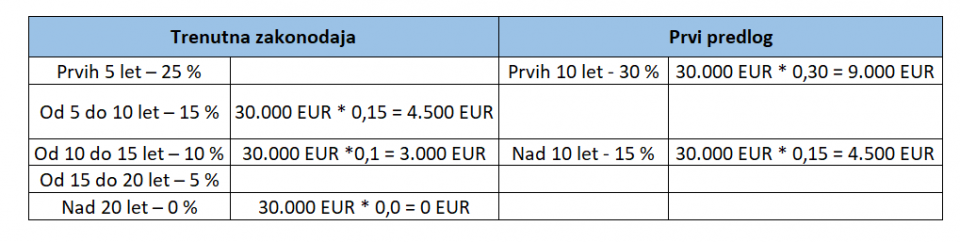

- povzroči visoke davčne obveznosti, če sredstva dvigujemo pred iztekom davčnih obdobij,

- prisili prodajo naložb ob padcih na trgu, ko so vrednosti nizke,

- ogrozi dolgoročne cilje, kot je pokojnina ali nakup nepremičnine, če naložbeno vrečo uporabljamo kot vsakodnevno denarnico.

Poleg naložbene strategije moramo imeti izdelano tudi strategijo izplačevanja, ki upošteva naše cilje, davčne posledice, likvidnostne rezerve in tudi morebitne nepričakovane dogodke.

Dve zgodbi, dva nauka

Predstavljajte si investitorja, ki je v času pandemije celotno premoženje vložil v kriptovalute. Ko je trg padel, je ostal brez denarja za osnovne stroške in je moral prositi prijatelja za pomoč. Čeprav ni hotel prodajati naložb z izgubo, je moral čakati skoraj dve leti, da si je trg opomogel – in v tem času ni imel nobene varnostne rezerve.

Po drugi strani pa imamo primer vlagateljice, ki je dolgo in dosledno varčevala v investicijskih skladih. Ko je želela prenoviti hišo, je sredstva dvignila naenkrat, brez predhodnega posveta. Zaradi neupoštevanja davčne dobe je plačala visok davek in s tem ogrozila druge dolgoročne cilje. Če bi izplačila načrtovala postopno, iz likvidnostne vreče, bi lahko davčno obremenitev bistveno zmanjšala.

Kaj pomeni dobra strategija izplačil?

Načrt izplačil ni le tehnična vaja. Gre za celovit pristop, ki vključuje:

- Določitev finančnih ciljev in časovnice, saj različni cilji zahtevajo različne vire in čas priprave.

- Ustrezno napolnjeno likvidnostno vrečo, ki blaži nepričakovane stroške brez poseganja v naložbe.

- Davčno optimizacijo izplačil, da zmanjšamo nepotrebne stroške.

- Redno prilagajanje portfelja, z rebalansom glede na cilje in tržne razmere.

- Disciplino in čustveno distanco – da ne zapadamo v impulzivne odločitve ob rasti ali padcu trgov.

- Strokovno svetovanje, ki lahko prepreči drage napake in usmeri k dolgoročno učinkovitim rešitvam.

Kako se izogniti najpogostejšim napakam?

V praksi to pomeni nekaj ključnih korakov:

- Ne izplačujte iz naložbene vreče za vsakodnevne izdatke. Tja sodijo sredstva za pokojnino, večje nakupe ali dolgoročne cilje. Za vse ostalo imamo transakcijsko in likvidnostno vrečo.

- Začnite s pravilom 10:10:80 – 10 % prihodkov za dolgoročne cilje, 10 % za kratkoročne in 80 % za vsakdanje življenje.

- Premaknite sredstva iz naložbene v likvidnostno vrečo, ko se približuje cilj (npr. nakup nepremičnine čez dve leti). Tako se izognete prisilni prodaji v slabem trenutku.

- Ne bodite nestrpni. Investiranje ni hitra rešitev, ampak dolgotrajen proces. Uspeh se meri v desetletjih, ne v mesecih.

Investiranje je šele začetek

Načrtovanje izplačil je nadaljevanje vaše finančne zgodbe in prav to poglavje odloča, kako boste živeli svoje cilje, ko pride njihov čas. Z razmislekom o izplačilih si ne zagotavljate le donosov, temveč tudi mirno vest, stabilnost in odpornost na nepredvidene dogodke.

Zato ne čakajte, da boste morali sredstva nujno dvigniti; razmišljajte o tem že danes. Vaš prihodnji jaz vam bo hvaležen.

koliko (finančnih) let

štejete?

Prijavite se na posvet

Zakaj bi se soočali s finančnimi dilemami sami? Zaupajte našim strokovnjakom in skupaj bomo dosegli najboljše rezultate. Prijavite se na posvet pri svojem osebnem finančnem svetovalcu zdaj!

Prav tako ostaja obdavčitev na način, kot je bila do zdaj, kar pomeni, da normiranci ne bodo umeščeni v dohodninsko lestvico. Ministrstvo je sprva predlagalo, da bi bili normiranci obdavčeni po dohodninski lestvici, a na koncu odstopilo od tega predloga. Kaj pomeni dokončna oz. cedularna obdavčitev? To pomeni, da je ob stopnji v višini 20 % njihov prihodek obdavčen z efektivno davčno stopnjo 4 %.

Prav tako ostaja obdavčitev na način, kot je bila do zdaj, kar pomeni, da normiranci ne bodo umeščeni v dohodninsko lestvico. Ministrstvo je sprva predlagalo, da bi bili normiranci obdavčeni po dohodninski lestvici, a na koncu odstopilo od tega predloga. Kaj pomeni dokončna oz. cedularna obdavčitev? To pomeni, da je ob stopnji v višini 20 % njihov prihodek obdavčen z efektivno davčno stopnjo 4 %.