Gibanje delniških tečajev na kapitalskih trgih v mesecu aprilu je bilo podobno aprilskemu vremenu. Nestanovitno.

V podporo tečajem so bili predvsem objavljeni rezultati podjetij za prvi kvartal letošnjega leta, ki so bili povečini boljši od napovedi analitikov. Med velikimi je vlagatelje razočaralo podjetje Netflix, katerega prihodki so v prvem kvartalu upadli za skoraj 8 %, kar se je poznalo tudi na padcu vrednosti delnice. Tečaj je po objavi zgrmel za skoraj 8 %, kasneje pa se je vrednost stabilizirala.

Vpliv epidemije na delniške tečaje

Negativno je na delniške tečaje vplivalo poslabšanje epidemioloških slik nekaterih velikih držav in pojav novih mutacij koronavirusa, ki jih kar noče biti konec. Predvsem Indija in Brazilija dnevno dosegata rekordne številke novih obolenj, države EU pa se spopadajo z razpoložljivostjo dobave ustreznih cepiv. S cepivom AstraZeneca je bilo, poleg težav z planirano dobavo zaradi možnih stranskih učinkov, v nekaterih državah EU cepljenje začasno, ponekod pa celo trajno ustavljeno, težave pa so tudi s cepivom podjetja Johnson & Johnson. To seveda vpliva na planirano časovno precepljenost svetovne populacije in posledično popolno odprtje svetovne ekonomije in odpravo omejitev gibanja.

Na srečo cepljenje v največji svetovni ekonomiji ZDA poteka celo bolje od načrtovanega, tu bi vsak časovni zamik imel na kapitalskih trgih bistveno večji negativni učinek.

Sredi meseca je negativno odjeknila tudi novica, da namerava administracija predsednika ZDA Bidna v kratkem predlagati dvig davčne stopnje na dobičke od kapitala, kamor seveda spadajo tudi kapitalski dobički od lastniških vrednostnih papirjev. To naj bi veljalo za najbogatejše Američane, katerih letni dohodki presegajo 1 milijon USD. To je sicer še neuradno, analitiki pa mirijo, da ukrep ne bo imel tako drastičnega vpliva na trge v slogu »nobena juha se ne poje tako vroča kot se skuha«.

Delniški tečaji ubirali različne smeri

Tako so delniški tečaji spričo pozitivnih in negativnih informacij ubirali različne smeri. Rotacija se je tudi v aprilu nadaljevala. Bili smo priča obdobjem, ko so rasle delnice cikličnih sektorjev, kot so predvsem energija in finance, pa tudi obdobjem rasti delnic velikih tehnoloških podjetij, kjer so vlagatelji za nakup izkoristili padce cen.

Velja omeniti, da so zahtevani donosi na ameriške 10-letne državne obveznice (10 year treasury notes) v aprilu nekoliko upadli, trenutno se nahajajo okoli vrednosti 1.6 %. To je za inflacijska pričakovanja in stabilizacijo trgov dobra novica.

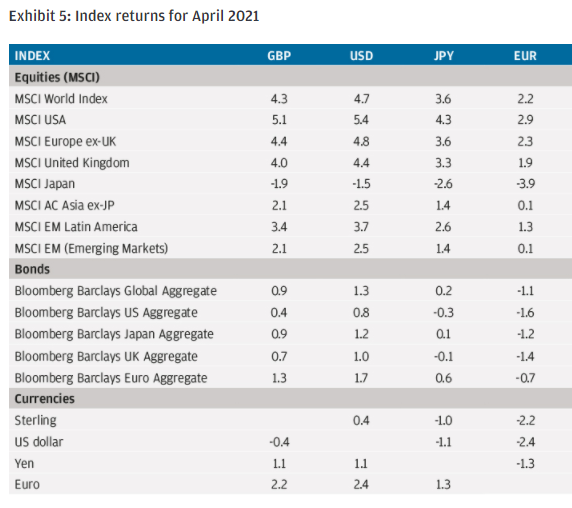

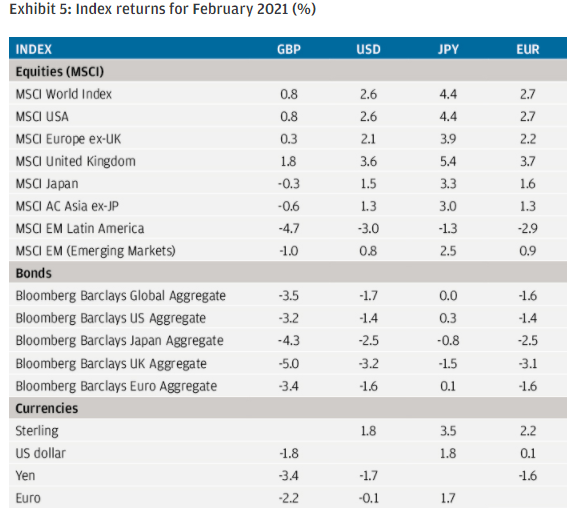

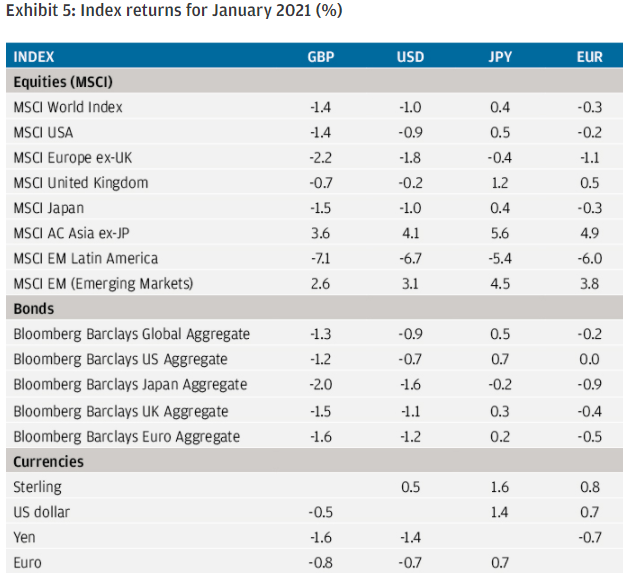

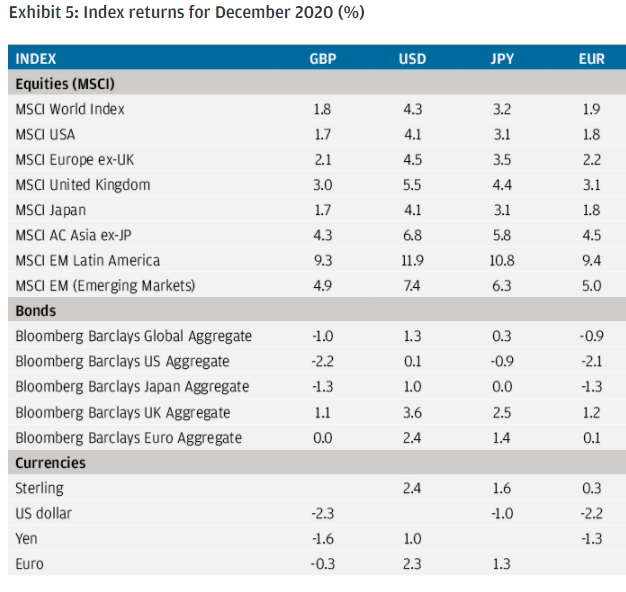

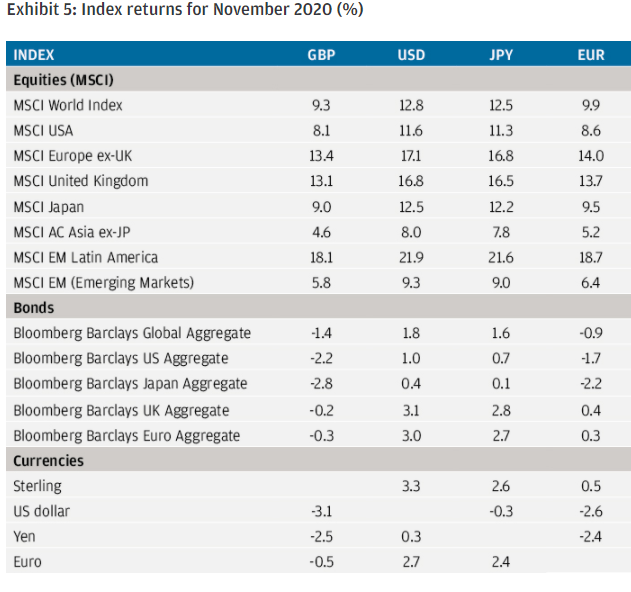

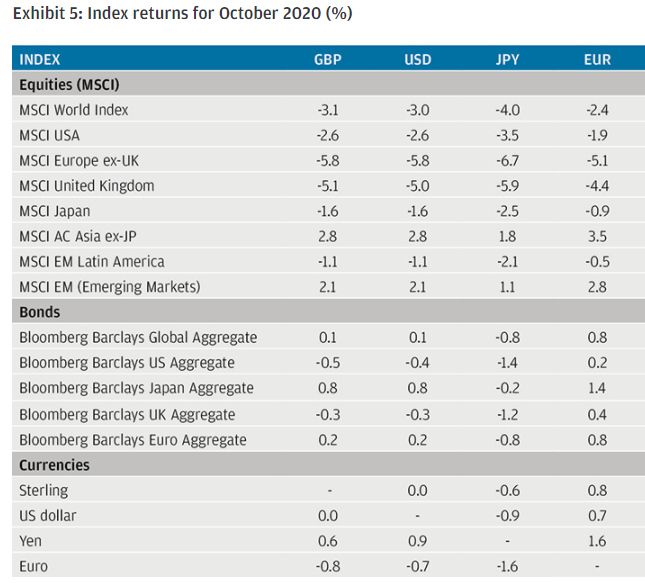

Tako je primerjalni indeks globalnih razvitih trgov MSCI WORLD v aprilu pridobil 2.2 %, merjeno v EUR, kot je razvidno iz spodnje tabele. V indeksu MSCI WORLD so zajeti praktično vsi razviti svetovni trgi in je najbolj verodostojen in kompleksen odsev dogajanja na globalnih delniških trgih razvitih držav.

Tokrat najbolje ameriške delnice, primerjalni indeks MSCI USA je pridobil 2.9 %, merjeno v EUR. To je zaradi boljših izgledov za hitro precepljenost ameriškega prebivalstva in posledično hitrejše okrevanje gospodarstva tudi pričakovano. Dobro tudi evropske delnice. Tokrat pa so jo najslabše odnesle japonske delnice, MSCI Japan je upadel kar za 3.9 %, merjeno v EUR.

Obveznice pričakovano slabo, njihov globalni primerjalni indeks je v aprilu izgubil 1.1 %, merjeno v EUR. USD pa je v aprilu napram EUR izgubil 2.4 % vrednosti.

Vir: JP Morgan Review of markets over April 2021

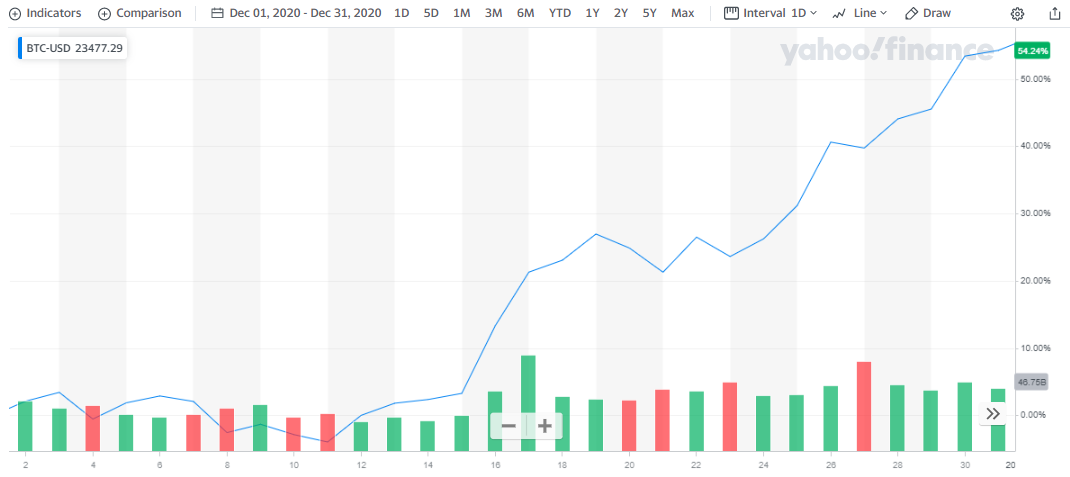

Kripto valute v aprilu s korekcijo

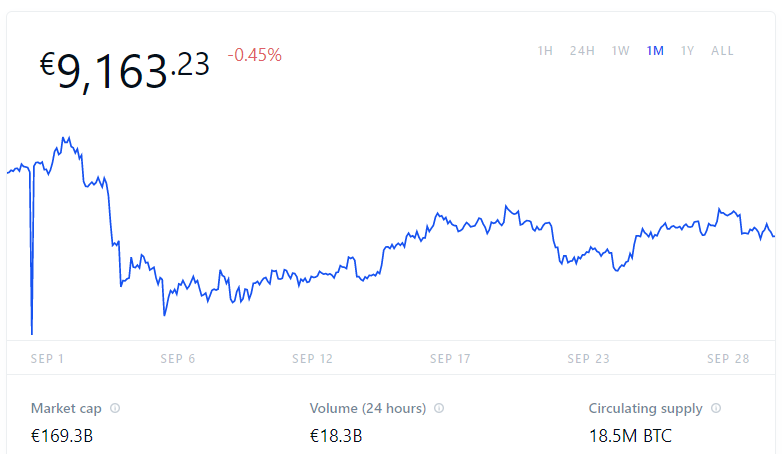

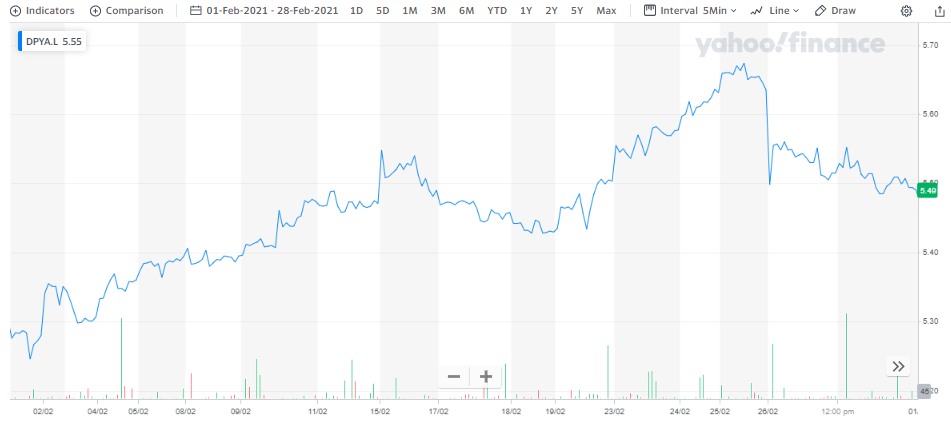

Kriptovalute so v mesecu aprilu doživele korekcijo. Bitcoin je sicer 13. aprila presegel vrednost 53.000 EUR, kar je največ v zgodovini, kasneje pa je vrednost močno upadla, kot je razvidno iz spodnjega grafa. Zadnje dneve meseca se je vrednost precej popravila, tako je bila na mesečni ravni izguba le cca. 4 % vrednosti, merjeno v EUR.

BITCOIN (BTC) – Vir: Yahoo

Nepremičninski sektor aprila dobro

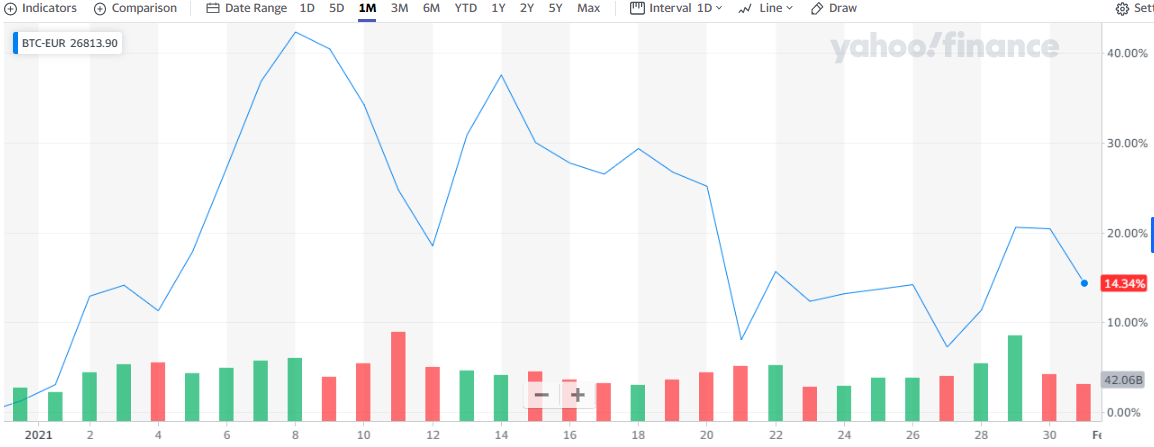

Delnice podjetij, ki vlagajo v nepremičnine, so tudi v mesecu aprilu nadaljevale z rastjo. Optimizem glede ponovne oživitve globalnega gospodarstva po pandemiji očitno dobro vpliva na ta sektor, ki se tako uvršča med bolj uspešne sektorje v letošnjem letu. Vlagatelji stavijo na povečano povpraševanje po poslovnih prostorih, kar je po zaprtju gospodarstva v pandemiji tudi pričakovano.

Tako je v mesecu aprilu eden najuspešnejših indeksnih skladov, ki vlaga v globalni nepremičninski sektor, pridobil več kot 6 % vrednosti, merjeno v EUR, kar je zopet zavidljiv rezultat.

Vir: Yahoo

Coinbase od aprila kotira na borzi

V mesecu aprilu smo bili v kriptosvetu priča tudi pomembni prelomnici. Upravljavec največje svetovne platforme za trgovanje s kriptovalutami COINBASE je začel kotirati na ameriški tehnološki borzi Nasdaq. Zanimivo je, da se COINBASE ni odločil za t.i. »prvo javno prodajo« (IPO – initial public offering), kjer podjetje z izdajo delnic zbira dodaten kapital za razširitev svojega poslovanja in razprši tveganje na širši nabor vlagateljev. Pri tem procesu sodelujejo tudi investicijske banke in seveda poberejo svoj del zaslužka.

Namesto tega je COINBASE izbral drugačen način, t.i. »direktno uvrstitev na borzo« (direct listing), kjer dosedanji imetniki deležev v podjetju lahko te deleže neposredno prodajo drugim investitorjem preko borze, podjetje pa ne izda novih delnic. S tem se tudi izognejo stroškom investicijskih bank. Se pa na ta način tveganje izdajateljev poveča. V zgodovini smo že bili priča neuspelim poskusom, npr. japonski Mt.Gox, ki je po neuspehu celo bankrotiral.

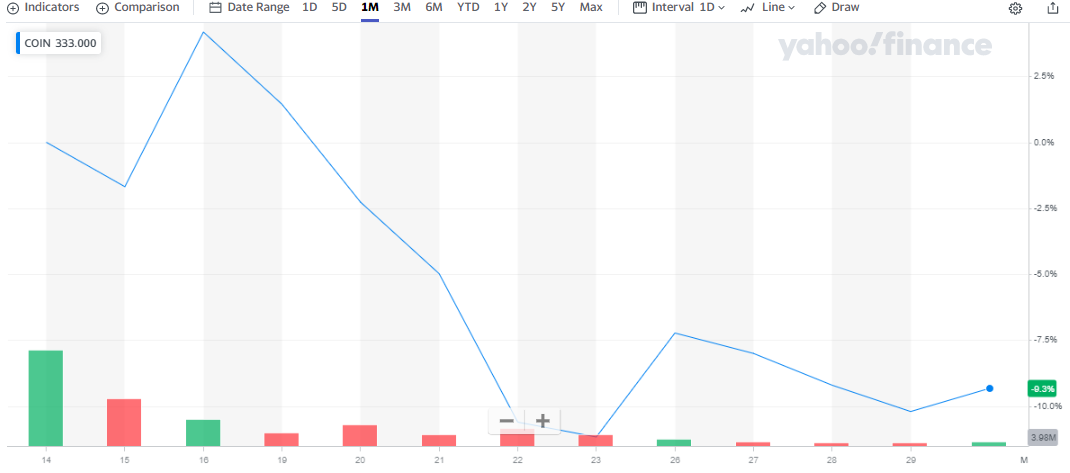

Ob uvrstitvi na borzo 14. aprila je delnica kotirala pri vrednosti 250 USD. V nadaljevanju trgovalnega dne se je povzpela na 429 USD (72 % rast), da bi kasneje končala prvi trgovalni dan pri ceni 328 USD. Trenutno znaša njena vrednost cca. 300 USD.

Spodnji graf prikazuje gibanje vrednosti delnice COINBASE (COIN) od uvrstitve na borzo:

Vir: Yahoo

COINBASE platforma ima trenutno 56 milijonov registriranih uporabnikov, v letu 2020 pa je imela »prometa« skoraj 200 milijard USD. Za trgovanje zaračunavajo povprečno 0.5 % od vrednosti transakcije. V letu 2020 so imeli tako cca. 1 milijardo USD prihodkov iz naslova zaračunavanja transakcij (transaction fee).

Delež tovrstnih prihodkov v njihovem celotnem prihodku je 86 %. Analitiki so mnenja, da je izpostavljenost in tveganje zaradi te strukture prihodkov (pre)visoka in je naložba lahko tvegana. Vsak padec kriptovalut in morebitna konkurenca jim lahko drastično zniža prihodke. Kar nekaj finančnih velikanov namreč načrtuje svoje kripto trgovalne platforme, med njimi JP Morgan, Fidelity in Goldman Sachs, kar bo prav gotovo predstavljalo resno konkurenco platformi COINBASE.

Kako bo ta uvrstitev na borzo dolgoročno vplivala na ceno kriptovalut, bo pokazal čas. Mnenje analitikov je, da pozitivno. S tem, da podjetje, katerega prihodki so skoraj v celoti odvisni od dogajanja na trgu kriptovalut, kotira na borzi in tako močno poveča transparentnost poslovanja, gotovo vliva več zaupanja v ta svet, ki se mu mnogi vlagatelji še vedno izogibajo. Vlagatelji, ki zaradi velike nihajnosti ne želijo investirati neposredno v kriptovalute, lahko tako kljub temu sodelujejo pri dobičkih v kripto boomu, ki je zajel svet in del svojih sredstev v portfelju namenijo tudi tovrstnim naložbam. Verjamemo, da bo takih možnosti v prihodnje vedno več, COINBASE je le prva med njimi. Več kot jih bo, bolj se bo kriptosvet umestil in zasidral v miselnosti in svetu tradicionalnih vlagateljev.

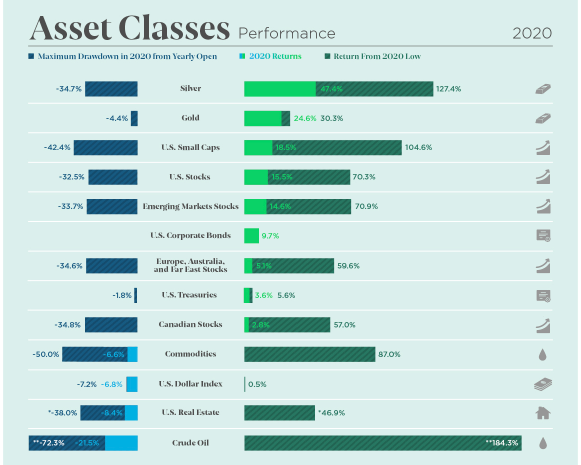

Rast cene surovin kot napoved prihodnosti?

Lahko rečemo, da so temelji, ki podpirajo delniške trge, še vedno odlični. Likvidnost je še vedno visoka, obrestne mere centralnih bank predvsem v ZDA in EU (vsaj tako zagotavljajo njihovi predstavniki) bodo še kar nekaj časa ostale rekordno nizke, pa tudi o visoki gospodarski rasti letos ne gre dvomiti.

V prihodnosti bodo na stabilnost trgov še kar nekaj časa najverjetneje vplivale epidemiološke slike pomembnejših svetovnih ekonomij. Predvsem države v razvoju, omenili smo že Indijo in Brazilijo, bodo zaradi šibkejših zdravstvenih sistemov in težje dostopnosti do cepiv lahko imele pri precepljenosti prebivalstva še velike težave, preden se bodo razmere umirile.

Kaj povzroča skrb vlagateljev?

Stabilnost trgov lahko zamajejo tudi podatki o naraščajoči inflaciji. Analitiki so mnenja, da je povišano stopnjo inflacije sicer pričakovati, vendar samo kratkoročno, kasneje pa se bodo razmere umirile. Povpraševanje po proizvodih in storitvah se bo po popolnem odprtju gospodarstva in odpravi omejitvenih ukrepov globalno zelo verjetno povečalo, potrošniki si bodo dali duška z nakupi in potovanji, kar jim je bilo v času pandemije onemogočeno. Koliko pa bo to vplivalo na dvig cen, je v tem trenutku težko napovedati. Dober napovednik za inflacijske pritiske so cene surovin, ki v obdobju inflacije praviloma rastejo. Tako je cena bakra zaradi povečanega povpraševanja v zadnjem obdobju na svetovnih borzah zrasla in se trenutno nahaja na desetletnem vrhu.

Kot smo že omenili, zaskrbljenost vlagateljev povzroča tudi napoved Bidnove administracije o dvigu davčne stopnje na kapitalske dobičke za najbogatejši sloj Američanov. Pri sprejetju tega zakona je seveda pričakovati velik odpor republikanskih predstavnikov v vseh vejah oblasti. Na to, ali bo in v kakšnem obsegu predsedniku Bidnu ta predvolilna obljuba uspela, pa bomo morali še malo počakati.

Tako je pred vlagatelji kot vedno tudi v letošnjem letu kar nekaj izzivov, ampak na to smo že navajeni. Brez negotovosti in tveganj v tej dejavnosti žal tudi dobičkov ni.

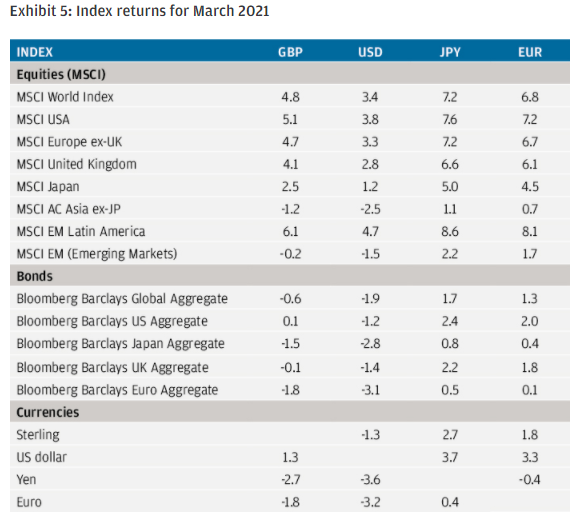

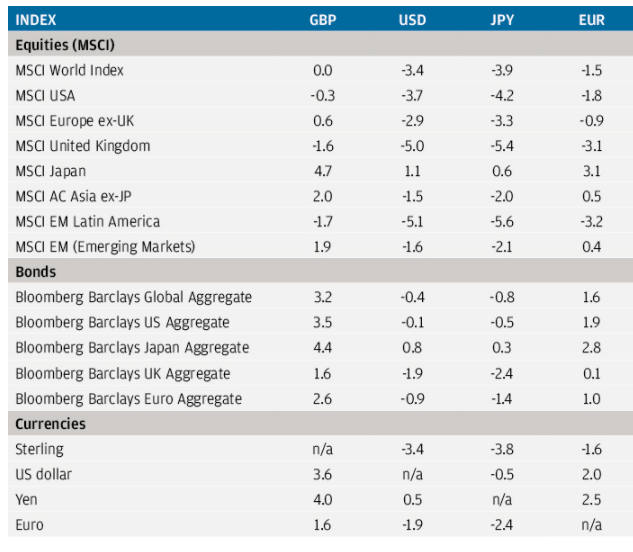

Vir: JP Morgan Review of markets over September 2020

Vir: JP Morgan Review of markets over September 2020