Tako je bilo videti v prvi polovici meseca. Rast na delniških trgih se je namreč nadaljevala tudi v leto 2020, tečaji so globalno že zrasli za več odstotkov. Najbolje je šlo trgom v razvoju, ki so poleteli na krilih ugodnega razvoja dogodkov na področju trgovinske vojne.

Potem pa šok. V kitajskem mestu Wuhan je prišlo do izbruha pljučne bolezni, ki jo povzroča t.i. koronavirus, za katero ustreznega cepiva še niso razvili. Gre za smrtno nevarno izjemno nalezljivo bolezen, ki se je razširila praktično po vsej Kitajski, primere okužb pa so zaznali že tudi drugod po svetu.

Kako koronavirus lahko vpliva na finančne trge, se sprašujemo?

Seveda vpliva in to je že čutiti na trgih. Kitajska in tudi ostali svet so močno omejili potovanja na širša ogrožena območja, kar ima seveda velik vpliv na turizem in trgovino. Na Kitajskem je zaradi vsesplošne ohromljenosti prišlo tudi do upada industrijske proizvodnje, po nekaterih ocenah bi se lahko kitajski BDP v letošnjem letu zaradi pandemije znižal do 1 %, kar je seveda veliko. Problem je celotna regija, ki je trgovinsko zelo navezana na Kitajsko, pa tudi globalno se bo prav tako lahko poznalo. Kot vidimo ima globalizacija lahko tudi negativne vplive, nihče ni otok.

Upamo lahko samo, da bodo nadaljnji razvoj bolezni čimprej preprečili z ustreznim cepivom, ali pa vsaj omejili širjenje, da škoda ne bo še večja.

Drug pomemben dejavnik, ki je v mesecu januarju vplival na razvoj dogodkov na finančnih trgih, pa je objava rezultatov poslovanja globalnih podjetij za zadnji kvartal prejšnjega leta. Zaenkrat so rezultati kar vzpodbudni, večina objav je boljših od napovedi analitikov. Posebno nekateri tehnološki velikani, kot so Apple in Microsoft, so pozitivno presenetili, sploh Amazon kot predstavnik podjetij s področja spletne trgovine.

Na področju napovedi centralnih bank pa nič novega. Ameriška centralna banka (FED) je obrestno mero pričakovano pustila v januarju nespremenjeno.

Ameriški trgi najbolj odporni

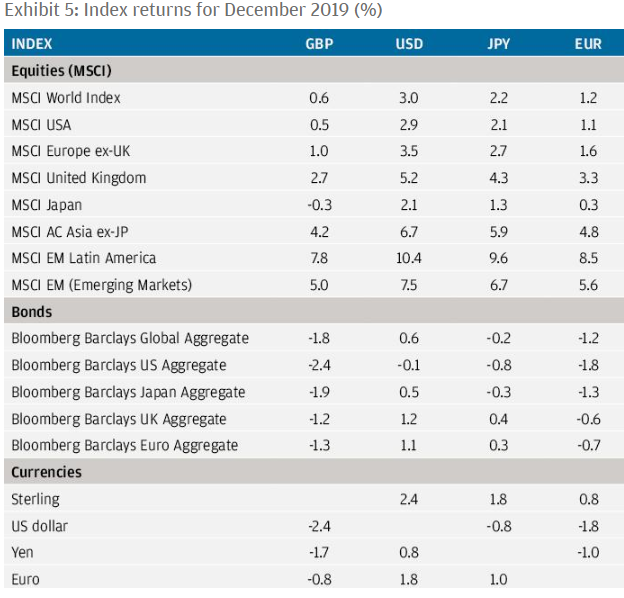

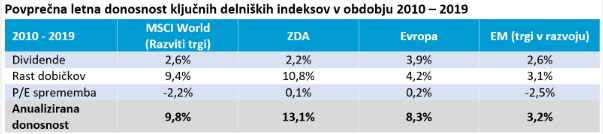

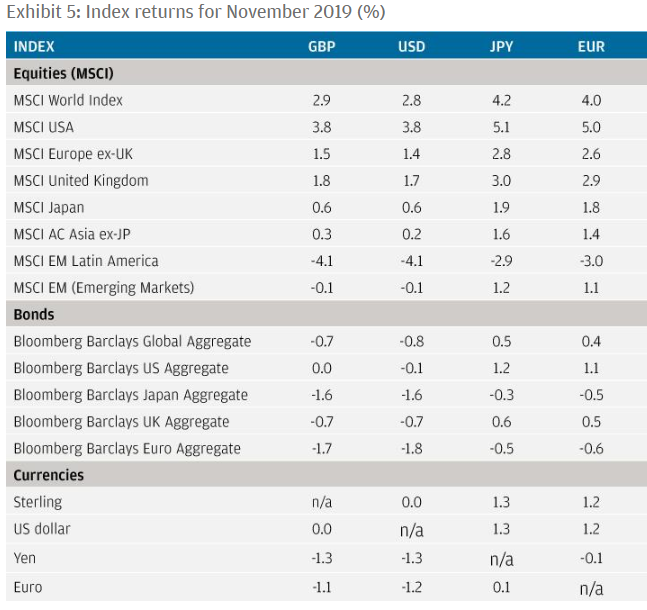

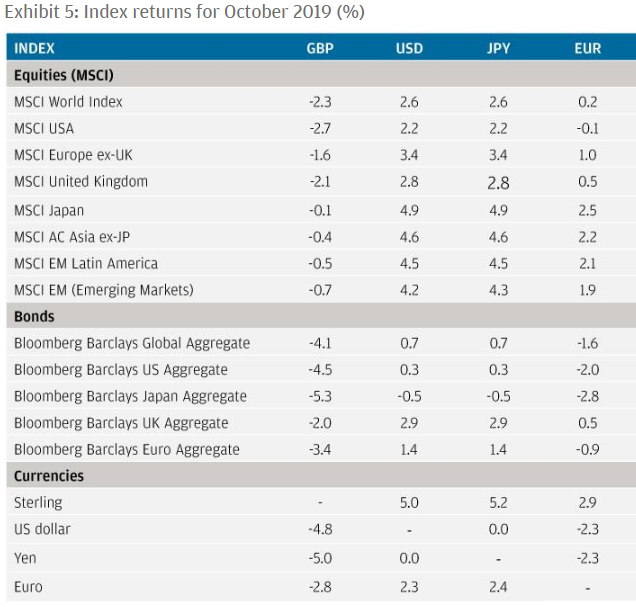

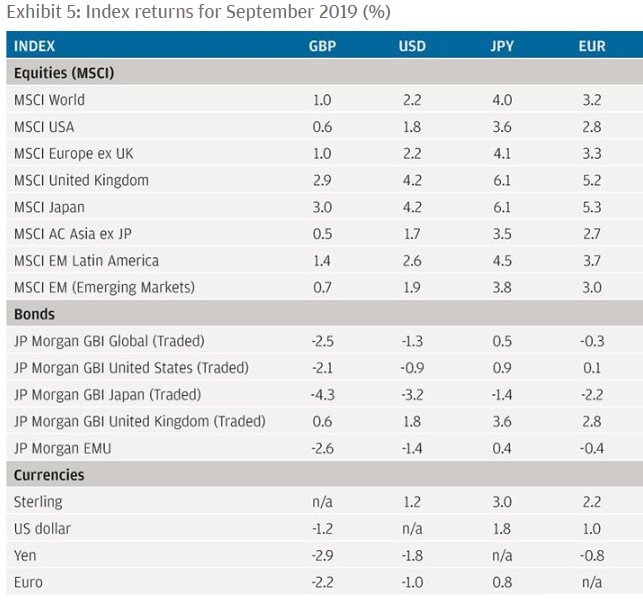

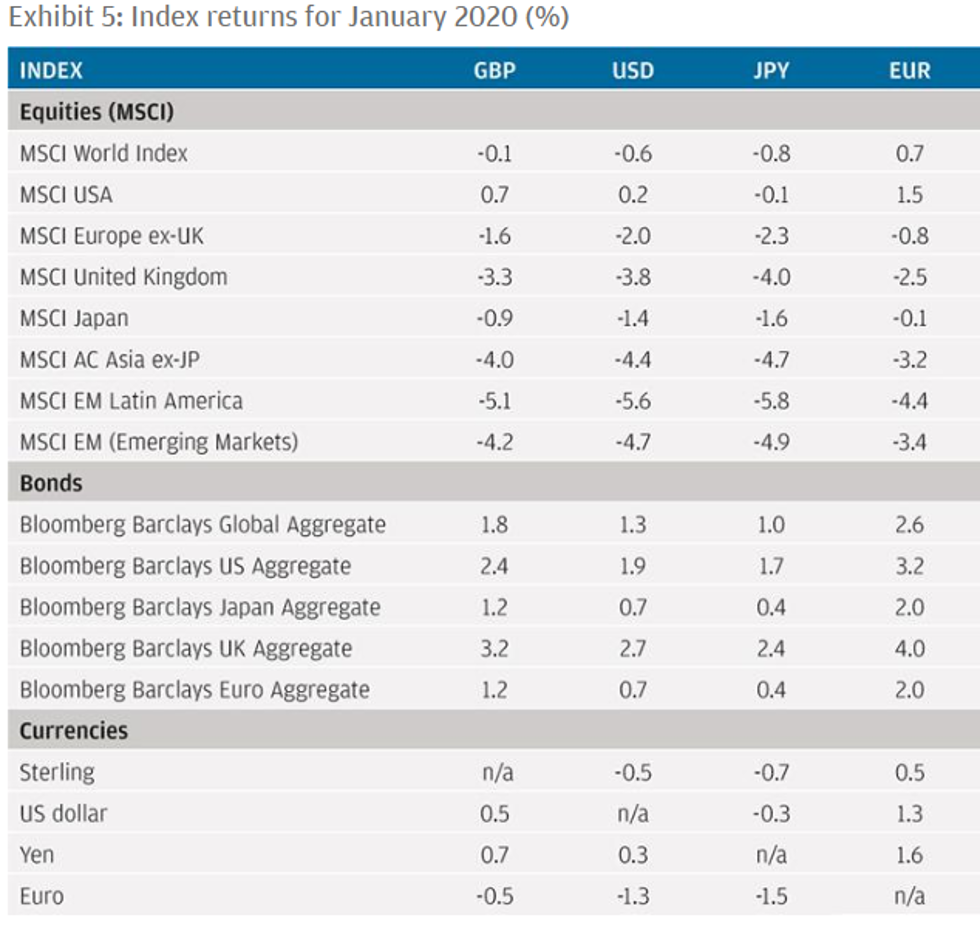

Poglejmo podrobneje, kaj se je v januarju dogajalo na finančnih trgih. Spodnja tabela prikazuje, da so bili najbolj odporni ameriški trgi, delniški tečaji so navkljub paniki v zvezi s pandemijo v povprečju ostali v zelenem, evrski vlagatelji pa so zaradi rasti dolarja zabeležili celo solidno rast, 1,5 %. Evropski finančni trgi razvitih držav so v januarju nekoliko upadli, daleč najslabše pa se je godilo trgom v razvoju, primerjalni indeks MSCI EM je v dolarjih upadel za kar 4,7 %. To je sicer pričakovano, trgi v razvoju so kot bolj tvegane naložbe že v osnovi bolj občutljivi za negativne informacije. Če pa upoštevamo še, da pandemija izhaja iz Kitajske kot najvidnejšega predstavnika trgov v razvoju in glede na dejstvo, da je zdravstvena oskrba na teh področjih na nižjem nivoju, so ti padci še bolj razumljivi.

Kar se tiče obveznic, so se zahtevani donosi na globalnih trgih občutno znižali. To je dobro. Tako lahko obveznice kot naložbeni razred, vlagatelji zopet uporabljamo kot pribežališče v primeru padcev na delniških trgih. Naj spomnimo, v lanskem letu so skozi določena obdobja rasli oz. padali vsi naložbeni razredi, kar je nekako skregano z logiko.

Vir: JP Morgan Review of markets over January 2020

Nepripravljenost za investiranje

Tako se je sicer obetavno nadaljevanje letošnjega leta na finančnih trgih nekoliko zameglilo. Verjamemo sicer, da bodo širjenje bolezni ustavili, je pa nekaj škode že narejene. Merjeni indeks strahu oz. (ne)pripravljenost vlagateljev za investiranje je v zadnjem času poskočil.

Trenutna vrednotenja so res povišana, kar pa ob sicer ugodnih makroekonomskih razmerah ni kritično, o čemer smo že pisali. Ekonomski fundamenti so se za letošnje leto sicer nekoliko izboljšali, prav tako obeti razpleta trgovinske vojne. Tudi centralne banke so obljubile pomoč s prilagajanjem obrestne mere, če bo potrebno.

Na splošno je naša ocena za naprej, da zaenkrat na trgih še vlada optimizem. Bi pa dovolj močan negativni sprožilec, kot je tudi omenjena pandemija, če bi trajala dovolj dolgo, lahko stvari postavila na glavo. Upajmo, da do tega ne bo prišlo.

Kriptovalute pa tokrat odlično

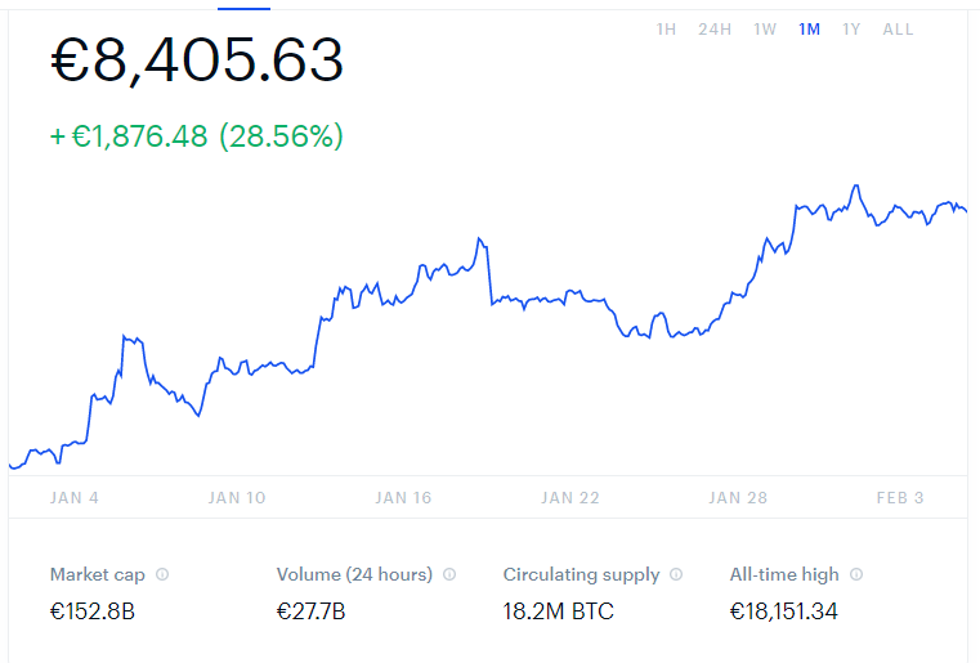

Izbruh bolezni pa vlagatelje v kriptovalute tokrat očitno ni prestrašil. Za nami je odličen mesec, kriptovalute so zabeležile močno rast.

Bitcoin, kot najpomembnejši predstavnik kriptovalut, je v zadnjem mesecu pridobil več kot 28 % vrednosti. To je vsekakor zavidljiv rezultat.

BITCOIN (BTC)

Kaj se tokrat lahko naučimo?

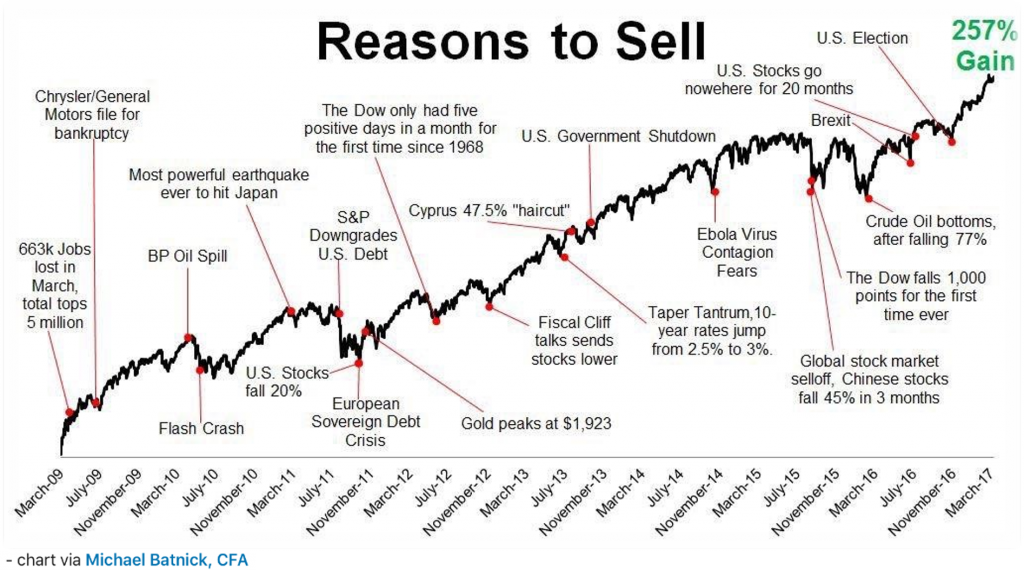

Na koncu bi zopet poudarili, da je take nepredvidene dogodke, kot je omenjeni izbruh pandemije na Kitajskem, nemogoče napovedati. Imajo pa velik vpliv na dogajanje na finančnih trgih. To je še en dokaz več, kako je težko napovedati prihodnost, o tem smo že pisali. Zato se v takih trenutkih ne smemo prepustiti čustvom, reagirati panično, posledično si lahko naredimo veliko škode. Stvari v večini primerov niso tako hude, kot izgledajo na prvi pogled.

Še vedno pa je najbolje, da smo pripravljeni na vse scenarije, tudi takšne, ki dejansko pripeljejo do krize. Kako? Z načrtom. Več o tem si lahko preberete TUKAJ.