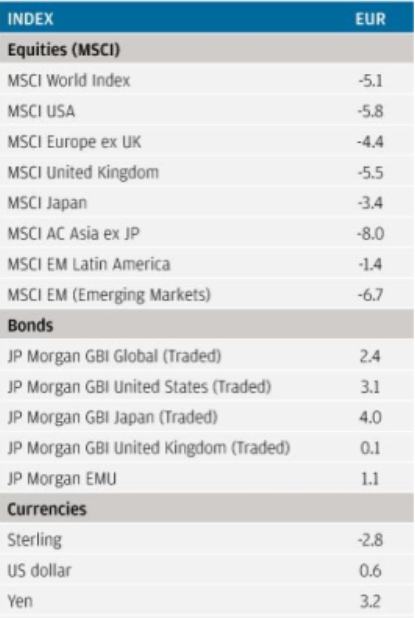

Če nas je v mesecu maju zaradi nižanja delniških tečajev že kar malo zaskrbelo, pa se je v juniju za vlagatelje nebo zopet razjasnilo. Rasli so praktično vsi naložbeni razredi. Tokrat ni obveljalo znano pravilo ‘sell in May and go away’, ki se je v zgodovini mnogokrat izkazalo za pravilno.

Sprašujemo se, kaj je razlog za tak optimizem? Paradoksalno je, da so slabe novice na področju gospodarstva tokrat za finančne trge pomenile dobre novice. Upadanje gospodarske aktivnosti, napovedi bližajoče se recesije in dodatni zapleti na področju trgovinske vojne, ki so jo ZDA razširile še na nove države, so povzročile ugibanja analitikov in vlagateljev, kako se bo odzvala na te razmere ameriška centralna banka. In odzvala se je za finančne trge na najboljši možen način.

Predsednik FED-a Jerome Powell je javno napovedal možen skorajšnji pričetek zniževanje obrestne mere v podporo ameriškemu gospodarstvu, če bo to potrebno. Je pa tudi predsednik Trump dobil dodatno podporo za pogajanja v trgovinski vojni, ki bo v primeru dolgotrajnosti in dodatnih zapletov slej ko prej negativno vplivala tudi na gospodarsko rast in rezultate podjetij v ZDA. To pomeni, da lahko računa na to, da bo negativne učinke vsaj delno nadomestil z nižjo obrestno mero, ki poleg poživitve gospodarske aktivnosti prinaša tudi nižji tečaj dolarja in s tem večjo konkurenčnost ameriških izvoznikov, ki so jih prizadeli nasprotni uvozni ukrepi držav, s katerimi bije trgovinsko vojno. Kako uspešna bo ta strategija bomo kmalu občutili. Nihče ni otok, kakor pravi stara modrost.

Kot že rečeno, so tečaji vseh naložbenih razredov po tej napovedi dobili močno vzpodbudo. Nadoknadili so majske padce in zrastli do novih rekordov.

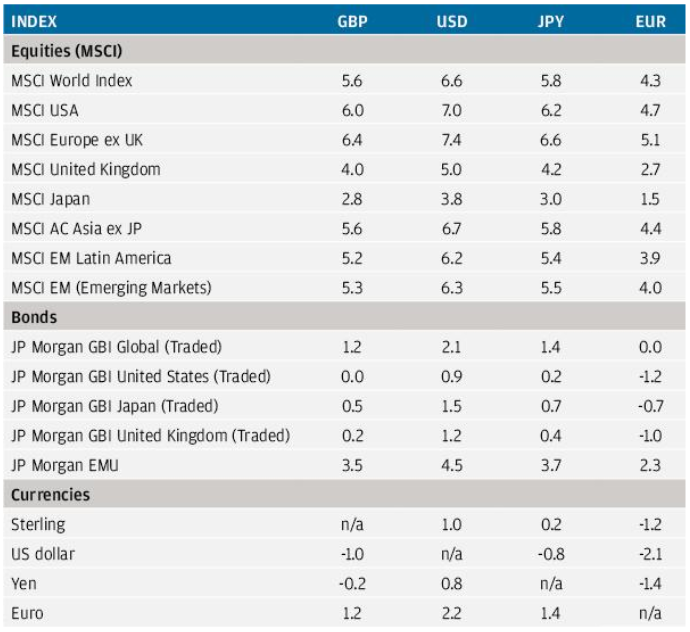

Če podrobneje pogledamo spodnjo tabelo, so največje donose v juniju ustvarile delnice evrskega področja (brez Velike Britanije), katerih primerjalni indeks MSCI Europe (in sklad ETF, ki mu sledi) je poskočil za več kot 5 % v evrih. Merjeno v dolarjih pa je donos še za več kot 2 % večji. V tem času je namreč ameriška valuta, zaradi napovedi o zniževanju obrestne mere, izgubljala vrednost. Pa tudi ostala področja niso dosti zaostajala, nekoliko slabše so se odrezale edino japonske delnice.

Vir: JP Morgan Review of markets over June 2019

Razcvet kriptovalut

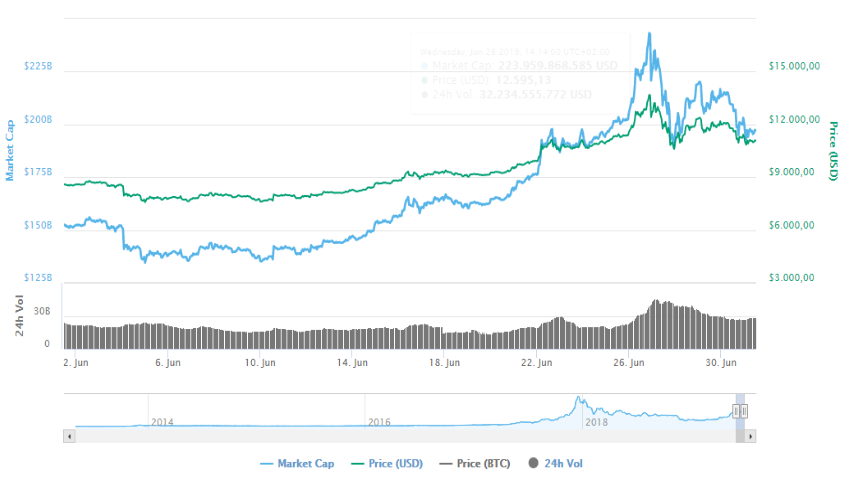

Največje donose pa so v mesecu juniju, kot alternativna naložba, ustvarile kriptovalute, kar so občutili tudi vlagatelji. Spodnji graf nam kaže gibanje vrednosti Bitcoina (BTC), ki je proti koncu meseca močno presegel vrednost 13.000 USD, kar se ni zgodilo že od januarja 2018. Je to znanilec boljših časov za vlagatelje v kriptosvet?

Kaj se iz tega lahko naučimo?

Predvsem to, da je prihodnost zaradi tako silovitih preobratov in sprememb trendov skoraj nemogoče napovedovati. Razmere na finančnih trgih se dnevno spreminjajo. Podatki iz zgodovine in statistika nam praktično nič ne pomagajo. Informacije, ki veljajo v nekem trenutku za dobre, finančni trgi sprejmejo v nekem drugem trenutku kot slabe in obratno.

Da bi lahko sledili tem spremembam, je utopično. In tudi v prihodnosti bo po vsej verjetnosti tako. Kaj pa lahko storimo? To, da svoje finance kot vsak drug projekt načrtujemo. Saj vemo, cilji, strategija, taktika in tako naprej.

Najprej si zadamo finančne cilje, na podlagi katerih opredelimo našo naložbeno strategijo in je ne spreminjamo glede na trenutne razmere z ‘lovljenjem’ vzponov in padcev. Po vseh statistikah se s tovrstno taktiko ustvarja največje izgube. Je pa potrebno portfelje spremljati in paziti na prava razmerja med naložbenimi razredi, kot smo si začrtali v strategiji. Dobrodošla (potrebna) pa je seveda tudi pomoč izkušenih svetovalcev.

Če bi o investiranju izvedeli več, pa si lahko prenesete tudi najnovejšo e-knjigo ABC investiranja, ki smo jo pripravili za vas. Na voljo je TUKAJ.

“

“

“Najprej je treba poznati naložbeno strategijo. S tem mislimo na cilj revidiranja oziroma menjave naložbenih produktov oziroma razredov. Če se odzivamo na dogodke na trgu in lovimo vrhove v času rasti tečajev in najnižje točke v času padanja tečajev, je verjetnost, da bomo pri tem uspešni, izredno majhna. Kaj se bo zgodilo v naslednjih dneh ali tednih je namreč praktično nemogoče napovedati.

“Najprej je treba poznati naložbeno strategijo. S tem mislimo na cilj revidiranja oziroma menjave naložbenih produktov oziroma razredov. Če se odzivamo na dogodke na trgu in lovimo vrhove v času rasti tečajev in najnižje točke v času padanja tečajev, je verjetnost, da bomo pri tem uspešni, izredno majhna. Kaj se bo zgodilo v naslednjih dneh ali tednih je namreč praktično nemogoče napovedati.

Se tudi vam vsako leto utrnejo podobne želje, ki sčasoma zbledijo v divjem ritmu vsakdana? Tisti, ki se zavedajo neuspešnosti takšnih novoletnih zaobljub, so naredili prvi korak k uresničenju le teh. Zavedanje, da nečesa ne znamo oziroma vemo je namreč prav tako pomembno kot znanje, ki ga moramo pridobiti.

Se tudi vam vsako leto utrnejo podobne želje, ki sčasoma zbledijo v divjem ritmu vsakdana? Tisti, ki se zavedajo neuspešnosti takšnih novoletnih zaobljub, so naredili prvi korak k uresničenju le teh. Zavedanje, da nečesa ne znamo oziroma vemo je namreč prav tako pomembno kot znanje, ki ga moramo pridobiti.