Imetniki obvezniških naložb z lanskim letom nikakor ne morejo biti zadovoljni. Državne obveznice držav EU, ki veljajo kot ene najbolj varnih in stabilnih naložb, so v lanskem letu izgubile več kot 15 % vrednosti (v EUR). Tudi ameriškim državnim obveznicam (treasuries), ki jih praktično velik del držav po svetu koristi za nalaganje svojega finančnega premoženja, ni šlo kaj dosti bolje. Izgubile so več kot 10 % vrednosti (v USD). Res pa je, da je neameriškim investitorjem rast ameriške valute napram ostalim valutam v lanskem letu te izgube močno omilila.

Zakaj je temu tako, se sprašuje marsikateri vlagatelj …

Pa si poglejmo malo zgodovino. V zadnjih desetletjih so obveznice vlagateljem predstavljale donosno in od delnic manj tvegano naložbo. Od 80-ih let prejšnjega stoletja je sledilo obdobje konstantnega upadanja obrestnih mer in nižanja inflacije kot posledica globalizacije in razvoja informacijske tehnologije, kar je blagodejno vplivalo na donosnost obveznic. Tako so ameriške podjetniške obveznice od leta 1980 do leta 2021 samo v štirih letih zabeležile negativno nominalno donosnost.

Naraščajoča inflacija, najvišja v zadnjih desetletjih, pa je to spremenila. Če velja, da je v normalnih gospodarskih razmerah korelacija med delnicami in obveznicami praviloma negativna, temu v obdobju visoke inflacije ni tako. Negativna korelacija med delnicami in obveznicami vlagateljem pomaga, da tudi v obdobju finančnih kriz in večjih pretresov na svetovnih borzah njihovi portfelji ne zabeležijo tako strmih padcev. Tako je bilo tudi v zadnji veliki finančni krizi leta 2008. Takrat so ob strmih padcih delniških tečajev obveznice ohranjale pozitivno donosnost.

Analitiki pa so ugotovili, da v primeru, če inflacijska stopnja doseže 2.5 % ali več in so inflacijska pričakovanja tudi za prihodnost visoka, negativna korelacija med delnicami in obveznicami ne drži več in lahko postane celo pozitivna. To pomeni, da ob padcih delniških tečajev upadejo tudi tečaji obveznic in obratno. Prav temu pojavu smo bili priča tudi v letu 2022. Obveznice žal niso nudile vlagateljem varnega pribežališča.

Inflacija se nekoliko umirja

Vlagatelje pa seveda najbolj zanima, če bo tudi v letošnjem letu 2023 tako.

Vse je odvisno od inflacijskih pričakovanj in posledično nadaljnjega dvigovanja obrestnih mer centralnih bank, predvsem ameriške FED in evropske ECB.

Trenutno podatki kažejo, da se inflacija kljub vsemu nekoliko umirja, predvsem v ZDA obrestna politika FED že kaže sadove. V ZDA je stopnja inflacije na letni ravni po podatkih, objavljenih v mesecu januarju, zopet upadla in znaša trenutno 6.5 %. Na strani povpraševanja se stvari tako umirjajo, zaloge končnih proizvodov in polizdelkov zopet naraščajo.

Prav tako po zadnjih podatkih plače v ZDA in stopnja zaposlenosti, ki so glavni vir visokega povpraševanja, ne naraščajo več tako silovito. Cene energentov so znatno upadle od svojih najvišjih vrednosti sredi lanskega leta, dobavne poti, ki vplivajo na inflacijo na ponudbeni strani, pa so se po koronakrizi znova vzpostavile. V primeru, da se bo ta trend nadaljeval, bodo tudi centralne banke ustrezno reagirale in prenehale z dvigovanjem obrestnih mer oz. jih celo začele zniževati.

To pa seveda pomeni, da čakajo tudi obveznice boljši časi, po mnenju analitikov že v letošnjem letu.

Kako pa so finančni trgi vstopili v leto 2023?

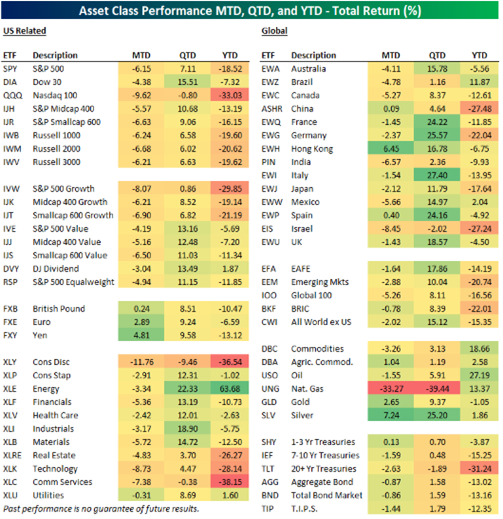

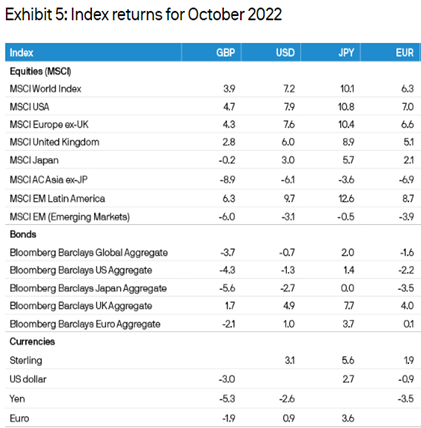

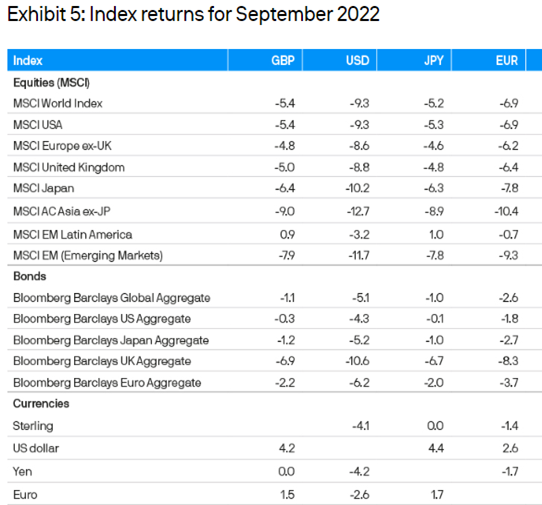

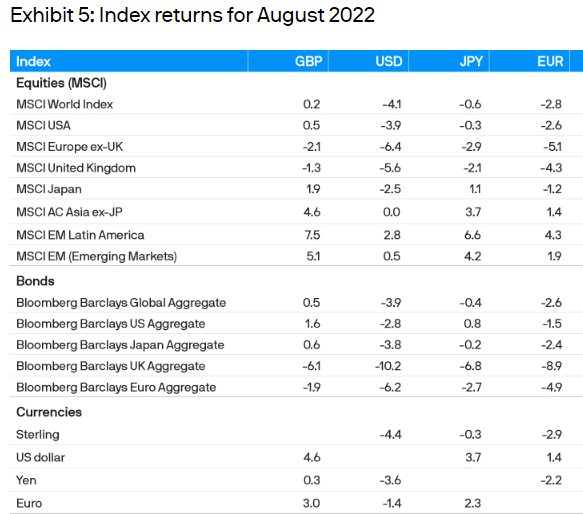

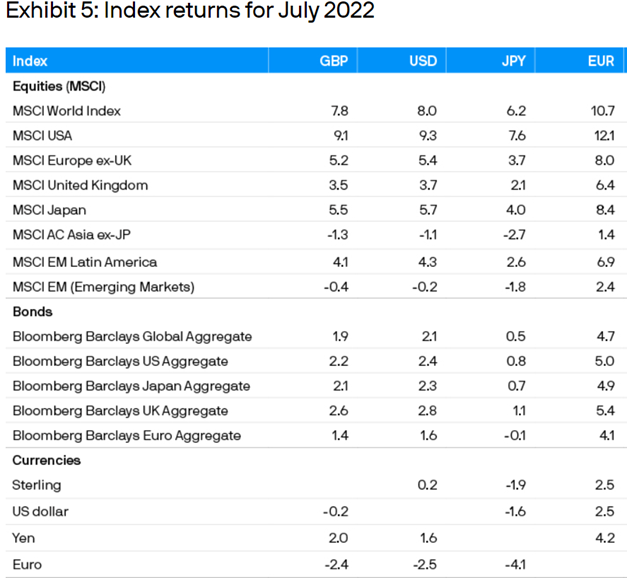

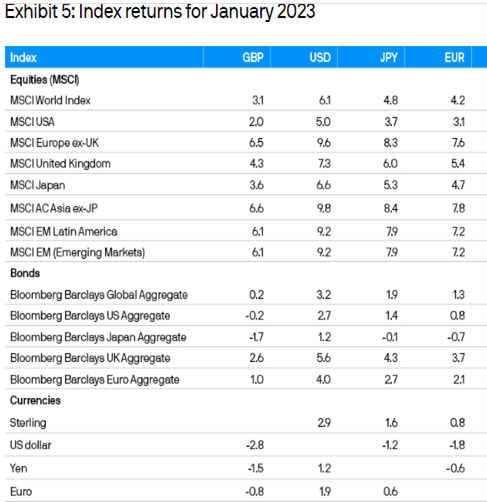

Presenetljivo dobro. Tako je v januarju primerjalni indeks globalnih razvitih trgov MSCI WORLD pridobil 4.2 % (EUR), kot je razvidno iz spodnje tabele. Od razvitih trgov najbolje ta mesec evropske delnice, primerjalni indeks MSCI Europe je zrastel celih 7.6 % (EUR). Tokrat tudi trgi v razvoju odlično, MSCI EM je porastel več kot 7 % (EUR). To gre predvsem na račun Kitajske, ki je z rahljanjem ukrepov zoper virus COVID-19 in odprtjem gospodarstva zopet privabila vlagatelje.

Lepo so se popravile tudi evropske obveznice. Po stabilizaciji konec lanskega leta so januarja pridobile v povprečju za obveznice visokih 2.1 % (v EUR).

Vrednost ameriškega dolarja pa se je v januarju zopet znižala, napram EUR je upadel za 1.8 %.

Vir: JP Morgan Review of markets over January 2022

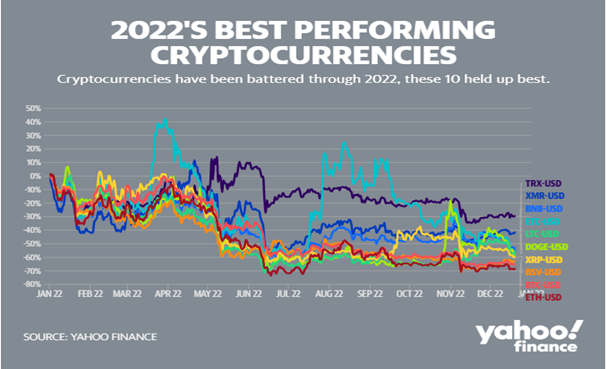

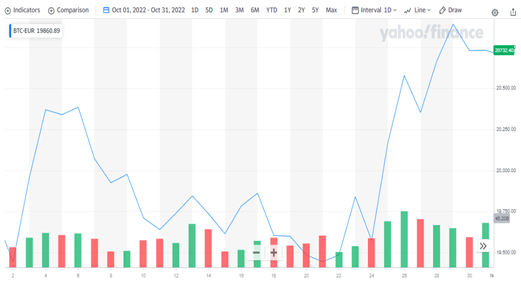

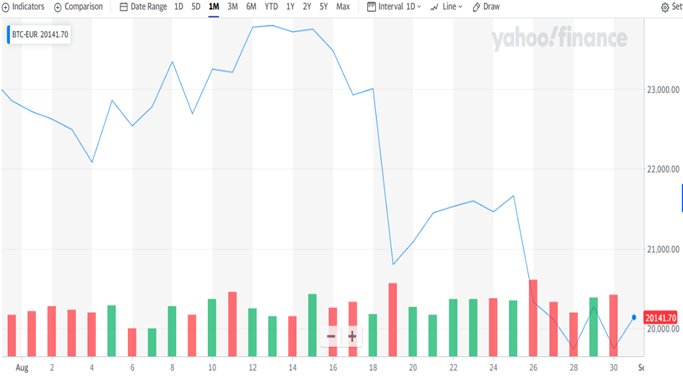

Kriptovalute v januarju odlično

Obrazi vlagateljev v kriptovalute so se v januarju končno razjasnili. Vrednost kriptovalut je namreč močno zrasla in premagala vse druge naložbene razrede. Tako je Bitcoin v januarju pridobil več kot 35 % vrednosti, kot je razvidno iz spodnjega grafa, a je še vedno daleč od vrednosti nekaj mesecev nazaj. Ali bodo kriptovalute postale vlagateljski hit letošnjega leta, pa se bo pokazalo v prihodnjih mesecih.

BITCOIN (BTC). Vir: Yahoo

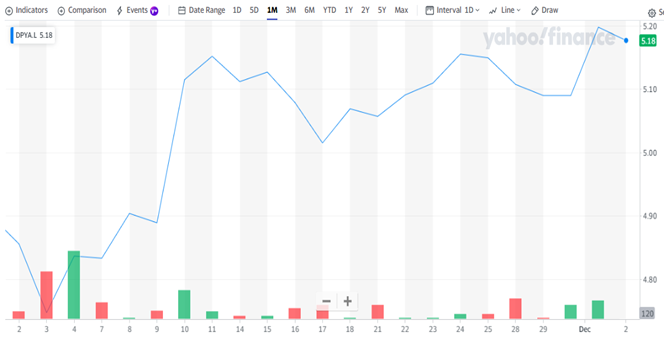

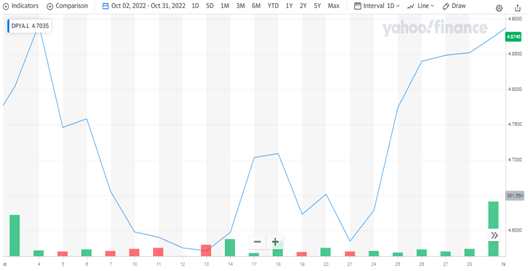

V januarju so tudi delnice nepremičninskega sektorja lepo zrasle

Vrednost delnic podjetij globalnega nepremičninskega sektorja je v januarju zrastla. Tako je eden najuspešnejših indeksnih skladov, ki vlaga v globalni nepremičninski sektor, v mesecu januarju pridobil skoraj 9 %, kot je razvidno iz spodnjega grafa.

Vir: Yahoo

Kaj lahko pričakujemo v prihodnje?

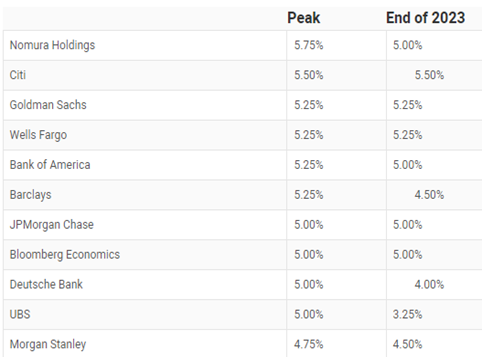

Vse je odvisno od prihodnje obrestne politike centralnih bank, to smo povedali že v uvodu. Ta pa je seveda odvisna od inflacijskih pričakovanj v prihodnjih mesecih.

Cilj centralnih bank, posebno FED-a je, da stopnjo letne inflacije spravijo v okvir 2 % – 2.5 %, kar je tudi za ekonomijo najbolj ugodna in sprejemljiva obrestna mera. Do tja pa je očitno lahko še dolga pot.

Inflacija v ZDA, kar je za finančne trge tudi najbolj pomembno, se očitno umirja. Ne moremo pa pričakovati, da bo FED takoj spremenil svojo obrestno politiko, to daje predsednik Jerome Powell ob vsaki svoji izjavi jasno vedeti. Zaenkrat je prva prioriteta še vedno zajezitev inflacije. Tako lahko tudi v letošnjem letu pričakujemo vsaj dva dviga obrestnih mer v ZDA, prvega že prvi dan februarja. Pred Evropsko centralno banko pa je očitno več dela, EU v zajezitvi inflacije očitno ni tako uspešna. Tako analitiki pričakujejo s strani ECB bolj agresivno obrestno politiko, kar pomeni letos več dvigov obrestnih mer.

Prav tako bodo pomembno vlogo pri nadaljnjem dogajanju na finančnih trgih imeli rezultati globalnih podjetij in korporacij za četrti kvartal prejšnjega leta. Del podjetij je rezultate že predstavilo in ta so povečini zadovoljila analitike. Rast dobičkov se sicer pričakovano nekoliko manjša kot pretekle kvartale, vendar ne toliko, kot so se bali nekateri analitiki.

Glavnina rezultatov pa še ni objavljena, to pričakujemo v prihodnjih dneh. Podjetje Microsoft, ki je rezultate že objavilo, je v Q4 2022 poslovalo bolje od pričakovanja analitikov predvsem po zaslugi rasti prodaje računalništva v oblaku (cloud computing). Napovedi vodstva podjetja za nadaljevanje leta pa so bolj meglene, rast prihodkov bi se lahko zmanjšala.

Kaj pa to pomeni za finančne trge?

Ugodna vrednotenja ob zadovoljivih rezultatih podjetij, nadaljnjem upadanju inflacije in milejši obrestni politiki centralnih bank bi bili odlična podlaga za rast delniških in obvezniških naložb. Vendar so to napovedi, vedno se lahko zgodi kaj nepredvidenega. Tako kot vedno omenimo, se je treba držati svoje naložbene strategije in se ne predajati čustvom, kar dolgoročno vedno prinese najboljše rezultate.