Bo po vlagateljih po rekordni inflaciji udarila še recesija? V takih razmerah seveda vlagatelji iščejo tudi nakupne priložnosti, ki bi lahko omilile njihove izgube.

Vedno več analitikov meni, da bi lahko bile delnice kitajskih tehnoloških velikanov nakupna priložnost letošnjega leta. Poleg ugodnih vrednotenj k temu mnenju prispeva predvsem spremenjena in bolj spravljiva retorika in izjave kitajskih regulatorjev. Ti v zadnjem obdobju namreč izjavljajo, da podpirajo razvoj in rast svojih velikih tehnoloških korporacij in njihovo kotizacijo na ameriških kapitalskih trgih. Zato so pripravljeni dovoliti ameriškim borznim regulatorjem (SEC) globlji vpogled v njihovo finančno poslovanje.

Delnice teh podjetij in korporacij so bile namreč od začetka preteklega leta pri vlagateljih v veliki nemilosti. Zakaj je do tega prišlo? Kitajske oblasti in njihovi regulatorji so v teh tehnoloških velikanih kot so Alibaba, Tencent in Baidu, če omenimo samo najbolj znane predstavnike, videli preveliko koncentracijo podatkov o kupcih in uporabnikih, pridobljenih preko njihovih spletnih uporabniških in trgovalnih platform in s tem nevarno moč, ki bi jo lahko zlorabili v škodo kitajskega prebivalstva in oblasti. Zato so se odločili odločno ukrepati. Naj vas spomnimo, izdali so kar nekaj ostrih protimonopolnih zakonov in priporočil, s katerimi so drastično omejili nadaljnjo rast in možnost širitve teh podjetij. Podjetju Alibaba so v začetku februarja 2021 celo naložili največjo protimonopolno kazen v zgodovini v vrednosti kar 2.8 Mrd USD.

Udarec ameriške vladne agencije kitajskim podjetjem

Nadaljnji udarec pa je tem podjetjem zadala še ameriška vladna agencija (The Securities and Exchange Commission – SEC), pristojna za regulativo ameriških borz. Z namenom zaščite investitorjev je izjavila, da kitajska podjetja, ki kotirajo na ameriških borzah in ne bodo dovolila globljega vpogleda v njihovo finančno poslovanje, lahko pričakujejo prepoved njihovega kotiranja (delisting). Ta zahteva pa je trčila v kitajsko zakonodajo, ki takega vpogleda posebno tujcem nikakor ne dovoli.

Tu je treba vedeti, da vsa velika svetovna podjetja, ki načrtujejo globalno rast in prodor, za to potrebujejo dostop do svetovnega kapitala in je tako kotizacija na ameriških borzah preprosto nujna, v nasprotnem primeru so njihove možnosti za razvoj okrnjene.

V takih razmerah so se seveda svetovni vlagatelji sicer uspešnim kitajskim podjetjem začeli izogibati, tveganje je (bilo) preveliko. To je povzročilo izjemen upad vrednosti njihovih delnic. Vrednosti so se od vrhov konec leta 2020 več kot prepolovile.

Obljube kitajskih regulatorjev

Kor rečeno, pa so obljube kitajskih regulatorjev, da bodo svoje ukrepe kljub vsemu omilili, povzročile, da se je vrednost delnic večine teh podjetij v zadnjem mesecu začela lepo popravljati, kar lahko kaže na spremembo trenda in priložnost za nakup, kot ugotavljajo analitiki.

Žal je te napovedi analitikov treba jemati nekoliko z rezervo. Kitajski politični sistem, ki ga (še vedno) diktira kitajska komunistična partija, je izjemno nepredvidljiv in daleč od ekonomske demokracije in zaščite lastnine vlagateljev. Razmere se lahko hitro spremenijo, če se bo kitajska oblast počutila ogroženo. Prav tako kitajska ničelna toleranca do morebitnih novih primerov izbruha koronavirusa lahko v hipu pripelje do drastičnih ukrepov in ponovne zapore celotnih območij, kar pa ima vpliv na kitajsko ekonomijo in posledično tudi na uspešnost njihovih podjetij.

Dogajanje zopet krojila inflacija

Dogajanje na svetovnih borzah pa je tudi v mesecu juniju zopet krojila inflacija. Stopnja inflacije je v največji svetovni ekonomiji ZDA na nezadovoljstvo vlagateljev nekoliko nepričakovano zopet poskočila. Podatki za mesec maj, objavljeni v juniju, kažejo, da je mesečno stopnja inflacije porastla za 0.3 %, kar znaša na letnem nivoju visokih 8.6 %. Vlagatelji in analitiki so pričakovali umirjanje, kar pa se žal ni zgodilo.

Zakaj vedno omenjamo pomen stanja ekonomije in stopnje inflacije v ZDA, ko pa živimo v Evropi, se verjetno kdo sprašuje? Zato ker je to podlaga za obrestno politiko ameriške centralne banke FED, ta politika pa ima neposreden vpliv na ameriško gospodarstvo in ameriške kapitalske trge. Kot vemo pa se dogajanje na ameriških borzah praviloma prenese tudi na vse ostale trge.

Tako se je ameriška centralna banka hitro odzvala in v juniju zvišala obrestno mero za 0.75 odstotne točke namesto pričakovanih 0.5. Predsednik FED Powell pa je izjavil, da je trenutno prioriteta FED-a zajezitev inflacije in ne ekonomija ter da lahko pričakujemo kmalu nove dvige.

Hitro so se odzvali tudi vlagatelji in svetovni delniški trgi so utrpeli znaten padec. Ameriški indeks S&P 500 je tako hitro izgubil več kot 10 % vrednosti.

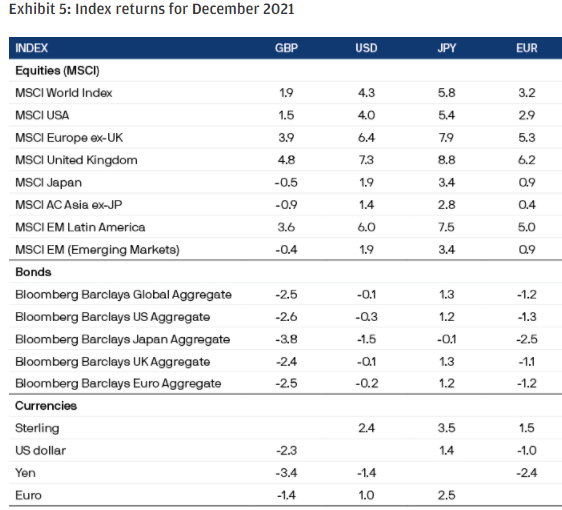

MSCI WORLD junija z -6.4 %

V zadnjem delu meseca junija pa nepričakovan preobrat. Tako delnice kot obveznice so se kar lepo odbile navzgor. Zaradi vse glasnejših govoric o možni globalni recesiji so vlagatelji ocenili, da FED le ne bo tako drastično dvigoval obrestno mero v prihodnje kot napoveduje in to bi lahko bil vzrok za rast, kot menijo analitiki. Očitno je vlagateljem za odločitve najbolj pomembna obrestna politika centralnih bank. Žal pa ta evforija ni dolgo trajala, prav v zadnjih junijskih trgovalnih dneh je zopet na trgih prevladal pesimizem in strah pred recesijo, delniški tečaji so zopet izgubili tla pod nogami.

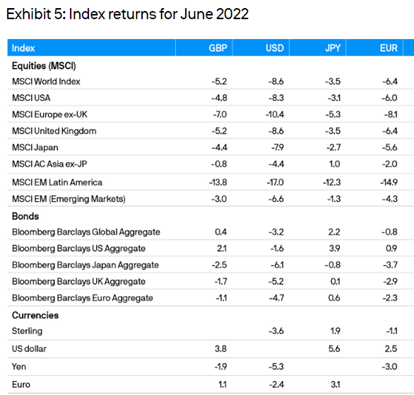

V takih negotovih razmerah je primerjalni indeks globalnih razvitih trgov MSCI WORLD v mesecu juniju izgubil znatnih -6.4 %.

Tako so ameriške delnice izgubile -6 %. Evropske delnice tokrat še slabše, njihov primerjalni indeks je upadel za -8.1 %. Trgi v razvoju tudi negativno, v povprečju je njihov globalni indeks izgubil -4.3 %.

Vrednosti obveznic se je tudi v juniju znižala. Evropski primerjalni indeks je tako v juniju upadel za -2.3 %. Vsi rezultati so podani v EUR.

Evropskim vlagateljem v dolarske naložbe pa je v juniju ameriška valuta USD pomagala, napram EUR je pridobila cca. 2.4 %. Rezultati v USD so tako slabši.

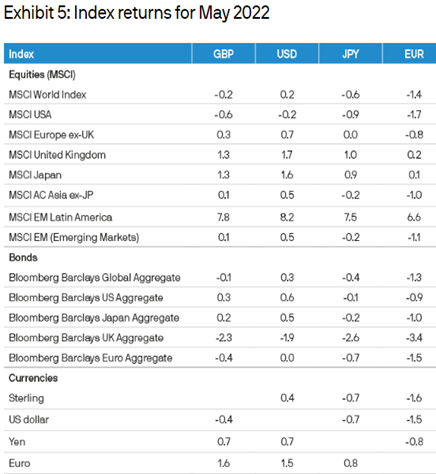

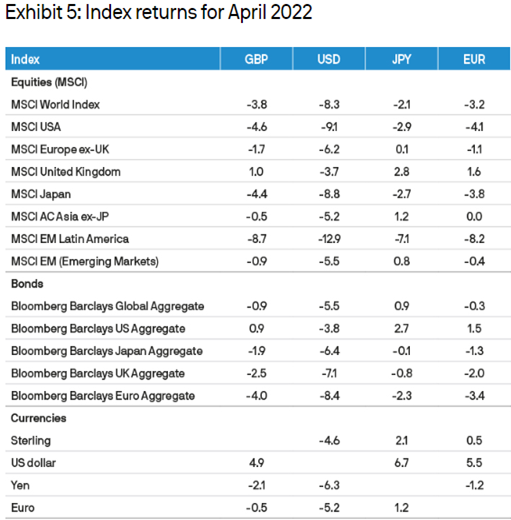

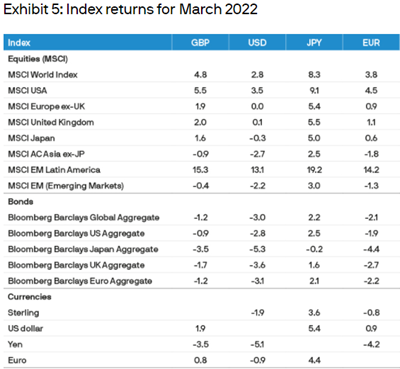

Vir: JP Morgan Review of markets over June 2022

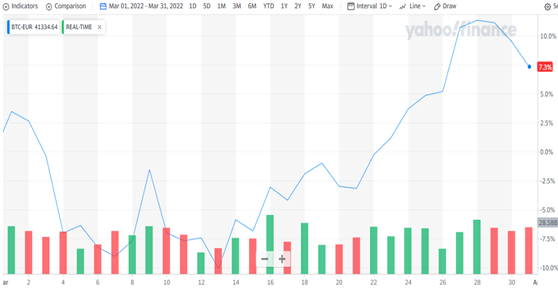

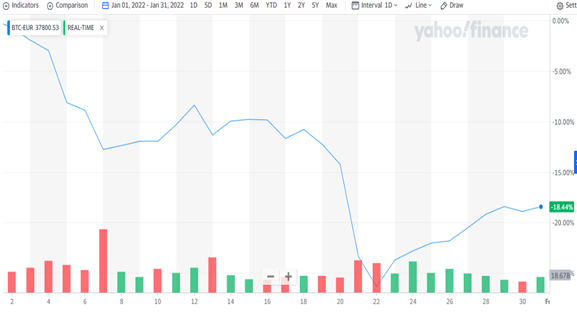

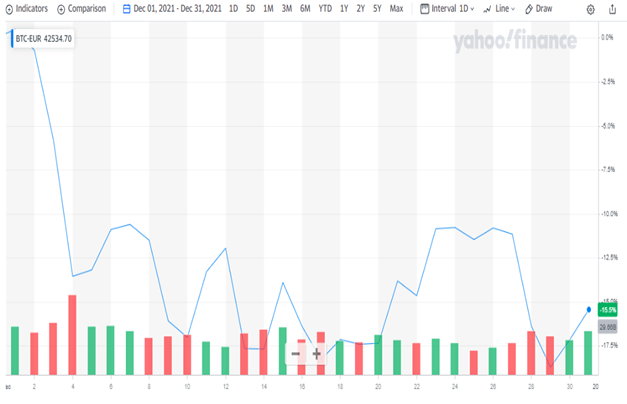

Kriptovalute v juniju zopet navzdol

Za imetnike kriptovalut je bil junij še en zelo slab mesec. Vrednosti so se krepko znižale. Tako je Bitcoin izgubil v juniju več kot tretjino vrednosti in se 30. junija spustil celo pod mejo 18.000 EUR, kar je najnižje po decembru 2020. Korelacija med delniškimi naložbami, predvsem tehnološkimi delnicami, in kriptovalutami je postala kar stalnica, kot ugotavljajo analitiki. Padec vrednosti tehnoloških delnic kar po pravilu za sabo potegne še kriptovalute.

BITCOIN (BTC). Vir: Yahoo

Globalni nepremičninski sektor zopet negativno

Delnice globalnega nepremičninskega sektorja so v juniju izgubile na vrednosti in se tako pridružile večini ostalih sektorjev. Višje obrestne mere pomenijo tudi podražitev vseh vrst financiranja. Ugodno financiranje in dostopnost kreditov pa je ključen element za prosperiteto tega sektorja. Kot je razvidno iz spodnjega grafa, je v juniju eden najuspešnejših indeksnih skladov, ki vlaga v globalni nepremičninski sektor, izgubil skoraj -10 % vrednosti (USD).

Vir: Yahoo

Kakšna so pričakovanja?

V pričakovanjih pa je prišlo do sprememb. Če so se v zadnjem obdobju vlagatelji in analitiki ukvarjali predvsem z inflacijo in ugibanjem, kakšno obrestno politiko bodo ubrale centralne banke, pa prihaja sedaj v ospredje zanimanja ocenjevanje možnosti svetovne recesije. Vojna v Ukrajini z energetsko in prehransko krizo, visoka inflacija in agresivna obrestna mera centralnih bank je seveda idealen uvod v recesijo. Vprašanje je samo, kako močna in dolgotrajna bo, kot menijo analitiki. Ameriški ekonomisti so izračunali, da je trenutna verjetnost recesije v naslednjih dveh letih v ZDA blizu 50 %. Zadnje recesije, ki smo jo doživeli po veliki finančni krizi 2008/2009, se verjetno večina še dobro spomni.

Za vlagatelje pa recesija prinaša nove izzive.

Tu bi omenili predvsem obvezniške naložbe. V obdobju visoke inflacije in agresivnih dvigov obrestnih mer se obveznice kot naložba ne obnesejo najbolje. To smo doživeli v zadnjem letu, ko je vrednost obveznic upadla za več kot 10 %. Finančni trgi so, kot vemo, vedno pred realnostjo in so nekakšen indikator bodočih dogajanj.

Rast obveznic v zadnjem obdobju gre tako pripisati povečani možnosti recesije in upanju, da FED le ne bo tako agresiven pri dvigovanju obrestnih mer. Obveznice, predvsem državne, so v recesiji ena najbolj varnih in stabilnih naložb za ohranjanje vrednosti, vsaj v zadnji recesiji je bilo temu tako. Za delnice pa velja, da se v recesiji bolje obnesejo defenzivni sektorji kot so farmacija, potrošnja osnovnih dobrin in preskrba prebivalstva. Zanimivo je, da tudi mnogi sektorji proizvodnje in prodaje luksuznih dobrin, kot je npr. industrija parfumov, recesijo dobro prenašajo. Najbogatejšega sloja prebivalstva se recesija večinoma ne dotakne. Pa seveda proizvodnja alkoholnih pijač, ki je na recesijo dobro odporna.

Te napovedi so seveda še močno preuranjene. V teh časih smo se kar nekako navadili, da so spremembe postale naša stalnica in se stvari hitro lahko postavijo na glavo.

Bo pa najverjetneje ocenjevanje možnosti recesije tista tema, ki bo najbolj zaposlovala vlagatelje in analitike v naslednjih mesecih in krojila dogajanje na finančnih trgih.