ETF ali exchange traded fund je investicijski sklad, s katerim se trguje na borzi. Sestavljen je podobno kot vzajemni sklad, kar pomeni, da ima v lasti vrednostne papirje skladno z določeno naložbeno strategijo. Tri glavne razlike med ETF in vzajemnimi skladi so:

- v ETF lahko neposredno vlagamo izključno prek trgovalnega računa, ta pa ni potreben pri vlaganju v vzajemne sklade;

- ETF so običajno namenjeni sledenju določenega indeksa in so upravljani pasivno, vzajemni skladi so običajno upravljani aktivno, kar pomeni, da upravljavec izbira vrednostne papirje sklada;

- ETF so namenjeni vlaganju in ne ponujajo varčevalnih načrtov, medtem ko vzajemni skladi ponujajo tako enkratne pologe kot mesečna varčevanja.

Zakaj so ETF tako priljubljeni

Vlagatelji in upravljavci premoženja naštevajo štiri glavne razloge, zakaj raje izberejo ETF namesto vzajemni sklad:

1.Nižji stroški: Upravljavska provizija za pasivno upravljane ETF sklade se giblje od 0,03 do 0,3 odstotka in je v povprečju 10-krat nižja od upravljavske provizije vzajemnih skladov. Poleg tega imajo pasivno upravljani ETF skladi tudi nižje interne stroške nakupov in prodaje vrednostnih papirjev, saj s papirji ne trgujejo.

2. Hitrost izvedbe sprememb: Recimo, da se zgodi nekaj, kar močno vpliva na kapitalske trge. Če imamo sredstva v ETF skladu se lahko odzovemo takoj, ko za dogodek izvemo. Pri vzajemnih skladih pa običajno traja do pet delovnih dni, v primeru prenosa znotraj krovnega sklada pa dva dni. ETF lahko takoj prodamo ali kupimo po znani ceni. Pri vzajemnem skladu pa prodajno ali nakupno naročilo oddajamo po vnaprej neznani ceni, izvede pa se šele po vrednosti, ki velja konec naslednjega delovnega dne od oddaje naročila. Izvedba sprememb je v primeru ETF hitrejša kot pri vzajemnih skladih. To je sicer pomembno le v primeru višjih nihanj na kapitalskih trgih in večinoma za profesionalne vlagatelje oziroma njihove svetovalce. Vsaka sprememba prinaša tudi stroške, kar znižuje donosnost, zato naj bo vsaka poteza premišljena.

3. Široka ponudba: Ponudba različnih naložbenih razredov in podrazredov je pri ETF skladih večja in bolj specializirana. Recimo, da želimo investirati v delnice manjše države, kot je Vietnam ali pa v nafto. Tega z nakupi točk vzajemnega sklada ne moremo storiti, saj praktično noben ne ponuja 100-odstotne izpostavljenosti manjšim državam ali eni surovini. ETF oziroma njim podobni instrumenti (ETFS, ETI itd.) pa pokrivajo praktično vsak segment trga posamezno. Preko ETF skladov lahko investiramo v vse plemenite kovine in surovine, nepremičnine tako poslovne, kot stanovanjske pa tudi hotele, skladišča ipd., denarne instrumente in seveda vse vrste obveznic in delnic. Seveda, je tu treba poudariti, da je z izpostavljanjem nišnim naložbam, večje tudi tveganje.

4. Cenejše do zlata in nepremičnin: Plemenite kovine ali nepremičnine, ki so tako priljubljene med Slovenci, lahko kupimo v fizični obliki ali preko ETF skladov. Nakup in prodaja fizičnega zlata, srebra ali nepremičnine je povezana s stroški od vsaj štiri do 30 odstotkov, medtem ko lahko v iste naložbene razrede preko ETF skladov vložimo že s stroški okoli odstotka.

Zakaj in za koga ni pametno, da izberemo izključno ETF sklade?

ETF niso primerni za vse vlagatelje. Zaradi svojih značilnosti so najbolj primerni za vlagatelje, ki imajo na voljo zneske večje od 15 tisoč evrov in izberejo pasivni pristop vlaganja. Takšen pristop ima vse več zagovornikov, saj velika večina aktivno upravljanih skladov na srednji in dolgi rok ne uspe preseči donosnosti indeksa. Seveda, popolna pasivnost tudi ni dobra.

Najbolje je portfelj prilagajati oziroma prevetriti, če je to potrebno, dvakrat letno. Toda, zavedati se morate tudi, da z vsako prodajo ETF plačate 25-odstotni davek na dobiček ter stroške borzni hiši. Medtem, ko pri prehajanju med podskladi krovnega vzajemnega sklada ohranimo davčni ščit dolgoročnega varčevanja.

Poleg tega veliko težavo predstavlja tudi dejstvo, da so praktično vsi najboljši (to pomeni najcenejši in najbolj likvidni) ETF skladi v ZDA. To pomeni, da so nominirani v dolarjih (naša valuta pa je evro; če ne veste zakaj je to problem se spomnite kreditov v švicarskih frankih) in izplačujejo dividende. Ja, dividende niso plus, temveč minus, če si davčni rezident Slovenije. Te so namreč obdavčene z enotno 25-odstotno davčno stopnjo, ki je dokončna.

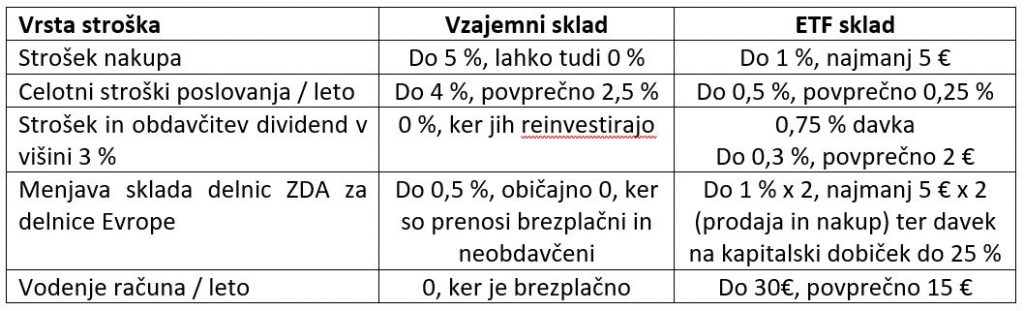

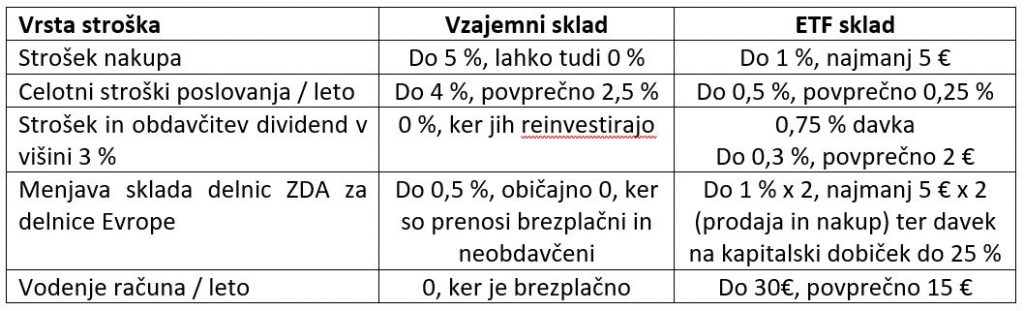

Zato je odločitev za ETF sklade bolj kompleksa in odvisna od cilja, zneska, načina investiranja in še česa. Kaj to pomeni za stroške pod črto pa prikazujemo na primeru delniških skladov v spodnji tabeli.

Primerjava vseh stroškov investiranja med delniškimi vzajemnimi in ETF indeksnimi skladi

Da, tudi mesečno lahko vlagamo

Kljub vrsti stroškov pa ni izključeno, da v ETF skladih ne moremo stroškovno učinkovito varčevati manjših zneskov. Sami ETF sicer ne ponujajo možnosti mesečnega varčevanja, a obstajajo posredne možnosti, med katerimi so nekatere tudi stroškovno učinkovite. To so:

- Varčevanje preko zavarovalne police naložbenega življenjskega zavarovanja, saj pri nekaterih lahko izbiramo tudi ETF sklade. Žal je izbira zelo omejena, poleg tega pa ves prihranek pri stroških sklada običajno poberejo visoki stroški zavarovanja. Ker tovrstni produkti s seboj prinašajo tudi vrsto omejitev, se jim v večini na široko izogibajte, da ne boste dosegli ravno nasprotnega učinka (povišali stroške, zaklenili denarja).

- Varčevanje preko pokojninskega zavarovanja, saj so njihovi naložbeni portfelji sestavljeni v veliki meri iz ETF skladov. Nekateri. Žal redki ponudniki ponujajo transparentne produkte z zelo nizkimi stroški zavarovanja, tako da ti največkrat predstavljajo tombolo! Da, to je prava izbira, le pri izbiri sami morate biti zelo pozorni na podrobnosti!

- Varčevanje preko vzajemnega sklada skladov, kar združuje prednosti vzajemnih skladov in ETF, pri čemer pa moramo zopet paziti na dodatne stroške, hkrati pa je tovrstne ponudbe izjemno malo. A obstaja in je prav tako zelo dobra izbira.

- Varčevanje preko upravljanega trgovalnega računa, kjer z borzno hišo podpišemo pogodbo o upravljanju ta pa zbere sredstva večjega števila vlagateljev in enkrat mesečno izvede skupinski nakup ETF sklada. Tudi tu moramo paziti na stroške borzne hiše, možnost sprememb in izbiro skladov, ki je običajno pičla.

- Varčevanje preko robo svetovalcev oziroma platform, ki delujejo na podoben način kot borzne hiše, žal pa v Sloveniji še niso na voljo.

Možno je, splača se, tudi z majhnimi zneski!

Torej, zdaj veste, da je možno v ETF skladih varčevati tudi z majhnimi zneski. Prav tako veste, da včasih niti večji zneski niso dovolj, da bi bilo modro vse premoženje investirati preko ETF skladov. In veste tudi, da ne želite biti povprečni Janez, ki z investiranjem letno izgubi več kot 2.000 evrov.

Vse kar morate storiti je, da poiščete pomoč v obliki izkušenega, neodvisnega in k etiki zavezanega osebnega finančnega svetovalca. Res je, da nas ni veliko, veliko več je tistih drugih, a v naši ekipi nas je vseeno dovolj, da vsak izmed vas najde sebi primernega. Zato se že veselim, da se kmalu (spet) srečamo in v vaš portfelj oziroma mesečno varčevanje vključimo tudi ali še več ETF skladov.

Mitja Vezovišek, upravljavec osebnega premoženja

Osebne finance niso predmet učnih načrtov niti v naših šolah niti na fakultetah. Težko bi se zanašali na tradicijo, saj osebno finančno svetovanje pri nas nima dolge zgodovine. Takšnega znanja v Sloveniji ni na pretek. Pomoč profesorjev, staršev ali prijateljev v tem primeru tudi ne bo dovolj.

Osebne finance niso predmet učnih načrtov niti v naših šolah niti na fakultetah. Težko bi se zanašali na tradicijo, saj osebno finančno svetovanje pri nas nima dolge zgodovine. Takšnega znanja v Sloveniji ni na pretek. Pomoč profesorjev, staršev ali prijateljev v tem primeru tudi ne bo dovolj.

Verjeli ali ne, ampak leta so tista, ki delajo čudeže in marsikomu, ki je danes star 50 let ali več, je žal, da tega recepta ni poznal že prej in da ni poskrbel za svojo prihodnost. 10 % lahko vedno damo na stran, kadar imamo prihodke. Kadar jih nimamo, pa tega res ne moremo narediti.

Verjeli ali ne, ampak leta so tista, ki delajo čudeže in marsikomu, ki je danes star 50 let ali več, je žal, da tega recepta ni poznal že prej in da ni poskrbel za svojo prihodnost. 10 % lahko vedno damo na stran, kadar imamo prihodke. Kadar jih nimamo, pa tega res ne moremo narediti.