Analitiki in vlagatelji smo mesec april pričakovali kar nekoliko s strahom, to je bil namreč tudi mesec objave rezultatov globalnih korporacij in podjetij za prvi kvartal letošnjega leta. Analitiki so napovedovali velike padce dobičkov in močno poslabšanje rezultatov, kar bi zagotovo povzročilo velike pretrese na finančnih trgih.

Na srečo se to ni zgodilo. Kar 77 % podjetij, ki zastopajo indeks S&P 500 in so objavila poslovne rezultate za prvi kvartal letošnjega leta do konca meseca aprila, je preseglo napovedi analitikov. To sicer ni povzročilo evforije na finančnih trgih, smo pa vlagatelji, glede na razmere, trenutno zadovoljni že z nevtralno situacijo. Poseben pomen imajo tu podjetja skupine FAAMG (Facebook, Apple, Amazon, Microsoft in Google), katerih priljubljenost in teža imajo na razpoloženje vlagateljev tudi največji psihološki vpliv.

Amazon presegel napovedi

Tako je Amazon v prvem kvartalu letošnjega leta kar za polovico presegel napovedi analitikov glede dobička na delnico predvsem po zaslugi močno povečanih prihodkov iz naslova oglaševanja in učinkovitega obvladovanja stroškov. Facebook (Meta) je prvič po štirih kvartalih objavil rast prihodkov za cca. 3 %, kar je na dan objave povzročilo rast delnic za cca. 12 %. Tudi Microsoft odlično, prihodke je v prvem kvartalu 2023 uspel povečati za dobrih 10 % predvsem na račun rasti prihodkov umetne inteligence v oblaku. Prav tako Google (Alphabet), ki je prihodke na letnem nivoju povečal za cca. 3 %. Zadnji iz skupine je objavil rezultate Apple, katerega prihodki so sicer nekoliko upadli, dobiček na delnico pa je ostal nespremenjen, kar je daleč preseglo sicer pesimistične napovedi analitikov. Zasluge gredo predvsem nepričakovano dobri prodaji iPhone-ov.

Ekonomski podatki, objavljeni v mesecu aprilu, pa so presenetljivo pokazali na veliko odpornost svetovnega gospodarstva napram rastočim obrestnim meram. Indeks nabavnih direktorjev (PMI – Purchasing Managers Index), ki je najbolj merodajen pokazatelj bodočih gospodarskih aktivnosti, je tako v ZDA kot državah EU presegel vsa pričakovanja predvsem na področju planiranega vlaganja v proizvodnjo in storitve. Prav tako je tudi gospodarska rast na Kitajskem v prvem kvartalu 2023 presegla pričakovanja in napovedi analitikov.

Inflacija se umirja

Predvsem po zaslugi padajočih cen energije se inflacija še vedno umirja.

Stopnja marčevske inflacije v ZDA, objavljena v aprilu, je dodatno upadla in na letni ravni sedaj znaša 5 %. V državah EU področja je upad še večji, stopnja inflacije je v marcu na nivoju regije upadla na 6.9 %. Upamo, da to kaže na nadaljnji trend upadanja, kar bi finančnim trgom zelo koristilo.

Trg dela ostaja robusten, stopnja nezaposlenosti v ZDA je dodatno upadla in trenutno znaša 3.5 %, se je pa rast plač nekoliko umirila, kar je zelo pomemben podatek za inflacijska pričakovanja v prihodnjih mesecih.

Kot zanimivost naj navedemo, da so v mesecu aprilu ‘value’ naložbe dosegle nekoliko boljšo donosnost kot podjetja, ki zasledujejo ‘growth’ strategijo.

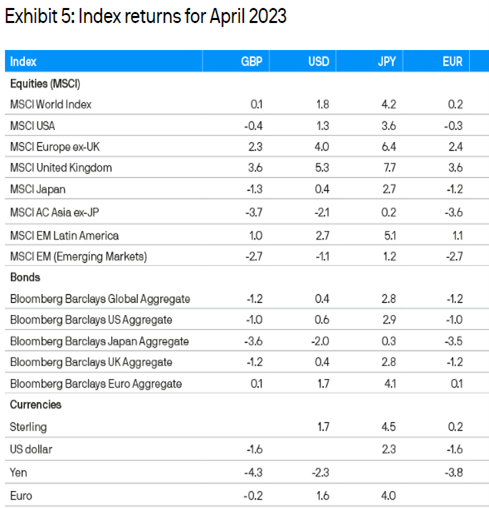

V takih razmerah je primerjalni indeks globalnih razvitih trgov MSCI WORLD v mesecu aprilu porasel za 0.2 % (EUR), kot je razvidno iz spodnje tabele. Od razvitih trgov najbolje ta mesec britanske delnice, primerjalni indeks MSCI UK je zrasel za 3.6 % (EUR). Tudi evropske delnice odlično, MSCI Europe je porasel za 2.4 % (EUR). Tokrat trgi v razvoju negativno, MSCI Azija je izgubil znatnih 3.6 %.

Vrednost ameriškega dolarja pa se je tudi v marcu znižala, napram EUR je USD izgubil cca. 1.64 %. Tudi tokrat tečaj USD ni pomagal evropskim vlagateljem v ameriške naložbe.

Vir: JP Morgan Review of markets over April 2023

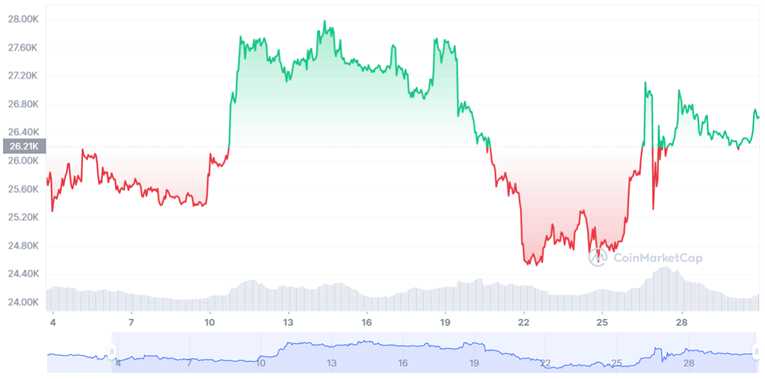

Rast kriptovalut se je v aprilu ustavila

Po siloviti rasti v začetku letošnjega leta, se je rast kriptovalut v mesecu aprilu ustavila. Spodnji graf prikazuje gibanje vrednosti Bitcoina (EUR). Kot je razvidno, je vrednost v mesecu aprilu ostala praktično na mestu.

BITCOIN (BTC), Vir: Coinmarketcap

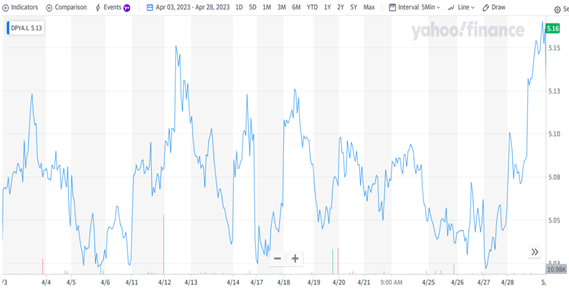

V aprilu so delnice nepremičninskega sektorja nekoliko zrasle

Vrednost delnic podjetij globalnega nepremičninskega sektorja je v mesecu aprilu nekoliko zrasla. Tako je eden najuspešnejših indeksnih skladov, ki vlaga v globalni nepremičninski sektor, v mesecu aprilu pridobil dobra 2 %, vrednosti, kot je razvidno iz spodnjega grafa.

Vir: Yahoo

Kaj lahko pričakujemo v prihodnje?

Vlagatelji in analitiki so razumljivo trenutno najbolj zaposleni z ugibanjem, koliko dvigov obrestne mere bosta Ameriška centralna banka FED in Evropska centralna banka ECB še izvedli v letošnjem letu, preden bosta nadaljnje dvigovanje zaustavili.

Finančni trgi so trenutno mnenja, da lahko s strani FED v mesecu maju pričakujemo še en dvig za 0.25 %, (kar se je tudi zgodilo), to pa naj bi bil tudi vrh. Seveda pa v to ne moremo biti popolnoma prepričani, kar je dal zelo jasno vedeti tudi predsednik FED Jerome Powell v zadnji izjavi, vse je namreč odvisno od nadaljnjega razvoja dogodkov.

Pred ECB je pot nekoliko daljša, tudi inflacija je še vedno precej višja kot v ZDA. Trenutno mnenje finančnih trgov je, da lahko s strani ECB do jeseni pričakujemo še tri dvige po 0.25 % (vključno z majskim, ki se je že zgodil), upamo, da bo to zadostovalo.

Nekoliko zaskrbljujoča pa je kriza v finančnem sektorju, za katero ne moremo reči, da je že gotova. Po padcih Silicon Valley Bank in Signature Bank v mesecu marcu, je v aprilu vrata zaprla tudi First Republic Bank iz San Francisca, razlogi so bili podobni kot pri predhodnikih. Imela je kar 68 % nezavarovanih depozitov, ki so presegali 250.000 USD. Imetniki teh depozitov so v strahu pred izgubo pohiteli z dvigovanjem in zgodba se je hitro zaključila. S 1. majem se je banka zaprla in prodala banki JP Morgan Chase. Razloge za težave v finančnem sektorju smo podrobneje opisali v enem od prejšnjih prispevkov.

Tako lahko stabilnost na trgih in nov zagon pričakujemo najverjetneje šele po prekinitvi dvigovanja obrestnih mer, če se ne bo zgodilo kaj nepredvidenega. Do takrat pa bomo morali vlagatelji najbrž še malo potrpeti.