V obdobju zadnjih nekaj let, ki so jih zaznamovale različne krize, kot so pandemija, rusko-ukrajinska vojna z energetsko krizo in seveda posledično obdobje visoke inflacije, je bila prihodnost na finančnih trgih pogosto izjemno negotova. Zato bi seveda pričakovali, da bo donosnost naložbe v zlato prekašala finančne naložbe kot so delnice in obveznice.

Takšno prepričanje že od nekdaj vlada med ljudmi, predvsem nepoučenimi vlagatelji in povpraševanje po zlatu v kriznih obdobjih močno naraste. Tako po raziskavah več kot 20 % tovrstnih vlagateljev še vedno meni, da je investicija v zlato dolgoročno najbolj donosna in najbolj varna naložba.

Pa je to resnica ali zgolj utvara?

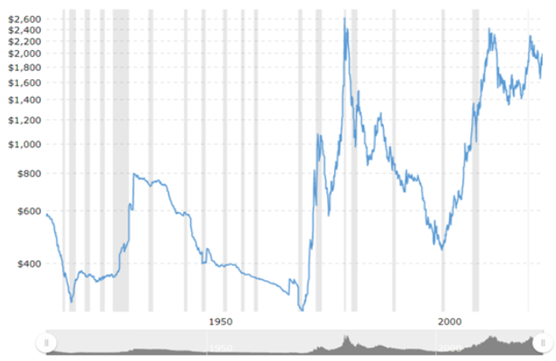

Raziskave so pokazale, da predvsem nepoučeni vlagatelji v kriznih časih in v strahu pred izgubo vrednosti svojega finančnega premoženja pospešeno vlagajo v zlato, ki naj bi ohranjalo svojo realno vrednost tudi v času visoke inflacije. Vendar temu ni tako, kot je razvidno iz spodnjega grafa. Tudi nihanje cene zlata je mnogo večje, kot je prepričanje med nepoučenimi vlagatelji. Nihajnost je kar 15-krat višja od njihovega mišljenja, cena zlata je namreč v veliki finančni krizi 2008/2009 zanihala navzdol skoraj 40 %. To pomeni, da nikakor ne moremo trditi, da je zlato ‘varno pribežališče’, njegova cena je pogosto močno korelirana z padci vrednosti delnic na finančnih trgih.

Spodnji graf nam prikazuje ceno zlata skozi zgodovino z upoštevanjem inflacije. Poenostavljeno povedano, graf nam pove, kakšna bi morala biti cena zlata v času nakupa, da bi do danes ohranila realno vrednost. Če bi tako kupili zlato v najbolj neugodnem času februarja 1980, bi ob upoštevanju inflacije do zdaj izgubili več kot 20 % realne vrednosti! Prav tako lahko ugotovimo, da tudi v zadnjem obdobju povišane inflacije cena zlata ne ohranja realne rednosti.

Vir: Macrotrends

Nepoučene vlagatelje vodijo pri investiranju v zlato predvsem napačna prepričanja in čustva. Kot smo že večkrat ugotovili, pa je treba pri investiranju čustva izključiti in se držati svoje naložbene strategije, kar edino dolgoročno prinaša rezultate.

Spodnja grafa prikazujeta gibanje vrednosti (USD) fizičnega zlata in ameriškega borznega indeksa S&P 500 v zadnjih 5 letih. Indeks S&P 500 predstavlja 500 največjih in najpomembnejših ameriških podjetij in korporacij ter ga analitiki uporabljajo kot referenco gibanja delniških tečajev razvitih zahodnih trgov.

Iz grafov lahko ugotovimo, da je donosnost indeksa podjetij S&P 500 celo v tako z različnimi krizami zaznamovanem obdobju presegla donosnost zlata. Če pa bi primerjali donosnost še dlje v zgodovino, bi bila razlika še mnogo višja.

Zlato:

Vir: GOLDPRICE

S&P 500 index:

Vir: Yahoo

Cena zlata je sicer zaradi omenjenih kriznih dejavnikov in visoke inflacije v zadnjih dveh letih na visoki ravni, v primeru umiritve makroekonomskih razmer pa se lahko hitro vrne na zgodovinsko povprečje, menijo analitiki. Statistično gledano kot naložba trenutno sicer ohranja nominalno vrednost, realno vrednost pa ob upoštevanju inflacije izgublja, kot smo že ugotovili.

Neobdavčeno, a velika razlika med nakupno in prodajno ceno

Dobiček ob prodaji fizičnega zlata v Sloveniji je res neobdavčen, treba pa je računati z razmeroma veliko razliko med nakupno in prodajno ceno. Prav tako določene stroške prinaša ‘hramba’ fizičnega zlata. Lahko se sicer odločimo za ‘papirnato’ zlato, kot so indeksni skladi, ki ‘hrambo’ zaračunajo v upravljavski proviziji, je pa treba ob prodaji plačati davek od dobička, enako kot za vse ostale finančne naložbe.

Za razliko od finančnih naložb, kot so predvsem delnice in obveznice, lahko pri zlatu računamo samo na kapitalsko donosnost (povečanje cene na borzi), ne prinaša pa nobenega drugega prihodka, kot so npr. dividende ali obresti, kar se dolgoročno močno pozna na donosnosti.

Nikakor ne želimo trditi, da zlatu, fizičnemu ali papirnatemu, ni prostora v naših portfeljih. Ima pozitivne učinke na razpršenost portfeljev in lahko učinkuje kot neke vrste garancija za krize največjih razsežnosti. Vendar samo v določenem deležu, ki je opredeljen z našo naložbeno strategijo. Želimo se predvsem izogniti nepotrebnem in nesmiselnem povečevanju deleža zlata na podlagi čustvenih reakcij ob napovedovanju novih kriz, ki je večinoma zelo dvomljive narave. Dolgoročno lahko to povečevanje deleža negativno vpliva na donosnost naših portfeljev, kar pa si nikakor ne želimo.

Dolgoročne donosnosti ni pričakovati

Če torej ne pričakujete, da bo prišlo do popolnega kolapsa globalnega finančnega sistema apokaliptičnih razsežnosti, povečevanja deleža zlata izven vaše naložbene strategije ne priporočamo. Dolgoročno z donosnostjo najverjetneje ne boste zadovoljni. Profesionalni vlagatelji se tega dobro zavedajo, kar se je pokazalo tudi v zadnjih mesecih, ko se mu je cena znižala.

Aktualni ekonomski podatki pa kažejo, da je stopnja letne inflacije v ZDA, objavljena v mesecu juniju, glede na maj kar znatno upadla in znaša trenutno 4 %. To pomeni tudi, da ima Ameriška centralna banka (FED) močan razlog, da dvigovanje obrestnih mer za zajezitev inflacije vsaj začasno ustavi, kot so napovedali tudi analitiki. Za naprej pa je težko napovedati, vse je odvisno od stopnje inflacije v naslednjih mesecih. V področju EU pa je bil upad inflacijske stopnje nekoliko nižji, od meseca maja je upadla za 0.5 % in znaša trenutno 5.5 %.

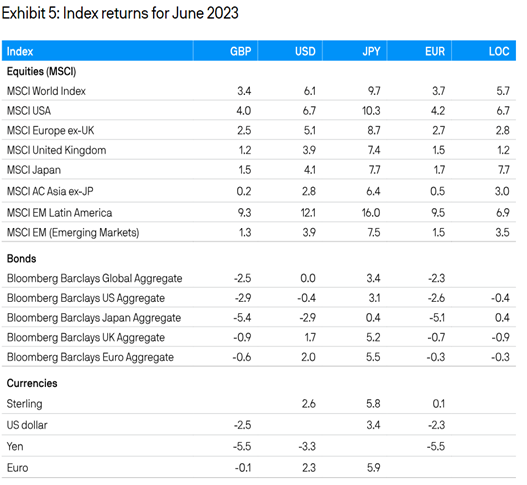

V takih razmerah je primerjalni indeks globalnih razvitih trgov MSCI WORLD v mesecu juniju porastel za lepih 3.7 % (EUR), kot je razvidno iz spodnje tabele. Od razvitih trgov najbolje ta mesec ameriške delnice, primerjalni indeks MSCI USA je poskočil 4.2 % (EUR). Tokrat trgi v razvoju prav tako v zelenem, njihov globalni primerjalni indeks MSCI EM je pridobil 1.5 % (EUR). V USD so sicer rezultati precej boljši.

Neustavljive tehnološke delnice

Tehnološke delnice pa so očitno neustavljive. Na krilih odličnih napovedi o nadaljnjem razvoju in uporabi umetne inteligence, tu prednjačijo predvsem Microsoft, Apple in proizvajalec AI elektronskih vezij Nvidia, je sektor informacijske tehnologije tudi v mesecu juniju zabeležil odličen rezultat. Indeksni skladi, ki sledijo temu sektorju, so v letošnjem letu pridobili skoraj 40 %. Trenutno pa je pri investiranju potrebna previdnost, rast je bila zares izjemna, lahko pride do unovčevanja dobičkov in posledično upada cene njihovih delnic.

Vrednost ameriškega dolarja USD se je v juniju zaradi upada inflacije in upanja po koncu dvigovanja obrestnih mer znižala, napram EUR je upadel cca. 2.3 %.

Vir: JP Morgan Review of markets over June 2023

Kriptovalute v juniju pozitivno

Vrednost kriptovalut je po majskem padcu končno zopet zrasla. Tako je Bitcoin v juniju zopet v zelenem in je pridobil cca. 10 % vrednosti, kot je razvidno iz spodnjega grafa.

BITCOIN (BTC). Vir: Yahoo

Delnice globalnega nepremičninskega sektorja nekoliko zrasle

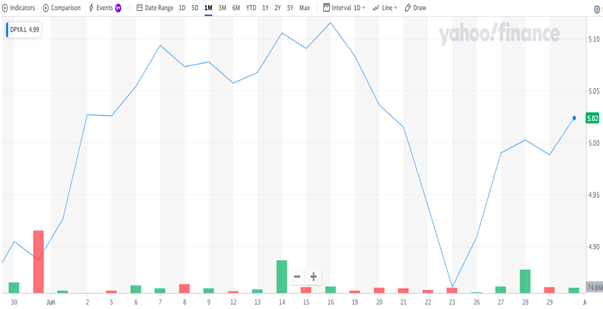

Vrednost delnic podjetij globalnega nepremičninskega sektorja je v juniju nekoliko porasla. Tako je eden najuspešnejših indeksnih skladov, ki vlaga v globalni nepremičninski sektor, v mesecu juniju pridobil skoraj 2 % vrednosti, kot je razvidno iz spodnjega grafa.

Vir: Yahoo

Kaj lahko pričakujemo v prihodnje?

Najpomembnejše v tem trenutku za finančne trge je, da se inflacija tako v ZDA kot v področju EU umirja. Tako centralne banke ne bodo imele potrebe po večjem zaostrovanju monetarne politike. Predsednik Ameriške centralne banke (FED) je sicer v svojem junijskem nagovoru članom FED odbora (FOMC) kljub junijski zaustavitvi dvigovanja obrestnih mer napovedal, da boj z inflacijo še ni končan in sta do konca leta možna še dva dviga. Ta izjava je nekoliko zaustavila močno rast delniških tečajev v prvi polovici junija, večjih pretresov pa ni povzročila in konec meseca je zopet prinesel rast. Vse je seveda odvisno od gibanja stopnje inflacije v prihodnjih mesecih, zagotovo pa je, da se rast obrestnih mer bliža koncu.

Še vedno pa obstaja verjetnost recesije, ta se je v mesecu juniju po napovedih analitikov še nekoliko povečala. Se je pa po zadnjih napovedih premaknila iz druge polovice letošnjega leta v leto 2024. Kako močna bo, je v tem trenutku nemogoče napovedati, vse je odvisno od makroekonomske situacije v naslednjih mesecih.

Če je nekoč veljalo, da se v poletnih mesecih na finančnih trgih ne dogaja nič pomembnega, to v zadnjih letih ne drži več. Upamo lahko samo, da ne bomo doživeli kakšnega negativnega presenečenja in bomo letošnji dopust preživeli karseda mirno. Jesen pa bo zagotovo pestra, na to se lahko kar pripravimo.