Lahko rečemo, da je mesec julij na finančnih trgih minil predvsem v znamenju težko pričakovanih objav rezultatov svetovnih korporacij za drugi kvartal letošnjega leta in seveda podatkov o epidemioloških slikah držav in ponovni širitvi koronavirusa. Bolj in manj optimistične informacije so se izmenjevale, kar se je odražalo tudi na finančnih trgih. Tako je globalni primerjalni indeks razvitih trgov MSCI World ostal praktično nespremenjen, izgubil je 0,4 % vrednosti merjeno v evrih. Merjeno v USD je sicer rezultat mnogo boljši, razlog je seveda padec vrednosti USD, ki je napram evru izgubil dobrih 5 %.

Rezultati presenetljivo nad pričakovanji analitikov

Drugi val širjenja virusa in obolenj je bil sicer do neke mere pričakovan, večina držav je, v želji po oživitvi in ponovnem zagonu ekonomije in predvsem turizma, sprostila ukrepe omejitve gibanja. Prihodki od turizma imajo pač velik pomen v BDP-ju večine držav, pa tudi letni čas sam po sebi prinaša več druženja med ljudmi. Smo pa kljub temu upali, da do tega ne bo prišlo, vsaj ne v takšnem obsegu.

Objavljeni rezultati svetovnih korporacij za drugi kvartal so bili povečini presenetljivo nad pričakovanji analitikov, razen seveda v tistih sektorjih, kjer so neposredni stiki med ljudmi in mobilnost ključni za uspeh. To pa so turizem, hotelirstvo, letalski prevozi, naftna industrija, prodaja na drobno, itd.

V času omejitve gibanja več investicij v povezovalno tehnologijo

Tu bi izpostavili predvsem rezultate tehnoloških velikanov skupine FAAMG (Facebook, Amazon, Apple, Microsoft in Google), ki so bili povečini mnogo boljši, kot so finančni trgi pričakovali. Popolno presenečenje to seveda ni, ljudje so bili v času omejitve gibanja prisiljeni več investirati v povezovalno tehnologijo, ki omogoča vzdrževanje poslovnih in socialnih stikov, uporabo družabnih omrežij, spletno nakupovanje in še bi lahko naštevali.

Vloga tehnoloških velikanov je bila pri tem ključna. O teh podjetjih bomo nekoliko obširneje pisali v nadaljevanju. To se je poznalo tudi na finančnih trgih, tečaji teh podjetij, predvsem Facebooka, Amazona in Appla, so po objavi kar poleteli. Tako so delnice Apple spričo odličnih rezultatov predvsem pri prodaji iPhonov in notesnikov v minulih tednih pridobile neverjetnih 10 %, kar je to korporacijo zopet uvrstilo na prvo mesto po tržni kapitalizaciji na svetu. Z vrednostjo več kot 1,8 trilijona USD, je Apple prehitel Aramco, državno naftno družbo iz Savdske Arabije, ki je ta laskavi naslov nosila v zadnjem obdobju in ki ji koronakriza ni bila ravno naklonjena.

Julij na finančnih trgih?

Poglejmo si pobližje, kaj se je v mesecu juliju dogajalo na finančnih trgih.

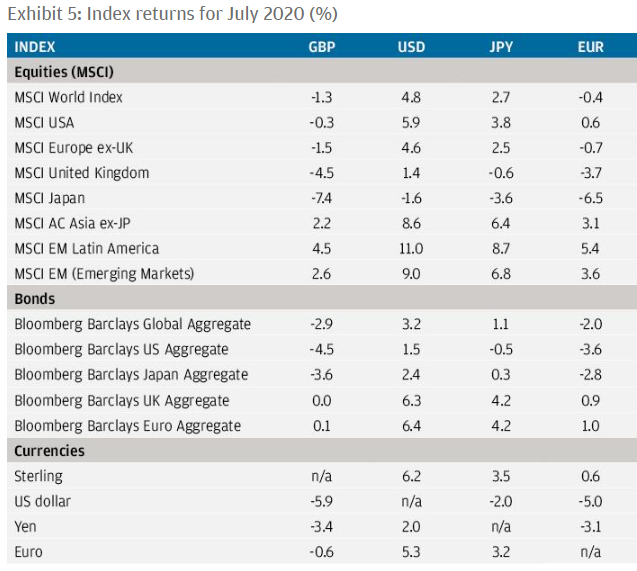

Tokrat so jo najbolje odnesle delnice trgov v razvoju, njihov globalni primerjalni indeks MSCI EM je zrasel za 3,6 %, merjeno v evrih. Razviti trgi pa ta mesec nekoliko slabše, vrednost njihovih primerjalnih indeksov se praktično ni spremenila, merjeno v evrih. Izjema so japonske delnice, njihov primerjalni indeks MSCI Japan je izgubil več kot 6 %, merjeno v evrih. Merjeno v USD, pa so, kot rečeno, rezultati mnogo boljši.

Obveznice v juliju sicer odlično, vendar se tudi tu, razen pri evrskih, pozna izguba vrednosti USD, zato so merjeno v evrih zabeležile padce. Evrske obveznice pa so pridobile na vrednosti za dober %.

Padec vrednosti USD, napram evru je znašal v mesecu juliju več kot 5 %. To gre pripisati predvsem trenutno slabši ekonomski sliki in napovedim o počasnejšemu okrevanju ameriškega gospodarstva, kar je posledica neustreznih in neučinkovitih ukrepov za zajezitev pandemije koronavirusa. Evropa se je v tem boju izkazala mnogo bolje, zato ji pripisujejo več možnosti za hitrejše gospodarsko okrevanje. To pa se pozna tudi na vrednostih valut.

Vir: JP Morgan Review of markets over July 2020

Kriptovalute odlično

Kriptovalutam je v mesecu juliju vrednost zrasla.

Bitcoin, kot najpomembnejši predstavnik kriptovalut, je v juliju pridobil več kot 16 % vrednosti, večino v zadnjem tednu, in se tako zopet močno približal psihološki meji 10.000 evrov. Se nam obeta ponovna oživitev trga kriptovalut?

BITCOIN (BTC)

Kaj lahko pričakujemo?

Prav gotovo povečano nihajnost in negotovost na finančnih trgih, vsaj dokler ne bo dokončno razvito in testirano cepivo proti koronavirusu, ki bo primerno za široko uporabo. Šele takrat bodo finančni trgi dobili jasen signal, da svetovno gospodarstvo z večino sektorjev lahko pričakuje polno okrevanje.

Do takrat pa bomo odvisni od bolj in manj optimističnih informacij v zvezi z razvojem cepiva in epidemiološkimi slikami držav, ki igrajo pomembno vlogo v svetovni ekonomiji. Epidemiologi sicer neoptimistično napovedujejo vrhunec drugega vala pandemije po poletnih dopustih, po drugi strani pa v javnost prihajajo tudi pozitivne novice v zvezi z napredkom pri razvoju cepiva. Nehvaležna napoved.

Kako zaščititi svoje portfelje in naložbe?

Nas pa seveda najbolj zanima, kako zaščititi naše portfelje in naložbe, da bomo to obdobje preživeli čim manj stresno in bo razmerje med možnimi donosi in tveganostjo čim bolj ugodno.

Kot smo že omenili, so ekonomski podatki za drugi kvartal povečini presenetljivo dobri glede na katastrofalna pričakovanja. Tudi finančni trgi se za zdaj dobro upirajo grozečim nevarnostim, optimizem še ni povsem splahnel.

Je pa v zadnjem času upadel indeks razpoloženja potrošnikov (consumer spending), ki meri pripravljenost potrošnikov za investiranje in je eden ključnih kazalcev pri okrevanju. To je vneslo nekoliko nemira med vlagatelje. Analitiki se trenutno ukvarjajo predvsem z oceno možnosti, ali bomo v naslednjem obdobju zaradi škode, ki jo je koronakriza pustila na svetovnemu gospodarstvu, priča padcu na trda tla, kar se bo lahko poznalo tudi na finančnih trgih.

Okrevanja v obliki črke ‘V’ ne bo

Jasno je že, da z okrevanjem v obliki črke ‘V’ ne bo nič, drugi val pandemije je žal premočan. Sedaj je upanje, da bo okrevanje potekalo v obliki kljukice (logotip podjetja Nike), kar pomeni počasnejše okrevanje, vendar še vedno mnogo boljše kot okrevanje v obliki črke ‘L’, ki je najslabša možnost.

Centralne vlade in banke sicer obljubljajo še naprej vso podporo. Voditelji držav članic EU so po maratonskih pogajanjih dosegli dogovor o svežnju za obnovo Evrope po pandemiji covida-19, ki vključuje prihodnji sedemletni proračun unije v vrednosti 1.074 milijard EUR in sklad za okrevanje v vrednosti 750 milijard EUR. To je tudi za finančne trge odlična informacija in daje evropskim delniškim trgom potencial za naprej. Verjamemo, da tudi ameriška centralna banka (FED) ne bo zaostajala v primeru dodatnih potreb po pomoči, vsaj po izjavah predsednika Jeroma Powella je temu tako.

Vlagatelji se poslužujejo različnih strategij

V teh negotovih razmerah se vlagatelji v želji po zaslužku poslužujejo različnih strategij.

Z uporabo ‘value’ strategije vlagatelji stavijo na delnice podjetij, ki so v času pandemije najbolj trpela in so posledično tudi njihove delnice utrpele največje padce. V obdobju okrevanja seveda tovrstne naložbe lahko tudi največ pridobijo in so tako ustvarjeni donosi največji. To so trenutno predvsem delnice energetskih podjetij, letalskih prevoznikov, hotelskih verig in podobno. Ta strategija je lahko tvegana, saj če okrevanje gospodarstva ne poteka po načrtih, lahko te delnice doživijo nove izgube vrednosti.

Z uporabo ‘growth’ strategije pa vlagatelji stavijo na delnice podjetij, ki dosegajo v zadnjih letih konstantno rast, imajo premišljene poslovne modele in dejavnosti, ki so ključne za napredek in razvoj svetovne ekonomije. Koronakriza jih ni kaj dosti prizadela, celo nasprotno, svojo vrednost so v tem obdobju celo povečala.

Facebook in ostali s povečano vrednostjo

Tipičen predstavnik teh podjetij so tehnološki velikani skupine FAAMG, ki smo jih omenili na začetku tega prispevka. Njihova celokupna vrednost (tržna kapitalizacija) se je zadnjem obdobju celo povečala, tako da je njihov delež v primerjalnem indeksu S&P 500, torej 500 najpomembnejših in največjih ameriških podjetij, po objavi rezultatov drugega kvartala že več kot 22 %! To pomeni, da 1 % podjetij tega indeksa predstavlja kar 22 % tržne kapitalizacije. Neverjetno.

Res je, da se je s tem dvigom vrednosti tudi njihov P/E faktor močno zvišal in se v povprečju giblje nad vrednostjo 30, kar je seveda visoko in bi bil v normalnih razmerah signal, da so podjetja prevrednotena. Kljub temu pa imajo ta podjetja tak strateški pomen in potencial za rast, da težko rečemo, da niso primerna za investicijo.

Naj spomnimo, P/E (price/earnings) faktor pomeni razmerje med ceno delnice in prihodki na delnico in je odraz zaupanja vlagateljev v podjetje in njegovo prihodnost. Na splošno naj bi bila ta vrednost nekje med 15 in 20, da je delnica po tem kriteriju primerna za investicijo, seveda pa je tu še mnogo drugih faktorjev, ki jih je potrebno upoštevati. Predvsem potencial za rast, inovativnost, poslovni model, itd. Tu je tipičen predstavnik tudi proizvajalec električnih vozil Tesla, katerega trenutni rezultati ne opravičujejo tako visoke vrednosti delnice, ima pa edinstven poslovni model in inovativnost, ki mu daje ogromen tržni potencial.

Od našega prepričanja je torej odvisno, katero strategijo bomo uporabili in na kaj stavili. Svetujemo pa vam, da se za pravi nasvet obrnete na finančnega strokovnjaka. Neprave odločitve lahko prinašajo visoke izgube.