V svetu naložb so farmacevtske delnice vedno pritegnile veliko pozornosti. V zadnjem času pa se mnogi vlagatelji sprašujejo, kaj se dogaja z njihovimi naložbami v tem sektorju. Vlaganje v farmacevtske delnice je v preteklih letih prineslo izjemne donose, vendar je leto 2023 prineslo svoje izzive. Pogledali smo septembrske rezultate na kapitalskih trgih in jih primerjali s trendi, ekonomskimi dejavniki in pričakovanji analitikov glede prihodnosti farmacevtskih delnic.

Trenutna dinamika farmacevtskih delnic: Primerjava z glavnimi indeksi

Mnogi vlagatelji, navajeni na visoke donose iz preteklih let, se sprašujejo o trenutnem stanju farmacevtskih delnic v svojem portfelju. Kljub spodbudnim ekonomskim podatkom iz ZDA v septembru, finančni trgi niso pokazali optimizma.

Iz spodnjega grafa je razvidno, da je eden izmed vodilnih indeksnih skladov, specializiran za vlaganje v farmacevtske delnice, v preteklih petih letih dosegel skoraj 70 % donos. Kljub temu je letos njegova vrednost ostala nespremenjena. S tem je zaostal za glavnimi delniškimi indeksi razvitih trgov za več kot 10 %, še bolj pa za indeksom S&P 500.

Vir: Yahoo

Razlogi za upad vrednosti pri vlaganju v farmacevtske delnice

Obstaja več razlogov za trenuten upad pri vlaganju v farmacevtske delnice:

- Posledice korona krize: Farmacevtski sektor je med krizo zaradi povečane porabe svojih proizvodov in višjih izdatkov za zdravstvo doživel rast. Vendar se je po krizi povpraševanje zmanjšalo, kar je vplivalo na zmanjšanje dobičkov in vrednosti delnic.

- Značilnosti farmacevtskega sektorja: Ta sektor je znan kot ‘defenzivna panoga’. Po koncu krize in obnovi gospodarstva kapital raje teče v ‘ciklične panoge’, kar pomeni premik kapitala stran od farmacevtskih delnic.

- Politika ZDA: Ključni razlog je napoved Bidnove administracije o znižanju izdatkov za zdravstvo, kar je vplivalo na zmanjšanje povpraševanja po farmacevtskih delnicah.

|

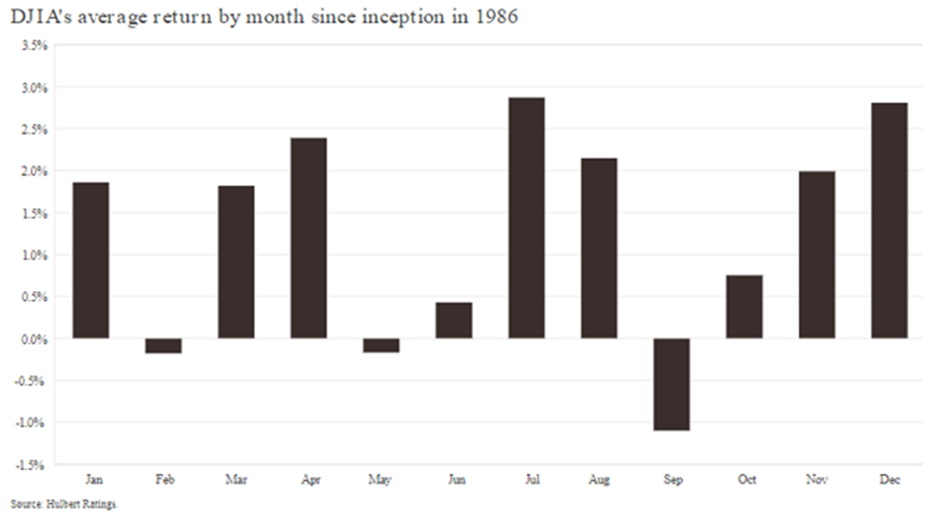

Statistično je september za finančne trge pogosto označen kot najslabši mesec. Kot prikazuje graf, povprečna mesečna donosnost ameriškega delniškega indeksa Dow Jones Industrial Average (DIJA) od leta 1986 to potrjuje.

Vzroki za to niso jasni. Nekateri analitiki menijo, da je razlog v večjih izdatkih gospodinjstev septembra (začetek šolskega leta, nakupi po dopustih), zaradi česar prodajajo finančne naložbe. Drugi pa verjamejo, da je vzrok bolj psihološke narave.

Po poletnem oddihu, ko smo polni optimizma in sproščenosti, nas vsakdanje življenje hitro vrne na realna tla, kar lahko poveča občutek negotovosti in vpliva na razpoloženje vlagateljev. Kljub temu ostaja dejstvo, da konkretnega razloga za to ni doslej še nihče natančno določil.

Vpliv ekonomskih podatkov na dinamiko finančnih trgov

V zadnjem času opažamo, da pozitivni ekonomski indikatorji ne prinašajo vedno pričakovanega optimizma na finančne trge, kar je pomembno poudariti pri vlaganju v farmacevtske delnice. Kateri ekonomski podatki so v ospredju? Septembrska poročila kažejo na močan storitveni sektor v ZDA, ki igra ključno vlogo v ekonomiji. Poleg tega so bile napovedi gospodarske rasti v ZDA za letošnje leto navzgor revidirane, potrošnja prebivalstva pa ostaja stabilna. Kljub temu ti pozitivni signali niso sprožili pričakovanega optimizma med vlagatelji na finančnih trgih.

Odločitve centralnih bank in njihov vpliv na trge

V zadnjem času je med vlagatelji narasel strah pred morebitnimi dvigi obrestnih mer s strani Ameriške centralne banke (FED). Kljub skrbem mnogih ekonomistov in analitikov, višje obrestne mere do zdaj niso negativno vplivale na ameriško ekonomijo.

Zaskrbljenost se je okrepila s septembrsko objavo letne stopnje inflacije v ZDA. Ta se je (v nasprotju z dosedanjim trendom) za mesec avgust povečala na 3,4 %. Čeprav to ni bilo popolno presenečenje, saj so analitiki napovedovali rast inflacije zaradi višjih cen energentov, je vseeno vplivalo na tržno razpoloženje.

Finančni trgi zdaj pričakujejo še en dvig obrestnih mer v ZDA letos. FED v septembru ni zvišal obrestnih mer, vendar je nakazal, da bodo obrestne mere verjetno ostale povišane dlje časa, kot je bilo prvotno predvideno. To je povzročilo padec tečajev delnic in obveznic. Po drugi strani je Evropska centralna banka (ECB) v septembru dvignila obrestne mere, vendar je napovedala, da v tem letu dvigov ne načrtuje več.

Te odločitve so vplivale na tečaj ameriškega dolarja (USD), ki je napram evru (EUR) kar znatno pridobil na vrednosti.

Globalne ekonomske napovedi

Sveže analize kažejo, da se je verjetnost recesije v ZDA za prihodnje leto zmanjšala, kljub prejšnjim napovedim analitikov. Zahvaljujoč robustnosti ameriške ekonomije, večina sedaj predvideva “mehak pristanek” ali ‘soft landing’. To je za finančne trge v prihodnosti spodbudna novica.

Vendar pa recesija prinaša številne izzive, kot so:

- zmanjšana kupna moč,

- upad potrošnje,

- slabši poslovni rezultati in

- večja stopnja odpuščanja, kar vodi v padec vrednosti delnic.

Kljub temu pa nedavni podatki o povečani zadolženosti ameriških gospodinjstev nakazujejo, da je pot do stabilnosti še dolga, kar povečuje tveganje za morebitno recesijo.

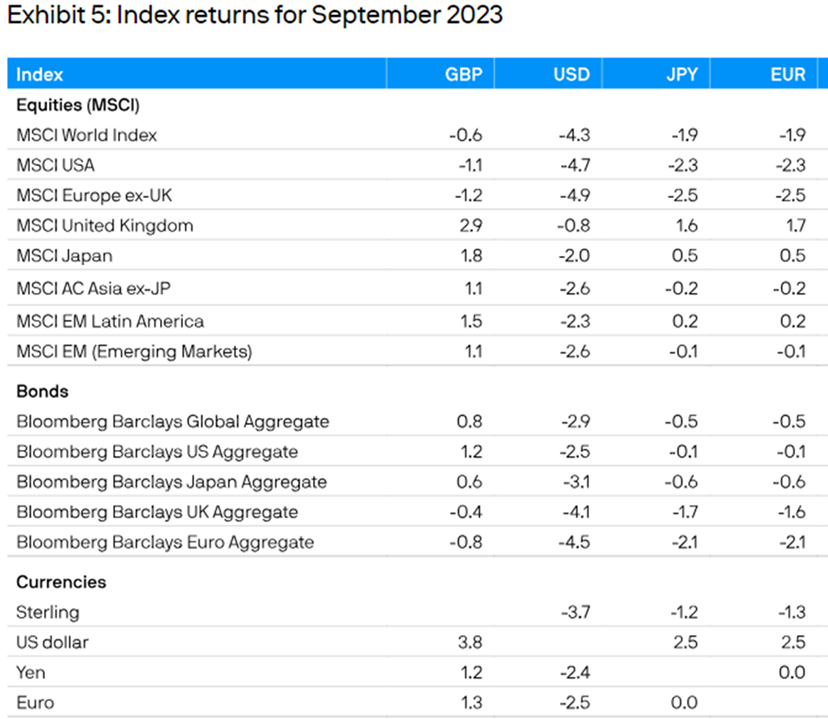

V septembru je globalni primerjalni indeks razvitih trgov MSCI WORLD zabeležil padec za 1.9 % (v EUR), kot kažejo podatki v nadaljevanju. Med razvitimi trgi so se v tem mesecu najbolje odrezale britanske delnice, saj je njihov primerjalni indeks MSCI UK zrasel za 1.7 % (v EUR). Po drugi strani so delnice trgov v razvoju ostale stabilne z minimalnim padcem njihovega primerjalnega indeksa MSCI EM za 0.1 % (v EUR).

Vpliv obrestnih mer na obveznice

V septembru so obveznice zabeležile negativne rezultate. Zaradi izjav predstavnikov FED o daljšem obdobju povišanih obrestnih mer se je povečala zahtevana donosnost obveznic. Globalni primerjalni indeks obveznic je zabeležil padec za -0.5 % (v EUR), medtem ko so evropske obveznice zabeležile še večji padec, v povprečju več kot 2 % (v EUR).

Poleg tega je v septembru strah pred morebitnimi novimi dvigi obrestnih mer s strani Ameriške centralne banke FED povzročil rast vrednosti ameriškega dolarja. V primerjavi z evrom je USD pridobil 2.5 %, kar je evropskim vlagateljem v ameriške finančne naložbe prineslo enako donosnost.

Vir: JP Morgan Review of markets over September 2023

Kriptovalute pa tokrat pozitivno

Septembra so kriptovalute pokazale pozitivno dinamiko, pri čemer je Bitcoin zabeležil več kot 6 % rast vrednosti (v EUR), kot je razvidno iz priloženega grafa. Ena izmed možnih razlag za to rast je pričakovani ‘BTC Halving’ v 2024, ki predstavlja zmanjšanje števila novo izdanih BTC in s tem manjšo ponudbo na trgu. Dodaten dejavnik, ki bi lahko vplival na vlaganje v kriptovalute, je uvedba MiCA regulative v jeseni 2024. Ta regulativa bo v EU prinesla pravne smernice za kriptovalute, kar bo povečalo varnost in zaščito vlagateljev, potencialno pa tudi njihovo zanimanje za investiranje v ta sektor.

BITCOIN (BTC), Vir: Yahoo

Padec vrednosti delnic v globalnem nepremičninskem sektorju tudi septembra

Septembra so delnice globalnega nepremičninskega sektorja doživele znaten padec, sledile so splošnemu trendu na finančnih trgih. Eden izmed vodilnih indeksnih skladov, specializiran za vlaganje v nepremičnine na globalni ravni, je v tem mesecu zabeležil skoraj 4% izgubo vrednosti (v EUR), kot je prikazano v priloženem grafu.

Vir: Yahoo

Kaj lahko pričakujemo v prihodnosti?

V prihajajočih mesecih bo osrednja debata med analitiki usmerjena v ugibanje o času, ko se bo FED odločil za znižanje obrestnih mer, in potencialno verjetnostjo recesije v ZDA. Gibanje finančnih trgov bo tesno povezano s temi predvidevanji.

Nedavni ekonomski podatki, ki smo jih obravnavali v kontekstu vlaganja v farmacevtske delnice, so verjetno že delno vplivali na trenutne vrednosti delnic in obveznic. Trgi so te informacije že vključili v svoje vrednotenje.

Če bi bili potrošniki prepričani o prihajajoči recesiji, bi se verjetno odločili za večje varčevanje, kar bi zmanjšalo potrošnjo in povečalo možnost recesije.

Pred nami pa je zaključek leta in tradicionalno je obdobje okoli božiča za finančne trge ugodno. Upamo, da se bo ta trend nadaljeval tudi letos.

Potrpežljivo in z zaupanjem v jesen

Kot smo videli, je vlaganje v farmacevtske delnice v letu 2023 prineslo svoj delež vzponov in padcev. Kljub nekaterim izzivom, ki jih je prineslo leto, pa farmacevtski sektor ostaja ključen del svetovnega gospodarstva. Vlagatelji moramo biti pripravljeni na nepredvidljive dogodke in spremembe na trgu, vendar dolgoročna strategija in potrpežljivost običajno prinašata pozitivne rezultate. Ne glede na trenutne trende je vlaganje v farmacevtske delnice še vedno ena izmed najbolj priljubljenih in potencialno donosnih naložbenih možnosti.