Prejšnji mesec smo govorili o veliki možnost obdavčitve kriptovalut. Zakon je trenutno na poti potrditve v državnem zboru, tokrat pa bomo nekoliko bolj podrobno pogledali, kaj pravzaprav za vlagatelje v kriptovalute pomeni regulacija.

Konec leta 2024 so namreč začela veljati vsa določila uredbe EU o trgih kriptosredstev MiCA (angleško Markets in Crypto-Assets), ki predpisuje delovanje ponudnikov kriptosredstev in prinaša večjo zaščito vlagateljev.

Večina držav članic EU se je namreč odločila, da dovoli obstoječim nacionalnim ponudnikom storitev virtualnih valut, da delujejo brez licence MiCA v prehodnem obdobju do 18 mesecev po začetku uporabe MiCA. V Sloveniji je tako prehodno obdobje dolgo šest mesecev, na Hrvaškem npr. pa 18 mesecev.

Ključni elementi okvira MiCA

Okvir MiCA je namenjen zaščiti vlagateljev, zagotavljanju celovitosti trga in spodbujanju inovacij na področju kriptovalut.

Oglejmo si njegove ključne točke:

MiCA je torej že začela veljati, vendar povsod še ne ščiti vlagateljev.

🔹 1. Zahteve za izdajo dovoljenja za ponudnike kriptografskih storitev

V skladu z MiCA bodo morali ponudniki kriptografskih storitev pridobiti dovoljenje za delovanje v EU. To vključuje izpolnjevanje niza strogih zahtev za zagotavljanje varstva potrošnikov in celovitosti opravljenih storitev.

🔹 2. Pravila za stablecoine in žetone s sklicevanjem na sredstva

Za stabilne žetone, ki se v okviru MiCA imenujejo “žetoni e-denarja” (EMT) ali “žetoni, vezani na premoženje” (ART), veljajo posebna pravila. Imeti morajo ustrezne rezerve in vzdrževati trdne strukture upravljanja. Poleg tega so stabilni žetoni, ki niso vezani na EU, omejeni na milijon transakcij na dan, da ne bi spodkopavali eura.

🔹3. Ukrepi za preprečevanje zlorabe trga in zagotavljanje preglednosti

MiCA uvaja ukrepe za boj proti zlorabi trga, vključno z manipulacijo in trgovanjem z notranjimi informacijami. Predpisuje preglednost transakcij in poslovanja s kriptovalutami, s čimer želi ustvariti varnejši in zanesljivejši trg za vlagatelje in uporabnike.

Te določbe so del celovitega pristopa k učinkoviti ureditvi trga kriptovalut, pri čemer se potreba po inovacijah usklajuje z varstvom potrošnikov in finančno stabilnostjo.

MiCA postavlja globalni standard za regulacijo kriptovalut, pri čemer je Evropska unija vodilna. Ta pionirska vloga je pomembna, saj vzpostavlja model, ki mu lahko sledijo druge jurisdikcije, s čimer se lahko ustvari enoten regulativni pristop na svetovni ravni.

Z vzpostavitvijo jasnega regulativnega okvira MiCA povečuje legitimnost trga kriptovalut in s tem zaupanje vlagateljev. To bi lahko privedlo do večjega priliva kapitala v panogo ter spodbudilo inovacije in rast sektorja.

Ekonomski podatki v ZDA v mesecu juniju

Zadnji podatki, objavljeni v mesecu juniju, kažejo, da se je ameriško gospodarstvo v prvem kvartalu letošnjega leta skrčilo celo bolj, kot so predhodno predvidevali. Ameriško gospodarstvo se je tako v prvem kvartalu 2025 spričo dogajanja in napovedi v zvezi z carinami skrčilo za 0.5 %, prvotno pa so predvidevali 0.3 %.

Inflacija v ZDA, ki je eden glavnih dejavnikov gibanja kapitalskih trgov in podlaga za obrestno politiko ameriške centralne banke, je v juniju na mesečni ravni poskočila za 0.1 %, na letni ravni to pomeni 2.4 %, kar pa je manj, kot so pričakovali analitiki.

POSTANITE FINANČNO INFORMIRANI

ostanite v stiku s priporočili našega investicijskega tima.

Kaj pa se je v mesecu juniju dogajalo na kapitalskih trgih?

V mesecu juniju so kapitalski trgi še vedno pod vplivom 90 dnevne odložitve uvedbe višjih carin, ki jih je ameriški predsednik Trump objavil 9. aprila letos, povečini zrastli.

Rok odložitve novih carin se izteče 9. julija. Nekateri analitiki pa že opozarjajo, da so trgi celo nekoliko preveč optimistični. Nihče namreč ne ve, kaj se bo zgodilo po izteku roka (najverjetneje še sam predsednik Trump ne). Kapitalski trgi so namreč že (povečini) nadoknadili padec, ki ga je povzročil šok uvedbe novih carin.

Primerjalni indeks globalnih razvitih trgov MSCI WORLD je tako v mesecu juniju pridobil 0.9 % (EUR), kot je razvidno iz spodnje tabele. Od razvitih trgov ta mesec najbolje ameriške delnice, njihova primerjalni indeks MSCI USA je pridobi 1.7 % (EUR). Delnice trgov v razvoju odlično, njihov globalni primerjalni indeks MSCI EM je v juniju pridobil 2.7 % (EUR).

Obveznice pa v juniju slabše, njihov evropski primerjalni indeks je tako izgubil 0.1 % (EUR).

Nekateri analitiki pa že opozarjajo, da so trgi celo nekoliko preveč optimistični. Nihče namreč ne ve, kaj se bo zgodilo po izteku roka odložitve novih carin.

Slabše pa gre ameriškemu dolarju. Slabitev ameriške gospodarske moči spričo uvedbe carin, nejasna ekonomska prihodnost ZDA in pritisk na ameriško centralno banko FED za zniževanje obrestne mere so povzročili, da je ameriška valuta napram najmočnejšim svetovnim valutam kot so EUR in Yen izgubila v zadnjih mesecih po objavi novih carin več kot 10 %. Za prav toliko pa so seveda na slabšem tudi evropski vlagatelji v ameriške kapitalske naložbe.

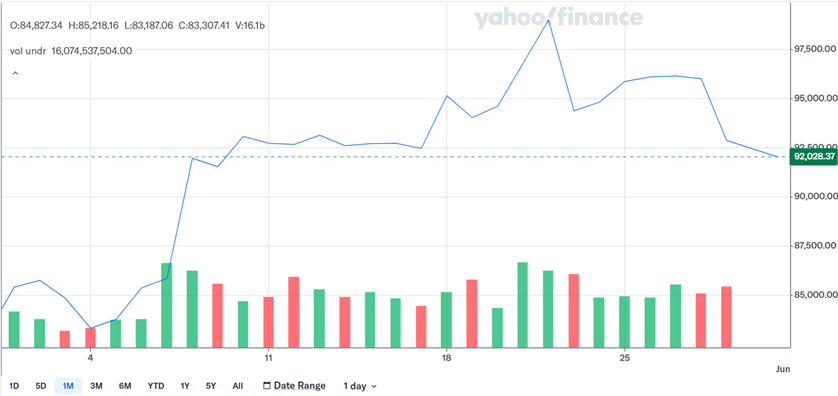

V juniju se je rast vrednosti Bitcoina ustavila

Po močni majski močni rasti, se je rast vrednosti Bitcoina nekoliko zaustavila. Vlagatelji so si očitno vzeli nekoliko premora.

So pa v mesecu juniju vlagatelji investirali preko 300 milijonov USD v Bitcoin ETF-e, kar pomeni, da tak način vlaganja v kripto valute vlagateljem očitno zaradi višje varnosti in enostavnosti ustreza. Vlagatelji svoje portfelje očitno dopolnjujejo tudi z kripto valutami, preko ETF-ov pa je to najbolj enostavno.

Bitcoin je v mesecu juniju malenkost zdrsnil, njegova vrednost je upadla dober procent in se konec junija ustavila pri vrednosti dobrih 90.000 EUR, kot je razvidno iz spodnjega grafa.

Kot smo že zapisali v začetku prispevka, se je v Sloveniji s 1. julijem letos izteklo prehodno obdobje, ko je bilo obstoječim ponudnikom storitev s področja kripto valut še dovoljeno delovanje brez licence MiCA, sedaj to ni več dovoljeno; podjetja morajo pridobiti licenco.

BITCOIN (BTC)

Kaj lahko pričakujemo v prihodnje?

Naslednjo sredo, 9. julija 2025, se približuje dan, ko poteče 90 dnevni premor v zvezi z uveljavitvijo novih carin. Kaj se bo zgodilo po tem datumu, je nemogoče napovedati; predsednik ZDA Trump je preveč nepredvidljiv. Možno je, da bo prišlo do novih pretresov na kapitalskih trgih, lahko pa tudi ne.

Ekonomski podatki v ZDA, objavljeni v mesecu juniju, so trenutno voda na mlin tistim, ki bi si želeli zniževanje obrestnih mer ameriške centralne banke FED. Inflacija je še vedno pod kontrolo, obenem pa ZDA doživljajo upadanje gospodarske rasti. To pa sta potrebna pogoja za začetek zniževanja.

Še več upanja za začetek zniževanja pa prinašajo novice, da predsednik Trump že išče zamenjavo za predsednika FED Jeroma Powella, ki naj bi ga nadomestil z bolj ubogljivim naslednikom, ki bo bolj sledil in upošteval njegove pritiske po nižjih obrestnih merah.

To pa bi lahko pomenilo nov preboj na kapitalskih trgih in ponovno oživitev bikovskega trenda. Je pa to slaba napoved za vrednost ameriške valute, ki bo najverjetneje še upadala.

Učinek višjih carin se trenutno najverjetneje še ne pozna na končnih cenah in tako tudi ne na inflacijski stopnji v ZDA.

Žal pa je kar nekaj analitikov mnenja, da se učinek višjih carin trenutno še ne pozna na končnih cenah in tako tudi ne na inflacijski stopnji v ZDA. Vpliv naj bi se pokazal šele v naslednjih mesecih. Ameriški uvozniki so namreč sprejemali modre logistične odločitve, dopolnjevali zaloge, ko uvoz še ni bil obremenjen z višjimi carinami ter izkoriščali tuje izvozne koncesije. Ko ti manevri ne bodo več možni, pa se bo ameriški potrošnik verjetno moral soočiti z višjimi cenami. To pa bo lahko povečalo inflacijo in še bolj zavrlo gospodarsko rast. Več kot 70 % ameriškega BDP-ja namreč prinese potrošnja prebivalstva.

Tako nas tudi v poletnih mesecih čaka na kapitalskih trgih kar nekaj negotovosti in izzivov, upamo pa na najbolje.

Prijavite se na posvet

Zakaj bi se soočali s finančnimi dilemami sami? Zaupajte našim strokovnjakom in skupaj bomo dosegli najboljše rezultate. Prijavite se na posvet pri svojem osebnem finančnem svetovalcu zdaj!