Ko opazujemo rasti in padce vrednostnih papirjev na finančnih trgih, se nam mnogokrat zazdi, da je to dogajanje naključno in brez pravega vzroka. Seveda v večini primerov temu ni tako. Finančni trgi oziroma njihovi akterji se odzivajo na ekonomske in geopolitične informacije iz okolja.

V večini primerov so te informacije podane v obliki ekonomskih kazalnikov, ki jih periodično objavljajo pooblaščene institucije. Med najpomembnejše uvrščamo podatke o BDP-ju, nezaposlenosti, inflaciji, industrijski proizvodnji, višini rasti plač, potrošnji, volatilnosti trgov in tudi razpoloženje potrošnikov.

»Recimo, volatilnosti na trgu lahko rečemo tudi strah, predstavlja pa indeks nestabilnosti na trgu. In ta indeks je zadnje čase zelo poskočil, a je še vedno nizek,« pravi osebni finančni svetovalec Matjaž Drobnič. Ob tem dodaja, da analitiki vnaprej napovedujejo, kakšni naj bi ti kazalci bili.

»Vsako odstopanje od napovedi analitikov lahko prinese rast ali padec tečajev. Treba je poudariti, da finančni trgi ne marajo negotovosti in včasih je slaba informacija boljša, kot nobena informacije,« dodaja osebni finančni svetovalec.

Pride lahko do previsoke inflacije, ki negativno vpliva na ekonomijo

Ekonomske kazalnike pa budno spremljajo tudi centralne banke, ki s svojo aktivnostjo uravnavajo stopnjo gospodarske dejavnosti. »Z dvigovanjem in spuščanjem obrestne mere vplivajo na gospodarsko aktivnost tako, da cenijo ali dražijo denar. V primeru močne gospodarske aktivnosti, ko že lahko pride do pregrevanja, z dvigovanjem obrestne mere podražijo zadolževanje in preko kreditov tudi preveliko potrošnjo, ki spodbuja inflacijo (finančni zaostrovanje). Obratno pa pri padanju gospodarske dejavnosti obrestne mere spustijo in s tem lahko povzročijo pocenitev investicij oziroma dodaten zagon gospodarstva. Visoka inflacija seveda prinaša razvrednotenje in posledično nestabilnost valute, kar slabo vpliva na gospodarstvo,« vpliv centralnih bank predstavi Matjaž Drobnič.

Pozabiti pa ne smemo niti na fiskalno politiko in geopolitična trenja in napetost. »Geopolitična trenja in napetosti običajno ne pomenijo dramatičnih sprememb na finančnih trgih. Mnogo bolj nevarne so nestabilnosti v finančnih sistemih.«

Kje smo danes?

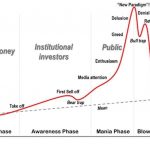

Gledano skozi ekonomske cikle, smo danes v ekspanziji, t.i. močni rasti. Temu seveda sledijo naslednji ekonomski cikli: upočasnitev, recesija in okrevanje. Obdobje ekspanzije običajno traja nekaj let, pravi Matjaž Drobnič, ki ocenjuje, da smo trenutno v prvi polovici, točno oceno pa je seveda težko podati.

»Najbolj izrazita cikla finančnih trgov sta medvedji in bikovski trend. Bikovski trend pomeni rast tečajev, medvedji pa upad tečajev. Ekonomski in finančni cikli so fazno premaknjeni, to pomeni, da finančni cikli vedno prehitevajo ekonomske, in temu smo priča tudi danes. Čeprav so trenutno ekonomski kazalci izjemno dobri, pa se na finančnih trgih že kaže strah pred prihodnostjo. Investitor, ki na finančne trge vlaga danes, seveda pričakuje primeren donos v prihodnosti. Manj ga zanima sedanja situacija.«

»Najbolj izrazita cikla finančnih trgov sta medvedji in bikovski trend. Bikovski trend pomeni rast tečajev, medvedji pa upad tečajev. Ekonomski in finančni cikli so fazno premaknjeni, to pomeni, da finančni cikli vedno prehitevajo ekonomske, in temu smo priča tudi danes. Čeprav so trenutno ekonomski kazalci izjemno dobri, pa se na finančnih trgih že kaže strah pred prihodnostjo. Investitor, ki na finančne trge vlaga danes, seveda pričakuje primeren donos v prihodnosti. Manj ga zanima sedanja situacija.«

Na vprašanje, kje so finančni trgi trenutno, Drobnič odgovarja, da je na to izjemno težko odgovoriti, in s tem vprašanjem se trenutno ukvarja cel svet. »Ne samo v ameriški, tudi v nekaterih ostalih ekonomijah, bo letos nedvomno prišlo do dvigovanja obrestnih mer. To pomeni tudi višje stroške delovanja podjetij, kar se bo prav gotovo s časoma poznalo v njihovi bilanci in vplivalo na dobičke.

Volatilnost je že tu

Letos smo, kot je že razvidno priča povečani volatilnosti oziroma nihanju tečajev vrednostnih papirjev. Na drugi strani pa, kot podporo finančnim trgom lahko omenimo tudi t. i. Trumpov davčni rez. Tveganja, ki se nam obetajo, so že omenjeno povečevanje obrestnih mer centralnih bank, zahtevani povečani donosi ameriških desetletnih državnih obveznic kot alternativnemu naložbenemu razredu, ki se že približuje trem odstotkom ter višji stroški poslovanja, ki bodo zmanjševali dobičke. Obeta se nam torej pestro leto!

»Trgi so dolgo rasli, vrednotenja so na zelo visokih nivojih, kot pravijo analitiki, pa je bil ključen razlog za korekcijo objava podatkov o plačah v ZDA, ki so bile precej boljše od pričakovanih. Ta podatek v kombinaciji z rekordno nizko brezposelnostjo pomeni, da se pričakuje višja poraba, kar lahko posledično vpliva na dvig inflacije. V primeru povečane inflacije glede na napovedi pa to seveda pomeni, da bo ameriška centralna banka dvigovala obrestno mero bolj, kot je bilo prvotno napovedno,« pravi Matjaž Drobnič iz družbe Vezovišek & Partnerji.

»Trgi so dolgo rasli, vrednotenja so na zelo visokih nivojih, kot pravijo analitiki, pa je bil ključen razlog za korekcijo objava podatkov o plačah v ZDA, ki so bile precej boljše od pričakovanih. Ta podatek v kombinaciji z rekordno nizko brezposelnostjo pomeni, da se pričakuje višja poraba, kar lahko posledično vpliva na dvig inflacije. V primeru povečane inflacije glede na napovedi pa to seveda pomeni, da bo ameriška centralna banka dvigovala obrestno mero bolj, kot je bilo prvotno napovedno,« pravi Matjaž Drobnič iz družbe Vezovišek & Partnerji. »V primeru pospešenega dvigovanja obrestnih mer pa bodo seveda zahtevani donosi na desetletne ameriške državne obveznice še dodatno rasli. Že zdaj se približujejo trem odstotkom, kar pomeni, da postajajo potencialno zanimive za investitorje. Kar pa se tiče donosnosti ameriških delnic, lahko rečemo sledeče; dvigovanje obrestnih mer ima seveda negativen vpliv na donosnost, stroški zadolževanja podjetij, prav tako tudi surovin in energije se povečujejo, kar vpliva na zmanjševanje dobičkov,« pravi Drobnič in ob tem dodaja, da pozitiven vpliv lahko predstavlja tudi v decembru sprejet t.i. Trumpov davčni rez, ki ameriškim podjetjem znižuje davčno osnovo iz 35 na 21 odstotkov.

»V primeru pospešenega dvigovanja obrestnih mer pa bodo seveda zahtevani donosi na desetletne ameriške državne obveznice še dodatno rasli. Že zdaj se približujejo trem odstotkom, kar pomeni, da postajajo potencialno zanimive za investitorje. Kar pa se tiče donosnosti ameriških delnic, lahko rečemo sledeče; dvigovanje obrestnih mer ima seveda negativen vpliv na donosnost, stroški zadolževanja podjetij, prav tako tudi surovin in energije se povečujejo, kar vpliva na zmanjševanje dobičkov,« pravi Drobnič in ob tem dodaja, da pozitiven vpliv lahko predstavlja tudi v decembru sprejet t.i. Trumpov davčni rez, ki ameriškim podjetjem znižuje davčno osnovo iz 35 na 21 odstotkov.

»Ljudje se znajdejo v začaranem krogu in prihodki jim ne omogočajo, da bi si kupili ali privoščili tisto, kar jih resnično osrečuje. Verjeli ali ne, ljudje pogosto jemljemo sami sebi. Kaj to pomeni? Da kupujemo stvari, ki nas v resnici ne osrečujejo in si s tem podaljšujemo pot do pravih ciljev. Kar 20 odstotkov prihodka naj bi namenili stvarem, ki nam v resnici ne pomenijo prav dosti. In marsikje je ta odstotek še precej višji,« opozarja Ana Vezovišek.

»Ljudje se znajdejo v začaranem krogu in prihodki jim ne omogočajo, da bi si kupili ali privoščili tisto, kar jih resnično osrečuje. Verjeli ali ne, ljudje pogosto jemljemo sami sebi. Kaj to pomeni? Da kupujemo stvari, ki nas v resnici ne osrečujejo in si s tem podaljšujemo pot do pravih ciljev. Kar 20 odstotkov prihodka naj bi namenili stvarem, ki nam v resnici ne pomenijo prav dosti. In marsikje je ta odstotek še precej višji,« opozarja Ana Vezovišek.