Revolut Savings je zasnovan tako, da je izjemno enostaven za uporabo. Odpremo ga v nekaj sekundah in ga vodimo vzporedno z običajnim Revolut računom, znotraj iste aplikacije. Med računoma preklapljamo z enim samim potegom po zaslonu, zato ga večina uporabnikov doživlja kot “samo drug žepek v denarnici.”

Povsem normalno je, da imajo ljudje tam shranjene presežke tekočega meseca. Denar ni vezan, je ves čas dostopen in hkrati prinaša višje obresti kot običajen bančni račun. Prav zaradi te preprostosti pa večina uporabnikov sploh ne pomisli, da Revolut Savings ni zgolj še en “zavihek” v Revolutu, temveč prinaša s sabo tudi davčne obveznosti.

FURS denar na Revolutovem Flexible Cash Funds računu tretira kot dohodek, ki ga je treba prijaviti; ne glede na to, kako visoke ali nizke so bile prejete obresti.

Revolut kot tuji plačilni račun

Revolut ponuja napredni plačilni račun (TRR, ki je ločen od Savings računa), odprt v tujini. To pomeni, da ga je treba prijaviti Finančni upravi RS, ne glede na to, ali ga uporabljamo vsak dan ali le občasno, in ne glede na to, ali na njem prejemamo obresti ali ne. Gre za osnovno zakonsko obveznost, ki velja za vse tuje plačilne račune.

Kazni za neprijavo tujega plačilnega računa:

- za fizično osebo od 200 do 1.200 evrov,

- za fizično osebo, ki opravlja dejavnost, od 800 do 10.000 evrov,

- za pravno osebo od 1.200 do 30.000 evrov.

Pomembno je razumeti, da ta obveznost nima zveze z obdavčitvijo obresti. Prijava plačilnega računa FURS-u je zgolj evidenčna obveznost: država mora vedeti, da imamo odprt račun v tujini. To je prvi in povsem ločen korak, ki bi ga moral opraviti vsak uporabnik Revoluta, tudi če Savings računa sploh nima.

Revolut Savings ni “navadno varčevanje”

Revolut Savings ni klasičen varčevalni račun pri banki. Denar na tem računu se namreč praviloma nalaga v t. i. Flexible Cash Funds, kar pomeni, da ne gre za bančni depozit, temveč za naložbeni produkt. Prav zaradi tega se tudi obresti, ki jih prejemamo, davčno obravnavajo drugače kot obresti na varčevalnem računu pri banki.

Ključna posledica tega je preprosta: dohodek iz Revolut Savings je treba napovedati FURS-u. In to velja ne glede na višino prejetih obresti. Ni spodnjega praga, ni izjeme za “par evrov” in ni razlike, ali smo račun uporabljal le občasno ali celo leto.

Kaj se zgodi, če obresti niso prijavljene

Če obresti iz Revolut Savings niso prijavljene, to pomeni davčno nepravilnost. V takem primeru lahko Finančna uprava RS zahteva naknadno oddajo davčne napovedi, hkrati pa obračuna zamudne obresti za obdobje, ko bi davek moral biti poravnan.

POSTANITE FINANČNO INFORMIRANI

ostanite v stiku s priporočili našega investicijskega tima.

Pomembno je tudi vedeti, da je treba obresti iz Revolut Savings napovedati vsako leto, in sicer do konca februarja za preteklo leto. Če ta rok zamudite, se šteje, da napoved ni bila oddana pravočasno, kar lahko pomeni dodatne zaplete in sankcije.

Poleg tega so lahko izrečene tudi dodatne globe, ki se nanašajo prav na neprijavljene dohodke. Te sankcije so ločene od glob za neprijavo tujega plačilnega računa in se presojajo glede na ugotovljene davčne nepravilnosti. Pomembno je torej razumeti, da gre pri Revolut za dve ločeni obveznosti: najprej prijavo plačilnega računa, nato pa pravilno poročanje o obrestih, ki izhajajo iz Saving računa, če ga seveda imamo.

Če imate Revolut Savings, uredite svoje obveznosti do FURS-a

Ko uporabniki ugotovijo, da imajo zaradi Revolut Savings davčno obveznost, se pogosto znajdejo pred novim izzivom: katere podatke uporabiti, kako jih pravilno pripraviti in kako se izogniti napakam pri oddaji davčne napovedi. Ravno zaradi teh nejasnosti veliko ljudi odlaša ali tvega napačno oddajo.

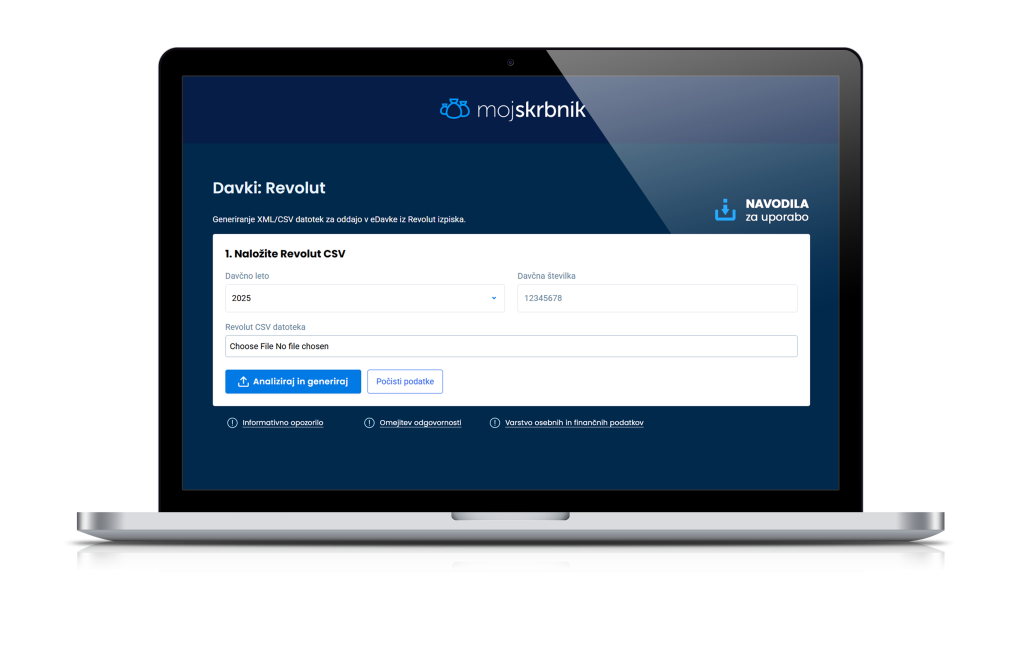

Zato smo razvili brezplačno orodje, ki izpis iz Revolut Savings Flexible Cash Funds računa samodejno pretvori v podatke, primerno pripravljene za oddajo davčne napovedi. Orodje je namenjeno temu, da vam prihrani čas, zmanjša možnost napak in poenostavi del postopka, ki je za večino uporabnikov najbolj nejasen.

Če imate pri Revolutu odprt Savings Flexible Cash Funds račun in želite svojo davčno obveznost urediti pravočasno in pravilno, uporabite naše orodje MojSkrbnik Davki: Revolut.

Revolut je sicer konec leta 2025 v ponudbo dodal še Instant Access Savings račun, za katerega pa veljajo druga pravila, podobna kot za Trade Republic Cash račun.