Tudi mesec december nas vlagatelje ni razočaral. Ob vsesplošnemu optimizmu in pomanjkanju slabih informacij, so tečaji delnic na domala vseh finančnih trgih zopet zrasli in tako dodali piko na i že tako uspešnemu letu.

Primerjalni globalni delniški indeks MSCI World je to pot zrasel za cca. 3 %, še mnogo bolje pa je šlo trgom v razvoju, ki so v povprečju pridobili kar 7,5 %.

Razloge za to rast gre iskati predvsem v napredku pogajanj na področju trgovinske vojne, kjer sta se obe vpleteni strani, ZDA in Kitajska, dogovorili za podpis prvega dela sporazuma, ki naj bi se zgodil v mesecu januarju. Ta del govori predvsem o uvozu kmetijskih pridelkov in zaščiti intelektualne lastnine, ki je trn v peti ZDA in predsedniku Trumpu. Poznavalci menijo, da bo do nadaljevanja sporazuma prišlo šele po ameriških volitvah, ki bodo konec leta 2020. Bomo videli.

Recesija v 2020 še ni na vidiku

Poleg tega so tudi napovedi o stanju svetovnega gospodarstva, ki ga objavljajo svetovne finančne institucije, nekoliko boljše. Svetovno gospodarstvo naj bi tudi v prihodnje še raslo, vendar po nekoliko nižji stopnji. Tako recesija v letu 2020 še ni na vidiku. Ameriška centralna banka (FED) ostaja pri svoji obrestni politiki, zaenkrat v letu 2020 ni pričakovati velikih posegov v obrestno mero.

Mesec december je tako minil za vlagatelje v idealnih razmerah. Rast tečajev ob nizki stopnji nihajnosti.

Seveda pa nas sedaj vse najbolj zanima, kaj bo prineslo leto 2020. Take napovedi, kot vemo, so izjemno zahtevna in nehvaležna naloga. Tudi najbolj priznani in izkušeni analitiki se pogosto zmotijo.

Leto 2019 eno najboljših na finančnih trgih v zadnjem desetletju

Lep primer je napoved za leto 2019. Naj vas spomnimo, še decembra 2018 je na trgih ob kar močni korekciji tečajev zavladal pesimizem. Analitiki so za leto 2019 napovedovali skoraj apokaliptične razmere. Dvigovanje obrestnih mer centralnih bank, grožnje z globalno recesijo in upadanje dobičkov podjetij vsekakor niso bili dobra popotnica za prihajajoče leto, tako da smo novoletne praznike preživljali kar z nekaj tesnobe v srcih. Kot vemo pa je šel razvoj dogodkov v nasprotno smer, tako da smo bili priča enemu najboljših let na finančnih trgih v zadnjem desetletju. Primerjalni globalni delniški indeks MSCI World je tako zabeležil kar 28 % donosnost. Še bolje je šlo ameriškim delnicam, nekoliko nižjo rast pa je dosegla Evropa. Trgi v razvoju so zaradi trgovinske negotovosti dosegli še vedno zelo solidno skoraj 19 % rast.

Zakaj se analitiki v napovedih tako zmotijo?

Ob teh podatkih se sprašujemo, kako je mogoče, da se analitiki v svojih napovedih tako zmotijo?

Predvsem zato, ker je prihodnje dogajanje na finančnih trgih odvisno od spremljajočih dogodkov v prihodnosti, ki nam v trenutku napovedi še niso poznani. Zanašanje na vzorce iz preteklosti nam na žalost ne pomaga prav dosti. Tako je pri napovedih vedno potrebno naglasiti, da gre za verjetnost, da se bo določen scenarij dogodil. Po definiciji verjetnosti pa seveda ni nujno, da se zares bo. Razmere, v katerih smo podali določeno napoved, se lahko v tako turbulentnem svetu korenito spremenijo.

Poglejmo si nekoliko pobližje dogajanje v mesecu decembru.

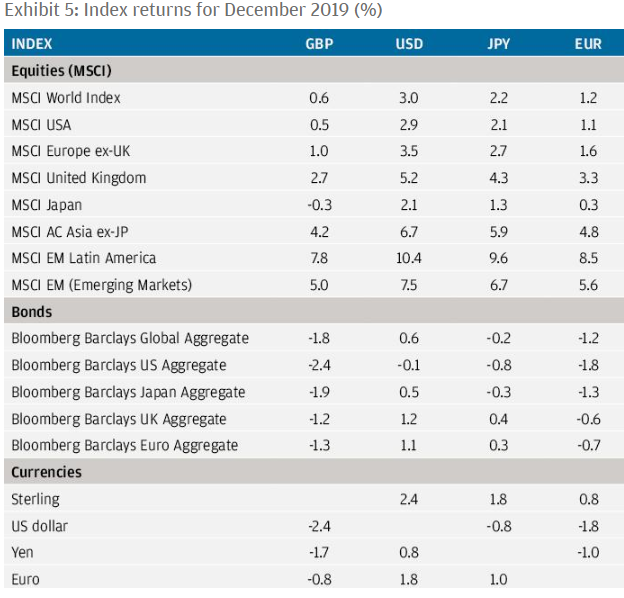

Iz spodnje tabele je razvidno, kot že omenjeno, da je primerjalni globalni delniški indeks MSCI World (in ETF-i, ki mu sledijo) pridobil 3 %. Najbolje so se sicer odrezale delnice razvijajočih se trgov Latinske Amerike, katerih primerjalni indeks je pridobil kar 10,4 %. Pa tudi ostali indeksi niso mnogo zaostajali.

Vrednost obveznic pa je pričakovano nekoliko upadla.

Donosnost, merjena v evrih je sicer, zaradi upada vrednosti dolarja, nekoliko nižja.

Vir: JP Morgan Review of markets over December 2019

Kriptovalute skoraj brez sprememb

Kot je razvidno iz spodnjega grafa, je vrednost Bitcoina kot najpomembnejšega predstavnika kriptovalut v zadnjem mesecu nekoliko upadla. Že kar nekaj časa se na tem področju ni spremenilo kaj dosti. Ko rečemo nekaj časa, merimo to v tednih ali mesecu, dveh, saj se trg kriptovalut giblje mnogo hitreje kot katerikoli drug naložbeni razred. Verjetno bi bila za preboj potrebna kakšna nova vzpodbudna novica.

BITCOIN (BTC)

Kaj se tokrat lahko naučimo?

Napovedovanje prihodnosti na finančnih trgih je, kot rečeno, izjemno zahtevna naloga.

Za leto 2020 večina svetovnih analitikov napoveduje zmerno rast delniških tečajev (sicer je pričakovati precej nižjo kot v letu 2019) ob povečani nihajnosti. Ta napoved se opira na mnenje vodilnih svetovnih finančnih institucij, da bo globalno gospodarstvo v letu 2020, ob sicer nižji stopnji, še vedno raslo.

Tu je zelo pomemben nadaljnji razplet trgovinske vojne, ki bi lahko to rast zavrl in svet pahnil v recesijo. Ob poslabšanju gospodarskih razmer lahko še vedno računamo na intervencije finančnih institucij, predvsem centralnih bank, ki bi s politiko zniževanja obrestnih mer lahko pripomogle k poživitvi gospodarskih aktivnosti.

Tu so vsekakor v prednosti ZDA in njihova centralna banka (FED), ki ima pri zniževanju obrestne mere več manevrskega prostora kot Evropa, kjer je obrestna mera praktično že na ničli.

Ameriško gospodarstvo bolj odporno od evropskega?

Prav tako je ameriško gospodarstvo bolj odporno od evropskega. Naj spomnimo, kar 70 % ameriškega BDP-ja doprinese potrošnja prebivalstva, ki pa je po zadnjih podatkih še v dobri kondiciji. Največji problem v svetu tako ostaja močan upad industrijske proizvodnje, ki je zlasti pereča v Nemčiji, motorju evropskega gospodarstva. Če temu prištejemo še negotovost v zvezi z BREXITom, (Velika Britanija je ena največjih everskih ekonomij), je jasno, da je evropsko gospodarstvo v tem trenutku mnogo bolj ranljivo.

Prvi preizkus odpornosti globalnega gospodarstva bo tako januarska objava rezultatov globalnih podjetij za zadnji kvartal leta 2019. Tam se bo pokazalo, če je upadanje industrijske proizvodnje in svetovne trgovine zaradi trgovinske vojne (že) kaj vplivalo na rezultate podjetij. Dobički podjetij so seveda za donosnost naših delniških naložb najpomembnejši, zato v delniške naložbe tudi investiramo naša sredstva.

Rast dobičkov ali prevrednotenje delniških naložb?

Naj vas spomnimo, donosnost naših delniških naložb je odvisna od dividend, ki jih izplačujejo podjetja in kapitalskih dobičkov oz. rasti vrednosti (tečajev) delnic. Tečaji delnic pa so odvisni od rasti dobičkov podjetij in vrednotenja podjetij. Pokazatelj vrednotenja podjetja je t.i. P/E faktor oz. razmerje med tečajem delnice in prihodkom na enoto delnice. Ta v bistvu izraža mnenje vlagateljev, koliko je delnica vredna. To smo podrobneje opisali v našem prejšnjem prispevku.

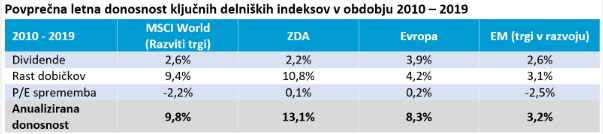

Kot zanimivost si poglejmo, kaj je v zadnjem desetletju najbolj vplivalo na rast delniških tečajev. V nasprotju s splošnim prepričanjem lahko ugotovimo, da je bila odločilna za rast tečajev delnic rast dobičkov podjetij, ne pa (pre)vrednotenje.

Spodnja preglednica nam prikazuje povprečno letno donosnost po različnih regijah skozi obdobje zadnjih desetih let. Prav tako lahko opazimo, da je bila rast dobičkov največja v ZDA, medtem ko so najvišje dividende izplačevala evropska podjetja.

Vir: Bloomberg

Kaj nam to pove? Po tej logiki lahko ugotovimo, da delniške naložbe trenutno niso prevrednotene, vrednotenja se (P/E sprememba) v zadnjih letih niso bistveno spreminjala.

Mnogo bolj pomembna kategorija so dobički podjetij. Upad dobičkov bi poleg direktnega vpliva na ceno delnice vplival tudi preko P/E razmerja, ki bi se tako dramatično povečalo in povzročilo, da bi naložbe postale nezanimive za vlagatelje.

To v nadaljevanju pomeni manjše povpraševanje in na koncu neizogiben padec tečajev.

V prihodnost z zmernim optimizmom

Če zaključimo, za prihodnost smo torej zmerni optimisti. Kot smo omenili, naj bi svetovno gospodarstvo, ob ugodnem razpletu trgovinske vojne, še dosegalo zmerno rast. Posledično to pomeni tudi zmerno rast dobičkov podjetij. To pa ob dividendah pomeni tudi solidno donosnost naših delniških naložb.

Torej, prihodnost ni nujno negotova, se pa je ob poplavi različnih informacij in mnenj pred vstopom na finančne trge potrebno posvetovati s strokovnjakom.

V času priprave tega prispevka je, kot ste gotovo opazili, prišlo do eskalacije napetosti na Bližnjem Vzhodu, celo groženj z vojno, kar lahko vse naše napovedi postavi na glavo. Še en dokaz več, kako težko je napovedovati prihodnost na finančnih trgih. V takih trenutkih je seveda potrebno ohraniti trezno glavo in ne reagirati panično, predvsem pa slediti svoji strategiji.