Svetovno gospodarstvo je po koronakrizi ponovno odprto, preskrbovalne verige so po večini ponovno vzpostavljene, potrošnja prebivalstva in investicije so v polnem zamahu. Marsikje so se vrnile celo na predkrizne nivoje.

Podatki s trga dela so naravnost odlični, stopnja nezaposlenosti je na zgodovinsko nizki ravni. V ZDA je stopnja nezaposlenosti upadla celo na 3.4 %, kar je najnižje v zadnjih 30 letih. Plače zaposlenih naraščajo, razpoloženje potrošnikov je ponovno na visokem nivoju.

To so za ekonomijo odlični podatki, delniški in obvezniški tečaji pa so po odličnem začetku leta predvsem v drugi polovici februarja ponovno znatno upadli.

Zakaj je temu tako, se sprašuje marsikateri vlagatelj?

Kot vemo, so finančni trgi vedno usmerjeni v prihodnost. Visoka zaposlenost in rast plač pomenita tudi visoko povpraševanje po proizvodih in storitvah in posledično pritisk na cene. Če smo še v januarju upali, da se bo v letošnjem letu stopnja inflacije zniževala hitreje, pa je spričo odličnih ekonomskih podatkov prišlo do streznitve. To najverjetneje pomeni, da bo povišana inflacija ostala z nami dlje, kot bi si želeli. Skorajšnji konec ogrevalne sezone in nižje cene energentov sicer pomagajo, večjega povpraševanja pa žal v celoti ne morejo nevtralizirati.

Kaj pa to pomeni za finančne trge?

V času, ko se centralne banke spopadajo z visoko inflacijo in v ta namen dvigujejo obrestne mere, dobre ekonomske informacije žal niso dobrodošle. Pomenijo namreč, da bodo zaradi bojazni pred nadaljnjimi cenovnimi pritiski centralne banke dvignile obrestne mere dlje in do višjih nivojev, kot smo pričakovali. Tako so analitiki trenutno mnenja, da bi Ameriška centralna banka FED lahko dvignila obrestno mero do visokih 5.5 %, po nekaterih napovedih pa celo do 6 %. Prvi dvig se pričakuje že v mesecu marcu in sicer za 0.5 %. Tudi od Evropske centralne banke ECB lahko kmalu pričakujemo nove dvige, saj zadnji podatki kažejo, da se inflacija ne umirja po pričakovanjih.

Teh nadaljnjih dvigov pa se finančni trgi najbolj bojijo. Višje obrestne mere pomenijo dodatne višje stroške v prihodnosti in posledično manjše dobičke ter slabše poslovne rezultate podjetij, katerih delnice imamo v portfeljih. To pa seveda ni voda na mlin rasti delniških tečajev.

Še slabše to vpliva na tečaje obveznic, kjer je visoka obrestna mera neposredno povezana z višjo zahtevano donosnostjo obveznic. To pa lahko pomeni ponoven padec njihovih tečajev. Tako so tudi obveznice po sicer dobrem začetku leta v februarju zopet izgubile tla pod nogami.

Te napovedi o nadaljnjih dvigih so tako na trgih povzročile pesimizem, ki je posledično vplival na gibanje tečajev na finančnih trgih, zato lahko rečemo, da dobre ekonomske informacije paradoksalno trenutno ne pomenijo za finančne trge nič dobrega.

Upočasnjen upad inflacije v ZDA

Stopnja letne inflacije v ZDA, objavljena v mesecu februarju, je sicer glede na prejšnji mesec zopet nekoliko upadla, vendar tokrat samo za 0.1 %, kar kaže na upočasnitev upadanja. Tako znaša trenutno 6.4 %, kar je nekoliko slabše od napovedi analitikov. V primerjavi z ZDA je trenutna stopnja inflacije v Euro območju višja za 1,9 % in znaša 8.5 %.

Mesec februar se je začel v znamenju objave poslovnih rezultatov za četrti kvartal preteklega leta tehnoloških velikanov Apple, Google (Alphabet) in Amazon, ki smo jih vlagatelji in analitiki tako težko pričakovali. Rezultati teh podjetij, ki so med vlagatelji zelo priljubljena, imajo namreč velik vpliv in psihološki učinek na razpoloženje vlagateljev. Žal pa so nas rezultati tokrat razočarali, bili so slabši od napovedi analitikov in so prvič po dolgih letih kolektivno zabeležili negativno rast. Tu jo je Apple sicer odnesel mnogo bolje, tečaj delnic je celo zrasel, medtem ko sta tečaja Googla in Amazona znatno upadla. Večjih pretresov pa zaradi tega na trgih presenetljivo ni bilo.

Google izgublja boj

Kot zanimivost v zvezi s tehnološkimi velikani naj omenimo, da Google na področju razvoja umetne inteligence izgublja boj z Microsoftom, zato se Microsoftove delnice držijo mnogo bolje, Googlove pa so pod dodatnim pritiskom.

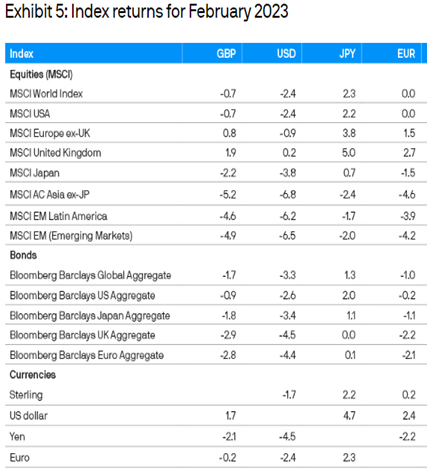

Tako je v februarju primerjalni indeks globalnih razvitih trgov MSCI WORLD po zaslugi dobrega začetka meseca in ponovne rasti USD ostal praktično na nevtralnem nivoju (EUR), kot je razvidno iz spodnje tabele. Od razvitih trgov najbolje ta mesec britanske delnice, primerjalni indeks MSCI UK je zrasel skoraj 3 % (EUR). Tokrat trgi v razvoju po zaslugi ponovne rasti USD slabo, MSCI EM je izgubil več kot 4 % (EUR).

Obveznice so zaradi že navedenih razlogov izgubile na vrednosti. Tako so evropske obveznice izničile januarsko rast in v povprečju izgubile več kot 2 % svoje vrednosti.

Vrednost ameriškega dolarja pa se je v februarju zvišala, napram EUR je zrasel cca. 2.4 % in s tem pomagal evropskim vlagateljem v ameriške naložbe.

Vir: JP Morgan Review of markets over February 2023

Kriptovalute v februarju pozitivno

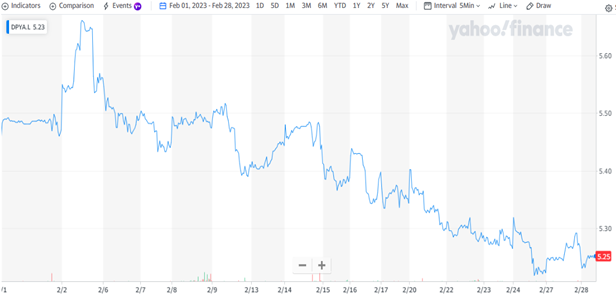

Po siloviti januarski rasti so kriptovalute tudi v februarju zabeležile sicer nižjo, pa še vedno rast. Tako je Bitcoin v februarju pridobil skoraj 4 % vrednosti, kot je razvidno iz spodnjega grafa. Tudi v februarju pozitivne korelacije med gibanjem delnic, predvsem tehnoloških, in kriptovalutami ni bilo. Če bo to dejansko postalo pravilo, pa se bo pokazalo v prihodnjih mesecih.

Vir: Yahoo

V februarju tudi delnice nepremičninskega sektorja upadle

Vrednost delnic podjetij globalnega nepremičninskega sektorja je v februarju tako kot večina sektorjev upadla. Tako je eden najuspešnejših indeksnih skladov, ki vlaga v globalni nepremičninski sektor, v mesecu februarju izgubil skoraj 3.5 %, kot je razvidno iz spodnjega grafa.

Vir: Yahoo

Kaj lahko pričakujemo v prihodnje?

Glede na trenutne ekonomske podatke se med ekonomisti in analitiki krepi mnenje, da bi se lahko tako ZDA kot EU recesiji v letošnjem letu celo izognile, verjetnost recesije je trenutno nižja kot je bila lansko jesen.

Tudi napovedi letošnje gospodarske rasti so nekoliko boljše, kot so bile lani. Če je bila napoved za ZDA lansko jesen za leto 2023 1.0 %, pa je trenutno zrasla na 1.4 %. Za EU pa je trenutna napovedana gospodarska rast za leto 2023 nižja, zgolj 0.7 %. Vendar so to zgolj napovedi, med letom se lahko še marsikaj spremeni.

Tako ameriško kot tudi evropsko gospodarstvo se je izkazalo za mnogo bolj žilavo in odporno, kot so sprva domnevali. K temu največ pripomorejo umirjajoče se cene energije in visoka potrošnja prebivalstva, ki je posledica visoke stopnje zaposlenosti in višjih plač, kot smo že omenili. To pa poganja ekonomijo. Skladišča plina v državah EU so polna, poraba je zaradi ukrepov varčevanja nižja od pričakovane, tako da so cene padle ponekod celo pod nivoje pred ukrajinsko vojno.

Dokler ne bo visoka inflacija premagana …

Moramo pa računati s tem, da se bo obdobje povišane inflacije še kar nekaj časa obdržalo, tako bodo tudi centralne banke dlje kot bi si vlagatelji želeli, dvignile obrestne mere. Trenutne napovedi analitikov so, da lahko pričakujemo večje upade stopnje inflacije šele v drugi polovici letošnjega leta. Centralne banke, ki bodo temu zagotovo sledile, pa naj bi prenehale z dvigovanjem obrestnih mer najverjetneje v sredini letošnjega leta.

Za finančne trge to pomeni, da bo tudi nestabilnost delniških in obvezniških tečajev prisotna še toliko časa, dokler ne bo jasnih znakov, da je visoka inflacija premagana in je z nadaljnjim dvigovanjem obresti konec. Kot vemo, je cilj centralnih bank, posebno FED-a, da stopnjo letne inflacije spravijo v okvir od 2 % do 2.5 %, kar je tudi za ekonomijo najbolj ugodna in sprejemljiva stopnja. Do tja pa je očitno lahko še dolga pot.

Kot primer, kako nove napovedi dvigovanja obresti vplivajo na delniške trge, lahko navedemo gibanje vrednosti delnic ameriškega tehnološkega sektorja, ki sestavljajo ameriški indeks Nasdaq, ki so za obrestne mere med delnicami med najbolj občutljivimi. Vrednosti teh delnic so se tako v januarju odbile skoraj 20 % navzgor, v februarju pa od lokalnega vrha zopet upadle za skoraj 7 %.

Nadaljnje napovedano dvigovanje obrestnih mer pa pomeni tudi rast dolarja, ta je po januarskem upadu v februarju zopet zrasel. To pa ima posledično negativen vpliv tudi na trge v razvoju, vrednost njihovih delnic se je v povprečju v februarju občutno znižala.

Tako lahko žal ugotovimo, da bomo morali na večjo stabilnost na trgih, ki si jo vlagatelji tako želimo, očitno še nekoliko počakati. Preostane nam edino, da se držimo svoje začrtane naložbene strategije, ki na dolgi rok vedno prinaša rezultate.