To se najverjetneje sprašuje marsikateri svetovni vlagatelj. Nekdaj tako popularne kitajske delnice, ki jih je želel imeti v svojem portfelju vsak izkušen vlagatelj, so v zadnjih letih postale popolnoma nezanimive. Še več, vlagatelji so se jim začeli celo izogibati, saj so nihanja izjemno visoka. Kitajski primerjalni delniški indeks MSCI China, ki zajema velika in srednje velika kitajska podjetja, je od svojega vrha februarja 2021, izgubil več kot polovico svoje vrednosti, kot je razvidno iz spodnjega grafa.

Vir: Yahoo

Kje so razlogu za tak upad vrednosti?

Teh razlogov je več. Kitajska je s politiko »ničelne tolerantnosti« v boju zoper širjenja virusa COVID-19 sprejela ene najostrejših ukrepov omejitve gibanja in zaprtja gospodarstva v svetu in tudi trajanje teh ukrepov je bilo med najdaljšimi. Tudi zaprtje kitajskih pristanišč, od koder se opravlja kar znaten del svetovne trgovine, je razumljivo prinesel kitajskemu gospodarstvu veliko škodo in vplival na zmanjšanje gospodarske rasti.

Po drugi strani pa je bil kitajski stimulus gospodinjstvom in podjetjem v času »lock down-a« bistveno nižji kot v večini razvitih držav, kar je prisililo kitajsko prebivalstvo k varčevanju. To pomeni nižjo potrošnjo prebivalstva (consumer spending), ki predstavlja kar znaten del v strukturi kitajskega BDP-ja. To je za gospodarstvo v okrevanju izjemno slabo in lahko povzroči celo deflacijske pritiske, kar se na Kitajskem dejansko dogaja. Kitajci so pač varčevalne navade ohranili tudi po ponovnem odprtju države in gospodarstva ter raje odplačujejo kredite kot zapravljajo. To pomeni, da bo čas okrevanja po koronakrizi na Kitajskem daljši kot v ostalem svetu. Trenutno Kitajska nikakor ne dosega ciljev gospodarske rasti, ki si jih je zastavila.

Kitajska na robu …

Če temu dodamo še nerazumno ravnanje kitajskih regulatorjev, ki so zaradi domnevno naraščajoče informacijske moči in možne zlorabe informacij, v škodo potrošnikov kitajskim mega podjetjem grobo posegli v delovanje in močno omejili možnosti njihove organske rasti in pravno-organizacijske ureditve, je slika jasna. To seveda pomeni manjše zanimanje vlagateljev in tudi padec vrednosti delnic teh podjetij.

Temu so se pridružile še težave kitajskega nepremičninskega sektorja, ki lahko iz nepremičninske krize preraste v finančno krizo in še dodatno obremeni kitajsko ekonomijo. Tako je njihovo največje nepremičninsko podjetje Evergrande, ki ima za več kot 300 milijard USD obveznosti, v avgustu razglasilo nelikvidnost in prenehalo plačevati svoje obveznosti. V tem dnevu je vrednost njihovih delnic padla za 80 %. Njihov poslovni model, ki je dolga leta veljal za uspešnega, s prodajo novo zgrajenih nepremičnin so namreč pokrivali svoje obveznosti, zaradi padca prodaje stanovanj preprosto ne deluje več in dolgovi so se začeli kopičiti. Težko si je zamisliti, kaj bi stečaj Evergranda pomenil za kitajski finančni sistem.

Razlogi za izogibanje kitajskim delnicam

Dodaten strah svetovnih vlagateljev pa je prinesla še februarska sestrelitev domnevnega vohunskega balona. Okrepitev sankcij s strani ZDA proti ključnim kitajskim industrijam, vključno s proizvodnjo čipov, je ponovno povečalo napetosti med velesilama.

V takih razmerah so se seveda svetovni vlagatelji kitajskim delnicam začeli izogibati, tveganje je previsoko. Na svetovnem trgu je dovolj naložb, ki ob nižjem tveganju prinašajo zadovoljive donose. Kitajska žal nima demokratične ureditve, zaščita vlagateljev je prenizka in komunistična partija Kitajske ima še vedno moč, da ureja stvari po svoji volji.

Nekaj pozitivnih korakov je sicer Kitajska v avgustu že storila. Tako je v želji privabiti tuje vlagatelje znižala davek, ki ga je treba plačati na Kitajskem pri nakupu vrednostnih papirjev (stamp duty). S tem je sicer pokazala dobro voljo, zadostovalo pa zagotovo ne bo. V drugi polovici letošnjega leta bo treba sprejeti kar nekaj ukrepov za pospešitev gospodarske rasti, ki bo posledično lahko privabila nazaj tudi tuje vlagatelje. Vsi pa vemo, da je porušeno zaupanje zelo težko popraviti. Vsekakor bi pomagali ukrepi finančnega popuščanja (monetary easing) in spodbuditev potrošnje prebivalstva. Kitajski potrošnik bi moral ponovno zaupati v svojo finančno prihodnost, le tako bo pripravljen povečati svojo potrošnjo.

Kakšne pa so razmere drugod po svetu?

Ekonomski podatki kažejo, da je stopnja letne inflacije v ZDA, objavljena v mesecu avgustu, glede na julijsko objavo celo nekoliko porasla in je višja za 0.2 %. To seveda za napovedi o prenehanju dvigovanja obrestnih mer Ameriške centralne banke ne pomeni nič dobrega, tako so finančni trgi to tudi razumeli. Predsednik FED Powell je sicer podal pomirjujoče izjave, da to še ne pomeni novih dvigov, a dvom je ostal. Stopnja letne inflacije v EU območju pa je zopet nekoliko upadla in trenutno znaša 6.1 %, kar je sicer napredek, vendar še daleč od ciljne inflacijske stopnje 2 %.

Konec avgusta so bili objavljeni novi podatki o rasti plač v ZDA, ki lahko odločilno vpliva na rast inflacije. Na srečo se rast nekoliko umirja, kar je blagodejno vplivalo tudi na finančne trge, ki so se takoj obarvali v zeleno.

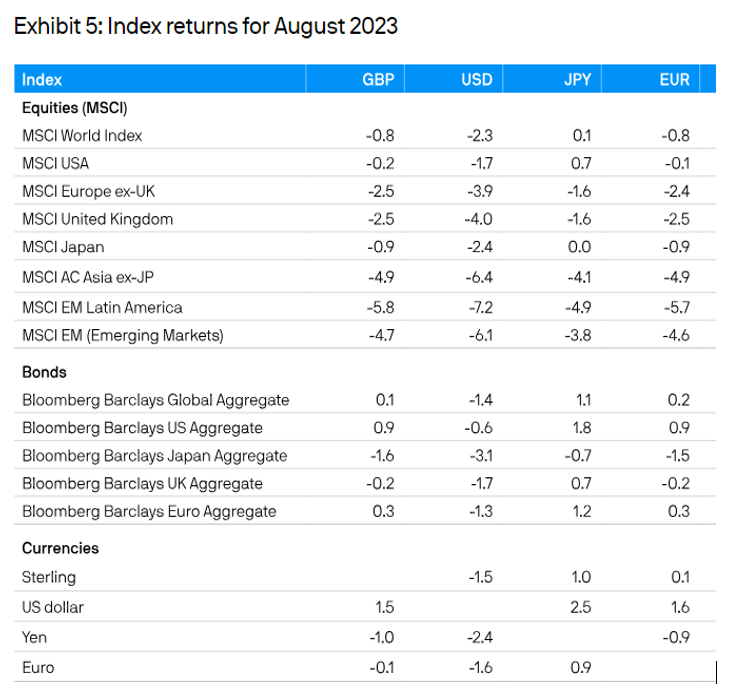

V takih razmerah je primerjalni indeks globalnih razvitih trgov MSCI WORLD v mesecu avgustu izgubil 0.8 % (EUR), kot je razvidno iz spodnje tabele. Od razvitih trgov najbolje ameriške delnice, primerjalni indeks MSCI USA je izgubil minimalnih 0.1 % (EUR). Tokrat trgi v razvoju predvsem zaradi težav Kitajske najslabše, MSCI EM je izgubil kar 4.6 % (EUR).

Obveznice v avgustu pozitivno, njihov globalni primerjalni indeks je pridobil 0.2% (EUR), evropske pa še bolje, v povprečju so pridobile 0.3%. A to je le majhna kaplja v morju izgub za lastnike obveznic od novembra 2021. Zato vseskozi narašča verjetnost, da bodo potrpežljivi vlagatelji v obveznice v naslednjih letih nadpovprečno nagrajeni.

Vrednost ameriškega dolarja se je v avgustu, zaradi strahu pred novimi dvigi obrestnih mer Ameriške centralne banke FED, znova zvišala, napram EUR je USD pridobil 1.6 %. Prav toliko pa so posledično pridobili tudi evropski vlagatelji v ameriške finančne naložbe.

Vir: JP Morgan Review of markets over August 2023

Kriptovalute v avgustu negativno

Vrednost kripto valut je v mesecu avgustu zopet upadla. Po dobrem začetku leta kar ne najdejo več poti navzgor. Tako je Bitcoin v avgustu izgubil več kot 6 % vrednosti, kot je razvidno iz spodnjega grafa, t.i. altcoini pa še več.

BITCOIN (BTC). Vir: Yahoo

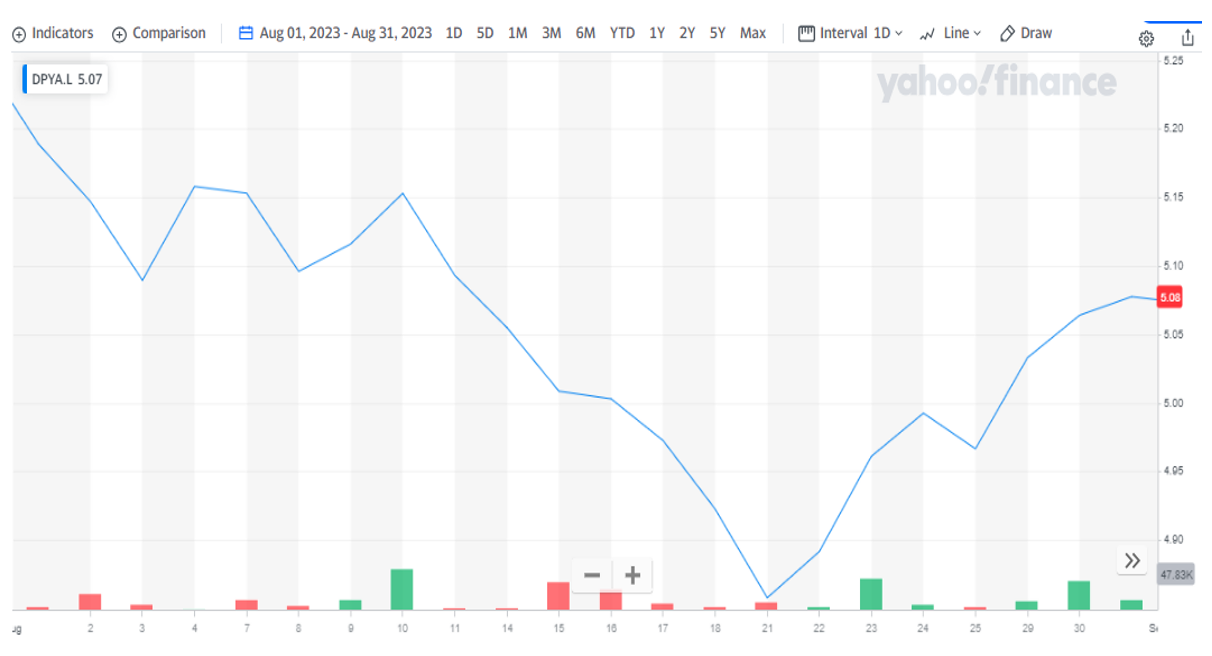

Delnice globalnega nepremičninskega sektorja v avgustu padle

Vrednost delnic podjetij globalnega nepremičninskega sektorja je v avgustu upadla. Tako je eden najuspešnejših indeksnih skladov, ki vlaga v globalni nepremičninski sektor, v mesecu avgustu izgubil skoraj 3 % vrednosti, kot je razvidno iz spodnjega grafa.

Vir: Yahoo

Kaj lahko pričakujemo v prihodnje?

Žal ne moremo povedati nič novega. Ko vlagatelji že lahko upamo, da gredo stvari v pravo smer in se inflacija umirja, a nas sveži statistični podatki spravljajo v slabo voljo. Tako je naše potrpljenje zopet močno na preizkušnji.

Mesečni upad inflacijske stopnje v avgustu v ZDA in EU področju je bil pod pričakovanji ekonomistov in analitikov, zato so se na finančnih trgih ponovno okrepili strahovi, da boj z inflacijo še ni dobljen in bosta Ameriška centralna banka FED in Evropska centralna banka ECB primorani izvesti nove dvige obrestnih mer. To pa seveda pomeni tudi, da smo vse bližje recesiji, (pre)visoke obrestne mere namreč lahko zadušijo gospodarsko rast.

Nekoliko pomirjujoče je v svoji avgustovski izjavi sicer deloval predsednik FED Jerome Powell, ki je izjavil, da trenutno ne načrtuje novih dvigov obrestnih mer razen ob znatnem poslabšanju inflacijske stopnje, kar je na trgih zopet povzročilo nekaj stabilnosti.

Tako se na finančnih trgih žal ves čas menjavata optimizem in pesimizem, kar je kot rečeno že nekoliko načelo živce večine vlagateljev. Čeprav se zavedamo in tudi analitiki potrjujejo, da se dvigovanje obrestnih mer bliža koncu, pa tega konca kar ni in ni, zato so tudi trgi še vedno nestabilni in ne najdejo prave smeri.

V takšnih razmerah se dejansko izkaže rek znamenitega vlagatelja Warrena Buffetta, da je borza sredstvo za prenos premoženja od nepotrpežljivih k potrpežljivim. Bodimo torej potrpežljivi, saj vsi vemo, da je investiranje tek na dolge proge.