V mesecu maju se je strah pred inflacijo še poglobil. K temu je pripomogla predvsem objava statističnih podatkov o stopnji inflacije za mesec april v ZDA, ki ga mesečno izdaja Ameriški zvezni urad za statistiko trga dela (US Bureau of Labor Statistic).

Indeks, ki meri povprečno mesečno spremembo cen, ki jo ameriški potrošnik plačuje za izbrano košarico proizvodov in storitev (Consumer Price Index – CPI), je tako v mesecu aprilu porastel za 0.8 %, kar je več od pričakovanja analitikov. Na letni ravni pa ta indeks (brez sezonske prilagoditve) trenutno znaša 4.2 %. Če izvzamemo cene energije in hrane, katerih cene običajno najbolj nihajo in jih statistiki za bolj merodajno sliko pogosto izključijo, znaša ta indeks za april 0.9 %, na letni ravni pa 3.0 %.

Rast cen posledica večjega povpraševanja

Predstavniki centralnih bank in del analitikov so sicer mnenja, da je ta rast cen predvsem posledica večjega povpraševanja potrošnikov po pandemiji, ki pa bo bolj kratkotrajne narave in se bo situacija sčasoma umirila.

Naj spomnimo, stopnja inflacije, ki jo želijo in podpirajo monetarne oblasti in institucije znaša 2 %, ta stopnja naj bi bila za delovanje gospodarstva optimalna, kar so pokazale ekonomske analize in raziskave. Če rast inflacije ne bo kratkotrajna, je ne glede na nasprotna zagotovila predstavnikov centralnih bank pričakovati, da se bodo za zajezitev inflacije obresti začele slej ko prej povečevati. Tega pa se vlagatelji najbolj bojimo.

Kaj je povzročilo nestabilnost na kapitalskih trgih?

Dodatno je k pesimizmu vlagateljev pripomogla tudi objava o stopnji nezaposlenosti v ZDA za mesec april, ki se glede na prejšnji mesec ni dosti spremenila in je znašala 6.1 %, kar je slabše od pričakovanja analitikov. Takoj so se pojavile govorice in ugibanja, ali je okrevanje gospodarstva po pandemiji zastalo in so napovedi o siloviti gospodarski rasti neupravičene.

To je na kapitalskih trgih, ki so za te informacije izjemno občutljivi, povzročilo nestabilnost in upad delniških tečajev, kar pa je bilo na srečo samo kratkoročnega značaja. Objave podatkov o trgu dela, ki so sledile, predvsem število zahtev za pomoč brezposelnim, je bilo nekoliko boljše od pričakovanj, kar je trge začasno pomirilo.

Povpraševanje potrošnikov (consumer spending) v največji svetovni ekonomiji sicer pričakovano narašča, se je pa paradoksalno pojavil problem na strani ponudbe, ki v nekaterih sektorjih ne sledi povpraševanju. Predvsem težave v verigi dobaviteljev (surovine, sestavni deli …) povzročajo sive lase nabavnim direktorjem ameriških podjetij. Znan je primer avtomobilske industrije, ki zaradi pomanjkanja sestavnih delov (šlo naj bi za elektronske čipe) ne more dobaviti zadostne količine avtomobilov, kar je povzročilo na trgu rast cen rabljenih avtomobilov.

Padec cen izkoristili za nakup …

Na področju storitev predvsem v sektorjih, ki so v obdobju pandemije najbolj trpeli (gostinstvo, turizem, hotelirstvo …), pa se je pojavil problem zagotavljanja ustrezne delovne sile. Veliko zaposlenih v teh panogah se je bilo v boju za preživetje prisiljeno trajno prekvalificirati.

Vse to seveda lahko vpliva na podatke o gospodarski rasti, če upoštevamo, da gre v osnovi za seštevek vseh proizvodov in opravljenih storitev na trgu.

V mesecu maju so sicer veliko podporo delniškim tečajem nudili vlagatelji, ki so padce cen izkoristili za nakup predvsem delnic velikih tehnoloških podjetij (buy the dip). Rotacija na delniških trgih se je v maju nadaljevala, ni pa bila tako intenzivna kot v prejšnjih mesecih.

Azija v zadnjem obdobju zastala

Žal še vedno ne moremo mimo poslabšanja epidemioloških slik nekaterih regij in držav. Tako se je kriza poleg Indije in Brazilije prenesla predvsem na področje jugovzhodne Azije, v Južno Korejo in Singapur, ki sta pred tem veljali za ene prvih in najbolj uspešnih držav v boju s koronavirusom. Vse to seveda vpliva na regijske kapitalske trge, predvsem azijska rast delniških tečajev je v zadnjem obdobju zastala. Na srečo pa gre ZDA in Evropi mnogo bolje, dobavljivost cepiv in cepljenje prebivalstva poteka po načrtu, ukrepi se sproščajo, okrevanje gospodarstva je v polnem zamahu.

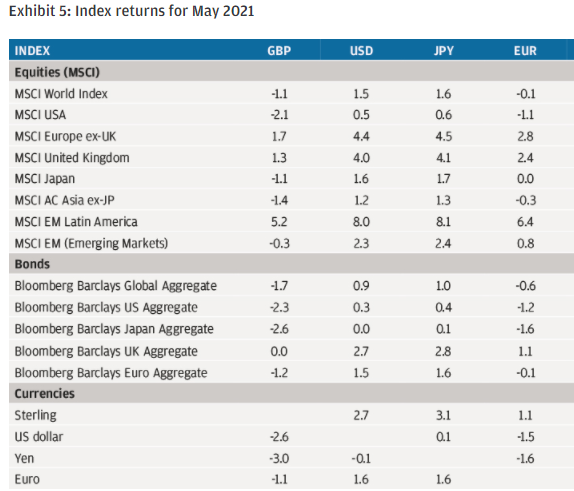

Tako je primerjalni indeks globalnih razvitih trgov MSCI WORLD, v katerem so zajeti praktično vsi svetovni razviti trgi in je najbolj verodostojen in kompleksen odsev dogajanja na globalnih delniških trgih razvitih držav, v mesecu maju praktično obtičal na izhodišču, kot je razvidno iz spodnje tabele. Ameriške delnice 1.1 % v minusu, merjeno v EUR, bolje je tokrat šlo trgom v razvoju, še bolje pa evropskim delnicam, primerjalni indeks MSCI Europe je pridobil skoraj 3 %, merjeno v EUR.

Obveznice še vedno slabše, primerjalni indeks evropskih obveznic je v maju rahlo v negativnem območju.

Je pa USD napram EUR v maju izgubil 1.5 % vrednosti, tako da so rezultati, merjeni v USD, boljši.

Vir: JP Morgan Review of markets over May 2021

Nepremičninski sektor tudi v maju solidno

Delnice podjetij, ki vlagajo v nepremičnine, so tudi v mesecu maju v povprečju na globalni ravni pridobile na vrednosti. Povpraševanje po najemu poslovnih prostorov, pa tudi gradnja novih objektov so očitno zopet v polnem zamahu, kar se pozna tudi na povečanem povpraševanju po delnicah podjetij, ki se s to dejavnostjo ukvarjajo.

Nekaj k povpraševanju pa prav gotovo pripomore tudi grozeča inflacija, prav nepremičnine namreč služijo v teoriji kot učinkovita zaščita proti izgubi vrednosti denarja.

Tako je v mesecu maju eden najuspešnejših indeksnih skladov, ki vlaga v globalni nepremičninski sektor, pridobil več kot 2 % vrednosti, merjeno v EUR, kar je soliden rezultat.

Vir:Yahoo

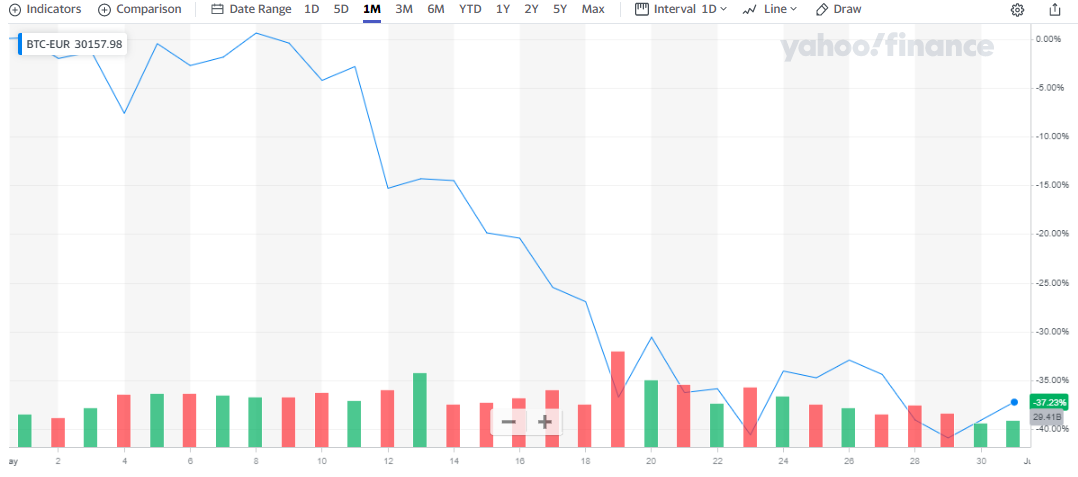

Kriptovalute v maju z močno korekcijo

Kriptovalute so v mesecu aprilu doživele močan padec. Razloge si bomo pogledali v nadaljevanju tega prispevka. Bitcoin je od najvišje vrednoti več kot 53.000 EUR, ki jo je dosegel v sredini meseca aprila, upadel na najnižjo vrednost nekaj nad 28.000 EUR, ki jo je dosegel 29. maja. To pomeni skoraj 50 % padec! Samo v mesecu maju pa je vrednost Bitcoina upadla za dobrih 37 %, kot je razvidno iz spodnjega grafa.

Vir: Yahoo

Večina tečajev je upadla tudi za več kot polovico, kar je izbrisalo s trga več sto milijard vrednosti, po nekaterih podatkih cca. 600 milijard. To sicer ni bilo popolnoma nepričakovano, po tako močni rasti v zadnjih mesecih je velik upad v tem zelo nihajnem naložbenem razredu vedno možen, je pa presenetil s svojo silovitostjo.

Vedno pa je pri takih dogodkih potreben nek sprožilec. Analitiki pripisujejo sprožilec objavi podjetja Tesla, da za nakup električnih vozil ne bo več mogoče plačevati s kriptovalutami, kot je bilo nekaj časa možno. Dodaten udarec je trgu zadal tvit lastnika podjetja Elona Muska, da bo podjetje odprodalo svoj delež Bitcoina, kar je sicer kasneje zanikal, škoda pa je bila kljub temu storjena. To je očitno močno omajalo zaupanje imetnikov kriptovalut v svetlo prihodnost in večjo umeščenost kriptovalut v naše vsakdanje življenje, ki je potrebno za trajno stabilnost in obstoj.

Če temu dogodku sicer trajno ne moremo pripisovati večje škode, pa so naraščajoče zahteve nekaterih vlad in monetarnih oblasti največjih svetovnih ekonomij po večji regulaciji in preglednosti trga lahko mnogo bolj usodne.

Kitajske oblasti odsvetovale storitve s kriptovalutami

Tako so v sredini meseca maja kitajska vlada in kitajske monetarne oblasti (zveza kitajskih bank) združeno močno odsvetovali (beri kar prepovedali) kitajskim finančnim podjetjem in bankam vsakršno organizirano ukvarjanje in nudenje storitev v povezavi s kriptovalutami. Obenem so ponovno obvestili kitajsko javnost in izdali priporočilo, da v svetu kriptovalut obstaja velika možnost manipulacij in posledično velikih izgub za vlagatelje. Kitajske finančne oblasti skušajo namreč preprečiti vsako možnost plasiranja nezakonito pridobljenih sredstev in pranja denarja, ki je v kriptosvetu vsekakor najbolj enostavno in najtežje izsledljivo. Imetja kriptovalut pa kitajskim državljanom niso prepovedali.

Dodaten udarec je trgom povzročil predlog ameriškega predsednika Bidna in njegove administracije, da bo treba vse transakcije s kriptovalutami, večje od 10.000 USD, obvezno prijaviti davčnemu organu ameriške zvezne vlade (Internal Revenue Service- IRS), ki je v ZDA zadolžen za administrativne postopke v zvezi z pobiranjem davkov. Ta predlog je sicer del bolj obsežne akcije predsednika Bidna za prenovo oz. dopolnitev zakona o obdavčitvi kapitalskih dobičkov, ki jih je napovedal že v predvolilnem boju.

Kaj vse to pomeni za nadaljnjo rast kriptovalut, je težko napovedati, vpliv pa bo vsekakor imelo. V kriptosvetu je predvidevanje in napovedovanje takih scenarijev še bistveno bolj oteženo kot v svetu tradicionalnih finančnih naložb (delnice, obveznice, skladi …), kjer kljub vsemu obstaja neka povezava med dogajanjem na trgih in stanjem realne ekonomije. Ekonomski podatki, ki jih objavljajo pooblaščene institucije nam vsaj delno pomagajo in nas usmerjajo pri investicijah. Tega v svetu kriptovalut pač ni, zanašamo se lahko le na psihologijo in čustva vlagateljev, na čemer tudi (zaenkrat) temelji celotna kripto zgodba. Posebno mali vlagatelji (retail investors) lahko le spremljamo početje velikih igralcev, ki vodijo igro, in skušamo uganiti in predvideti njihove naslednje poteze.

Dokler kriptovalute ne bodo bolj umeščene in potrebne pri našem vsakdanjem življenju in s tem pridobile neko bolj realno vrednost, se bodo žal taki scenariji verjetno še dogajali.

Kaj lahko pričakujemo v naslednjih mesecih?

Kakšnih bistvenih sprememb, ki bi lahko vplivale na kapitalske trge, v mesecu maju ni bilo zaznati.

Na radarju vlagateljev bodo, kot kaže, še vedno zavzemala najvišja mesta inflacija in podatki o trgu dela. Predvsem podatki o zahtevani donosnosti 10-letnih ameriških državnih obveznic (10 year treasury yield), ki je trenutno zopet v območju nad 1.6 %, in cene surovin so pomemben napovednik bodočih inflacijskih pritiskov. Prav tako podatki s trga dela, kot so stopnja nezaposlenosti in potrošnja prebivalstva (ta doprinese kar dve tretjini vrednosti k ameriškemu BDP-ju) nam bodo služili kot semafor za dogajanje na trgih in nas usmerjali pri investicijah.

Predstavniki centralnih bank nam kot rečeno še vedno zagotavljajo, da so stvari pod nadzorom, je pa vprašanje, če jim lahko v celoti verjamemo. Njihov interes je namreč, da potrošnike pomirijo, da ne hitijo z nakupi (češ vse bo dražje), saj bi to povzročilo dodaten pritisk na strani povpraševanja. To pa bi pripomoglo k višjim cenam oz. inflaciji.

Prav tako ne gre še v celoti odpisati epidemije, ki lahko v nekaterih regijah še vedno poslabša epidemiološko sliko in vpliva na stopnjo okrevanja gospodarstva. Gledano globalno pa gremo najverjetneje zares proti koncu predora.

Pretrese na trgih lahko povzroči tudi sprememba zakona o obdavčitvi kapitalskih dobičkov v ZDA za najbogatejše Američane, o tem smo že pisali. Na splošno pa je predsednik ZDA Biden in njegova administracija kar ambiciozno zastavila plan o obsežnih socialnih, zdravstvenih in okoljevarstvenih reformah v ZDA, kar bo močno vplivalo na vsakdanje življenje Američanov. To je presenečenje tudi za politične analitike, ki so Bidnu pripisovali kvečjemu bolj učinkovit boj s pandemijo, kaj več pa ne. To utegne stati ameriško državno blagajno kar veliko denarja, je pa dobra naložba za prihodnost in bodočo blaginjo prebivalstva. Ugotovljeno je bilo namreč, da imajo taki ukrepi multiplikativne učinke in dobro vplivajo tudi na celotno ekonomijo države. Zadovoljno, zdravo in polno zaposleno prebivalstvo lahko dolgoročno bistveno pripomore k rasti gospodarstva, kar se posledično odraža pozitivno tudi na kapitalskih trgih.