Kdo svojega denarja ne hrani na banki? 26 milijard slovenskega denarja, ki brezdelno ždi na bankah, priča o tem, da smo še vedno izjemno konzervativni hrčki. Vendar pa pozabljamo na enega največjih sovražnikov našega denarja – inflacijo. Tako kot zob časa najeda zaloge v naši shrambi, inflacija postopoma zmanjšuje vrednost naših prihrankov, ki ležijo na bankah. Čeprav se na prvi pogled zdi, da je denar na banki varno naložen, v realnosti s tem prehudo izgubljamo svojo kupno moč. V tem prispevku bomo raziskali, kako inflacija vpliva na naše prihranke in katere alternative lahko izberemo, da ohranimo vrednost svojega denarja.

Inflacija je tihi tat, ki postopoma zmanjšuje vrednost našega denarja, če ga pustimo neizkoriščenega na TRR.

Inflacija je stalna luknja v vašem žepu

Kdor misli, da sta edini stalnici življenja smrt in davki, na ta seznam pozablja dodati inflacijo. Naš denar na transakcijskem računu (TRR) nenehno izgublja svojo vrednost. Ko denar leži na banki, njegova kupna moč plahni zaradi naraščajočih cen življenjskih potrebščin. To pomeni, da lahko z istim zneskom kupimo manj blaga in storitev, kot bi lahko kupili, ko smo denar prejeli.

Če danes na banko položimo 20.000 €, bo ta znesek čez pet let še vedno na našem računu. Vendar pa si danes za ta denar lahko kupimo nov Renault Clio, čez pet let pa le še rabljenega.

Čeprav bo številka na računu še vedno 20.000 €, bo dejanska vrednost našega denarja zaradi inflacije padla na približno 17.000 €.

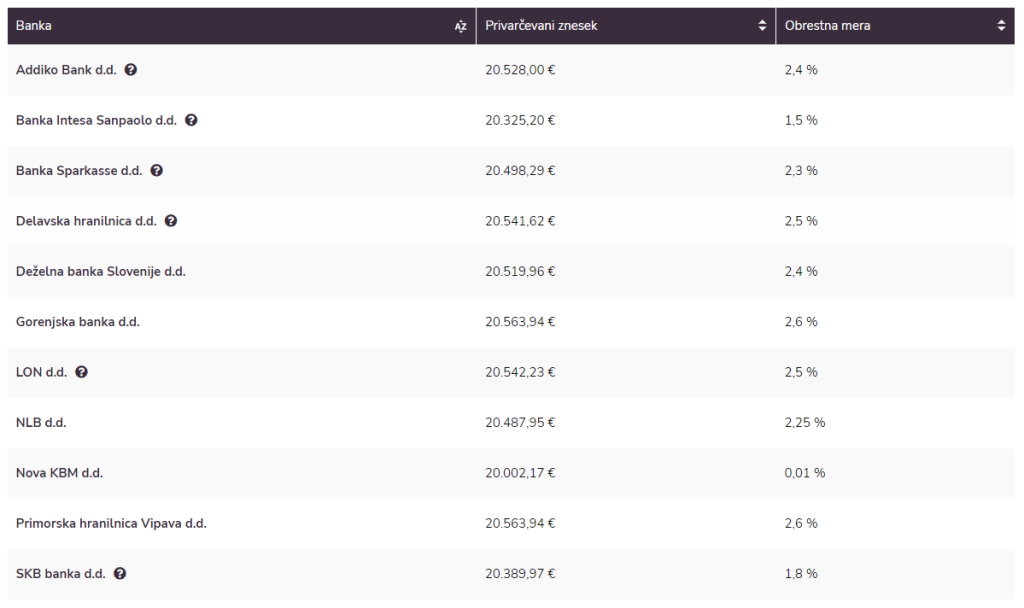

KDO PONUJA NAJVIŠJE OBRESTI?

Kaj pa obresti?

Seveda se na denar, ki nam leži na banki, dodajo tudi obresti. To pomeni, da nas banka “nagradi” za to, da denar tam leži. Ampak te obresti so tako minimalne, da vam skoraj ne upamo povedati, da se vam v petih letih iz naslova obresti ne bo nabralo dovolj niti za sladoled.

Čeprav se obresti na prvi pogled zdijo kot dobra novica, jih inflacija večkratno preseže. Tudi če vam banka ponuja 0,5 % letne obresti na vaš denar (in vam jih ne), je to še zmeraj daleč od inflacije, ki v Sloveniji trenutno znaša 3,4 %.

To pomeni, da vaša kupna moč kljub obrestim še vedno upada. Banke pa vam bodo v realnosti ponudile kvečjemu 0,1 % letne obrestne mere.

Preverite obretne mere depozitov: KLIK

Na videz visoke obrestne mere (na depozite) so vseeno past: denar vam zaklenejo in obresti so še vedno nižje od inflacije.

Naj vas ne zavedejo obljube o višjih obrestnih merah, kot so na primer 2,5 %. Te zvenijo res veliko boljše od skromnih 0,1 %. Vendar s sabo prinašajo pomembno zanko: do teh obresti ste upravičeni zgolj, če denar vežete za najmanj 1 leto. Pa tudi če vas to ne bi motilo, vas vseeno mora zmotiti dejstvo, da tudi ta obrestna mera ne preseže stopnje inflacije.

Tudi tako naložen (in na banki zapečaten) denar samo izgublja vrednost …

POSTANITE FINANČNO INFORMIRANI

ostanite v stiku s priporočili našega investicijskega tima.

Kako prehiteti inflacijo? Z alternativo …

Obresti za hrambo denarja morajo vsaj dosegati (če ne že presegati) stopnjo inflacije, če želimo vsaj ohraniti vrednost svojega denarja. Tukaj ne gre za donos v smislu investicije, temveč samo za ohranjanje vrednosti denarja. Zato morate za hrambo svojega denarja nujno terjati obresti, ki vsaj približno dosegajo (če ne že presegajo) inflacijo, ki je v Sloveniji trenutno 3,4 %.

Obstaja več načinov, kako lahko svoj denar bolje izkoristimo.

Mi smo za vas analizirali ponudbe vzajemnih skladov, trgovalnih platform ter neo-bank, da bi tako preverili, kateri izmed alternativnih ponudnikov vam lahko ponudi več kot vam nudijo banke. Preverite TUKAJ, ali morda kateri izmed njih dejansko preseže stopnjo inflacije.

Predvsem pa vam toplo svetujemo, da izberete katerokoli izmed ponujenih alternativ, in tja čimprej prestavite svoje prihranke.

Obresti za hrambo denarja morajo vsaj dosegati (če ne že presegati) stopnjo inflacije, če želimo vsaj ohraniti vrednost svojega denarja.

“Najprej je treba poznati naložbeno strategijo. S tem mislimo na cilj revidiranja oziroma menjave naložbenih produktov oziroma razredov. Če se odzivamo na dogodke na trgu in lovimo vrhove v času rasti tečajev in najnižje točke v času padanja tečajev, je verjetnost, da bomo pri tem uspešni, izredno majhna. Kaj se bo zgodilo v naslednjih dneh ali tednih je namreč praktično nemogoče napovedati.

“Najprej je treba poznati naložbeno strategijo. S tem mislimo na cilj revidiranja oziroma menjave naložbenih produktov oziroma razredov. Če se odzivamo na dogodke na trgu in lovimo vrhove v času rasti tečajev in najnižje točke v času padanja tečajev, je verjetnost, da bomo pri tem uspešni, izredno majhna. Kaj se bo zgodilo v naslednjih dneh ali tednih je namreč praktično nemogoče napovedati.

Se tudi vam vsako leto utrnejo podobne želje, ki sčasoma zbledijo v divjem ritmu vsakdana? Tisti, ki se zavedajo neuspešnosti takšnih novoletnih zaobljub, so naredili prvi korak k uresničenju le teh. Zavedanje, da nečesa ne znamo oziroma vemo je namreč prav tako pomembno kot znanje, ki ga moramo pridobiti.

Se tudi vam vsako leto utrnejo podobne želje, ki sčasoma zbledijo v divjem ritmu vsakdana? Tisti, ki se zavedajo neuspešnosti takšnih novoletnih zaobljub, so naredili prvi korak k uresničenju le teh. Zavedanje, da nečesa ne znamo oziroma vemo je namreč prav tako pomembno kot znanje, ki ga moramo pridobiti.