Spremembe so lahko takšne ali drugačne. Ene na boljše, ene na slabše. Pa boste rekli, saj so vendar hobiji, kako lahko spreminjajo na slabše? Uh, brskanje med iskanjem najbolj zanimivih ali najbolj pogostih hobijev lahko razkrije marsikaj. Vas zanima? Presenečeni boste, kaj vse lahko nekdo spremeni v hobi …

Hobiji nam omogočijo, da se vključimo v dejavnosti, v katerih radi uživamo in nas razbremenijo stresa v vsakdanjem življenju. Zelo pogosto smo po stresnem dnevu ali tednu, v službi ali v zasebnem življenju veseli, da lahko predamo tisto uro ali dve svojemu hobiju.

Pa ste vedeli, da imajo, ne glede na to, kakšni in kateri so, tudi zdravstvene koristi? Vaš hobi je lahko karkoli, kar vas navda z občutkom sreče. To lahko vključuje ustvarjalne, atletske in intelektualne dejavnosti. Ljudje se lotijo različnih vrst hobijev, ki jih zanimajo, kot so ples, petje, drsanje ali vrtnarjenje. Drugi imajo radi mirnejše dejavnosti, kot sta meditacija ali preživljanje časa v naravi z dolgimi sprehodi. Hobije najdemo na različnih področjih, obstajajo za prav vsakim vogalom. Fotografija, zbiranje znamk, ustvarjanje gobelinov, lokostrelstvo, rezljanje lesa, zeliščarstvo in še bi lahko naštevali. Prav vsem hobijem pa je skupnih nekaj lastnosti. Bogatijo življenje. K sreči ocenjujejo, da le 20 % ljudi na svetu nima nikakršnega hobija, čeprav se pogosto izkaže, da ima vsak od nas nekaj, kar ga veseli. Tudi če se veselite vsakodnevnega dolgega sprehoda s svojim kužkom, je to hobi.

Zdravstvene koristi hobijev

Raziskave kažejo, da če si vzamete čas za dejavnosti, ki vas veselijo, to pomaga izboljšati duševno zdravje. Če svoj prosti čas namenite kakovostnemu preživljanju časa in to dejavnostim, v katerih uživate, prav tako pomaga pri vaši uspešnosti v poklicnem življenju, izboljša vaše ustvarjalne sposobnosti reševanja težav in vam pomaga zgraditi boljše odnose s sodelavci ter vas naredi bolj empatične.

Študija na Novi Zelandiji je pokazala, da sodelovanje v dejavnostih, ki izpostavljajo našo ustvarjalno stran, vodi do povečanega občutka dobrega počutja, ki ima dolgoročen vpliv na nas. Ljudje, ki so bili vključeni v raziskavo, so po nekaj dneh ustvarjalne dejavnosti imeli občutek pozitivnosti in dviga razpoloženja. Študije so tudi pokazale, da je pri posameznikih, ki si redno vzamejo čas za svoje hobije, manj verjetno, da se bodo počutili potrte ali depresivne. Pravzaprav vas lahko takšne dejavnosti naredijo srečnejše in bolj sproščene.

Še pomembneje je, da so se po daljšem ukvarjanju s hobiji vsem udeležencem v raziskavi znižale ravni kortizola. To je človeški stresni hormon, ki kaže odziv našega telesa na stres in se ob stresnih situacijah povišuje, v pomirjujočih dejavnostih pa očitno znižuje.

Ukvarjanje s hobiji vodi tudi do boljšega duševnega zdravja. Če vaš hobi vključuje telesno dejavnost, bo to privedlo do zmanjšanja stresa ter nižjega krvnega tlaka in srčnega utripa. Študija, ki je merila pozitiven in negativen psihološki stres, je pokazala, da so imeli tisti, ki so si pogosto vzeli čas za prostočasne dejavnosti, v katerih so uživali nižji krvni tlak, manjši obseg pasu in nižji indeks telesne mase. Telesna dejavnost na prostem ali še bolje, bližje naravi ima številne prednosti, med njimi sta tudi izboljšano razpoloženje in večja osredotočenost. To lahko dosežete, če na prostem preživite le 10 minut.

Aktivirajte možgane

S hobiji tudi »izzivate« vaše možgane, saj vedno znova izvajate intelektualne dejavnosti, ki so nagrajene z občutkom sreče, kar pomaga izboljšati možgansko aktivnost. Stvari, ki nas veselijo, ustvarjajo vedoželjnost, radovednost. V možganih se tako ustvarjajo nove povezave in strukture. Vaja misli in koncentracije v povezavi s telesnimi spretnostmi krepi kognitivne funkcije. Ideje se širijo kot virusi, kreativnost pa deluje kot ognjemet. Prekrvavitev centralnega živčevja je tako zagotovljena. Telo se stara, misli pa s hobijem ostanejo sveže in mlade. Ko odkrijete hobi, boste le redko preostanek časa preždeli v brezdelju. Še težje se boste predali zasvojenostim kot sta npr. kajenje ali prenajedanje. Hobi nudi impulze adrenalina in zadovoljstva, hkrati pa pomirja in krepi samozavest.

Tudi če se ne morete ukvarjati s hobijem vsak dan, si za takšne dejavnosti vzemite nekaj ur vsak teden ali vsak mesec. Izgovor, da za hobije nimate časa velikokrat pade na preizkušnji, ko recimo nekaj ur preživite na družbenih omrežjih ali pred televizijo. Ugotovite, kje preživite največ svojega prostega časa in ali lahko del tega izkoristite za stvari, v katerih resnično uživate.

A pozor – hobi nas stane nekaj časa ter seveda denarja. Pomembno je torej, da znate hobiju določiti ceno. Naj vas konec meseca ne stane nezadovoljstva. Vedno večje spretnosti in želje običajno prinesejo tudi večje stroške. In še ena stran hobijev, ki lahko vaše življenje bistveno poslabša – če s hobijem postanemo obsedeni. In to tako zelo, da zanemarjamo vse naše ostale obveznosti, druženje, celo službo in družino. In pa, če hobiju namenimo toliko denarja, da nam zmanjka za plačevanje osnovnih življenjskih stroškov.

Najpogostejši hobiji

Najpogostejši hobiji so povezani s športom, a to počnemo iz užitka in ne zaradi obveznosti in so izhodni ventil za stres ali utrujenost, ki jo lahko povzroči delo. Drugi pogosti hobiji so najrazličnejše obrti, kuhanje, zbiranje, vrtnarjenje ali botanika, skrb za hišne ljubljenčke, branje, uporaba tehnološke podpore, kot so video igre, internet itd.

Veliko skupino hobijev predstavljajo tudi uganke. Tukaj dela naš um, spomin, inteligenca in znanje. Izredno priljubljene so križanke. Še vedno pa je bolj priljubljen hobi tudi branje. Hobi, ki je z obiskom knjižnice skorajda brezplačen, a izredno koristen.

Najstarejši hobi na svetu naj bi bil – zbiranje kovancev ali numizmatika.

Slovenski nacionalni hobi brez primere

Je … Pohodništvo! Pohodništvo ima na slovenskih tleh dolgo in bogato tradicijo. Poznamo vse od otroških pohodniških društev v sklopu osnovnih šol, pa do rekreativnih klubov za starejše ter prav vse vmes. Saj poznate tisto – da šele z vzponom na Triglav postanemo pravi državljani Slovenije – a ne? Z vsem tem hitro dobimo občutek, da je pohodniško na samem vrhu slovenskih rekreativnih dejavnostih. Prav tako je pohodništvo čudovita priložnost za druženje z najbližjimi in ustvarjanje novih prijateljstev v naravnem okolju, kar v današnjem času sicer postaja redkost. Skoraj vsak izmed nas namreč ogromno časa preživlja v sedečem položaju daleč stran od narave, zato lahko že zgolj en sam redni nedeljski izlet v bližnje hribovje izboljša naše zdravje in počutje. Prednost pohodništva je tudi v tem, da poleg nekaj osnovne opreme ne zahteva večjih investicij.

Izredno priljubljen v Slovenji je tek, pa potem še petje, saj imamo v Sloveniji res veliko pevskih zborov, društev … Po nekaterih ocenah naj bi bilo pri nas v pevska združenja vključenih približno 80.000 ljudi. Med hobiji prednjačita tudi lov in ribolov, kjer lahko samo za nakup opreme odštejete nekaj tisočakov.

Kaj pa življenjepis in hobiji?

Mnogo ljudi misli, da je pisanje hobijev v življenjepis potrata časa, tako za vas kot za delodajalca. Vendar ni tako. Vedeti moramo, da lahko delodajalec glede na vaše hobije izve, kakšen človek ste oziroma katera področja svoje osebnosti razvijate v svojem prostem času.

Seveda pa moramo vedeti, kateri hobiji bodo dali našemu potencialnemu delodajalcu dodaten signal, da smo primeren kandidat.

Joga – Je vsakodnevna praksa za doseganje notranjega miru in ravnotežja. Ljudje, ki se ukvarjajo z jogo, so mirni in znajo imeti stvari pod kontrolo. Joga kot hobi bo zagotovo prednost na stresnih delovnih mestih, saj kaže na to, da se znate soočiti s stresom in ga odpraviti.

Ekstremni športi – Potapljanje, alpinizem, padalstvo … so športi s katerimi se ukvarjajo ljudje, ki se ne bojijo neznanega in radi prestavljajo svoje meje ugodja, hkrati pa so disciplinirani in se znajo soočiti z nevarnostjo. Vse te lastnosti so zaželene pri vseh vodstvenih poklicih in pri poklicih, kjer smo lahko izpostavljeni ekstremnim situacijam: vojska, policija, gasilci …

Snemanje in produkcija video materiala – Ta znanja vam bodo prišla prav pri vseh poklicih povezanih s snemanjem/produkcijo, hkrati pa bodo dodatna vrednost pri organizaciji dogodkov in predstavitvah, kjer bo podjetje lahko uporabilo vaše znanje. Takšen hobi kaže, da ste precizni, osredotočeni in natančni.

Vzdržljivostni športi – Kolesarstvo, tek in triatloni so hobiji vztrajnih in predanih ljudi. Zaželene so na vseh delovnih mestih, še posebej za prodajalce in menedžerje.

Kapetan ekipnega športa – Idealna kombinacija, saj kaže na to da ste ekipni igralec, hkrati pa znate biti vodja. To je idealen hobi, če se prijavljate na delovno mesto v veliki firmi.

Pisanje bloga – Je idealen hobi za vse poklice, kjer se je treba veliko pisno izražati. Mora pa biti vaš blog kvaliteten in brez pravopisnih napak.

Igranje inštrumenta – Zahteva disciplino, zbranost in predanost, kar so lastnosti, ki jih delodajalci iščejo pri inženirjih in drugih tehničnih kadrih.

Planinarjenje – Planinarjenje je hobi ljudi, ki imajo radi naravo in ob tem odkrivajo nekaj novega. Je zaželen hobi za vse poklice povezane s turizmom in kvalitetnim preživljanjem prostega časa.

Hobiji, ki si jih privoščijo premožnejši ljudje

Učenje letenja je ena izmed pogostih želja, ki jo lahko uresničijo le tisti, ki imajo na računu zajeten kupček denarja.

- Vožnja hitrih avtomobilov

Vožnja hitrih lepotcev na profesionalnem avtodromu ni za vsakogar. Samo za najem steze najbogatejši odštejejo več tisoč evrov.

- Eksotični domači ljubljenčki

Tiger? Lev? Zakaj pa ne! Eksotične živali stanejo celo premoženje, da ne govorimo o njihovi oskrbi.

Jadrnice, čolni, jahte … premožni ne poznajo meja. Nakup, vzdrževanje in tekme z jahtami so stvari, ki so rezervirane le za premožnejše.

Konj je eden izmed najdražjih domačih ljubljenčkov. Najbogatejši si privoščijo najprestižnejše, dirkalne konje, za vzdrževanje katerih na leto odštejejo več deset tisoč evrov.

Svet in še več! Potovanje okoli sveta lahko stane od 10 tisoč do nekaj milijonov evrov.

- Zbiranje redkih vozil oldtimerjev

Ta hobi je rezerviran zgolj za bogate in slavne. Cene takšnih vozil se gibljejo tudi po več milijonov evrov.

- Zbiranje prestižnih starin

Do prestižnih starih predmetov je težko priti, veliko bolj dosegljivi pa so, če premoremo nekaj milijonov evrov.

- Igranje pokra za vrtoglave vsote

Pogoj številka ena za igranje pokra z najboljšimi v stroki zahteva izjemen bančni račun.

Umetniško delo lahko stane več kot starodavno vozilo in dvorec skupaj.

Zvezdniki, ki gojijo nenavadne hobije

Marsikoga bo presenetil podatek, da se glasbenica Beyonce ukvarja s pridelavo medu. V enem izmed intervjujev je namreč razkrila, da ima doma dva panja, za čebelarstvo pa se je odločila zaradi svojih otrok. Ima okoli 80 tisoč čebel in vsako leto pridela kar nekaj medu. Obe njeni hčerki imata namreč močne alergije, med pa ima številne zdravilne lastnosti, večkrat pojasni Beyonce.

Tudi svetlolasa dedinja Paris Hilton ima rada nenavadne hobije, kot sta lovljenje žab in obnova starih radiev. Žabe lovi in jih nato spusti. Poleg tega bogatašinja rada obiskuje sejme z rabljenimi radii in jih menda v prostem času tudi obnavlja.

Naslednji hobi vsekakor ni nič neobičajnega, brez dvoma pa ga nihče ne bi pripisal Bradu Pittu. Igralec je namreč velik ljubitelj lončarjenja, po njegovi zaslugi pa ga je vzljubil tudi njegov prijatelj Leonardo DiCaprio.

Hobi glasbene zvezdnice Katy Perry je precej nenavaden, skorajda čudaški. Glasbenica namreč zbira zvezdniške lase. Tako je pred leti priznala, da ima v lasti tudi pramen las Miley Cyrus in Taylor Swift.

Nikoli ne bi uganili, a igralec Ryan Gosling se dobro znajde v družbi pletilk. V enem izmed intervjujev je razkril, da se je naučil pletenja na enem od snemanj filmov. Vse odtlej je to njegov priljubljeni hobi.

Temnolasa igralka Penelope Cruz je zbirateljica obešalnikov. Garderobnih obešalnikov. V svoji zbirki ima že več kot 500 obešalnikov različnih velikosti in oblik, le kovinski ji niso pri srcu.

Manekenka nemškega porekla Claudia Schiffer si je s svojo pojavo izborila ikonični status v modni industriji. Le redki pa vedo, da ima svetlolaska nenavaden hobi. Je namreč zbirateljica insektov, kar jo navdušuje že vse od otroštva. Sprva se je osredotočila le na pajke, pozneje pa se je njena ”kolekcija” razširila na insekte.

Najbolj nenavadni hobiji na svetu

- Oblikovanje dreves – živa drevesa oblikujemo v umetniške oblike.

- Boj s hrošči – izberite različne vrste hroščev za boj drug proti drugemu.

- Novičarski napad – gre za hobi v večjih mestih, kjer ljudje nenehno iščejo novinarske ekipe, ki poročajo v živo v TV program, pri čemer je njihov cilj, da v ozadju kadra skočijo pred kamere in se tako pojavijo na TV programu.

- Ekstremno likanje – da, obstaja. Celo tekmovanja imajo.

- Preskakovanje kamnov – tudi to je lahko hobi. Očitno.

- Tožbe – ljudje na vsakem koraku vidijo priložnost, da nekoga tožijo. Ni pomembno ali izgubijo ali zmagajo.

- Zbiranje elementov – cilj je zbrati vse elemente, ki jih zemlja premore. Teh je 118. In nekatere je skoraj nemogoče dobiti. Ali pa so neobstojni na zraku, ob dotiku … ali pa radioaktivni.

- Oblikovanje blatnih krogel – o da, tudi to obstaja. Hobi prihaja iz Japonske in ga najdete pod imenom Hikaru Dorodango. Nekateri spolirajo kepe blata tako zelo, da izgledajo kot krogle za biljard.

Ste dobili kakšno idejo? Ali ste zgolj dvignili obrvi? Kakorkoli, še bolj zanimivo postane, ko iz hobija razvijete posel. Tako so nastali številni izdelki in storitve (npr. Yahoo ali pa E-bay …). Ko hobi lahko preraste v posel, je običajno tudi čas, da se poslovite od rednega dela.

Morda je čas, da tudi vaš hobi postane redno delo

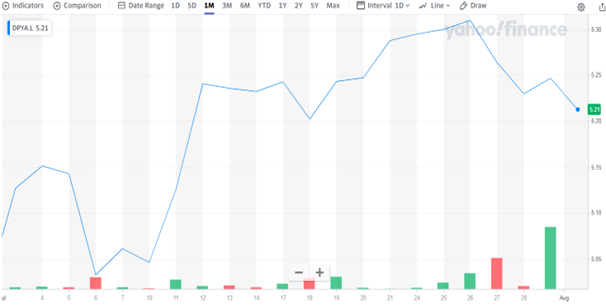

Je eden izmed vaših hobijev prebiranje knjig s področja osebnih financ, spremljanje dogajanja na finančnih trgih ipd.? No, morda je čas, da le-ta postane vaše redno delo. Vas zanima kako?

Mi krepimo našo ekipo in TUKAJ smo napisali vse in še več o tem koga si želimo v svojih vrstah.