Težko pričakovani poslovni rezultati podjetja NVIDIA za prvi kvartal leta 2024 so končno tu. Vlagatelji so z nestrpnostjo pričakovali te številke, saj bi lahko močno vplivale na celoten tehnološki sektor in smer gibanja kapitalskih trgov. V članku se bomo poglobili v finančne dosežke tega tehnološkega velikana, analizirali njihove vplive na trg umetne inteligence ter pogledali, kako so ti rezultati vplivali na vrednost delnic in druge finančne trge. Prav tako bomo raziskali, kakšne so napovedi glede prihodnjih trendov v obrestnih merah, inflaciji in valutnih razmerjih ter kakšen učinek imajo ti dejavniki na globalno gospodarstvo in vlagatelje. Vse to in še več vas čaka v nadaljevanju tokratne aktualne analiza kapitalskih trgov.

NVIDIA predstavila poslovne rezultate prvega kvartala 2024

22. maja 2024 je težko pričakovane rezultate poslovanja prvega kvartala letošnjega leta predstavil še zadnji tehnološki velikan skupine ‘veličastnih sedem’, proizvajalec računalniških vezij za umetno inteligenco – podjetje NVIDIA.

Računi brez krčmarja?

Vlagatelji so malce v strahu čakali na objavo teh rezultatov. Pričakovanja so bila namreč velika. Rekordni rezultati so bili že vračunani v visoko rast delnice, katere vrednost se je v letošnjem letu več kot podvojila. Slabši rezultati od pričakovanih bi najverjetneje zbili ceno delnice ter zasejali dvom v uspešnost nadaljnjega razvoja in uporabo umetne inteligence, ki je v zadnjem obdobju gonilna sila rasti celotnega tehnološkega sektorja.

Izjemni poslovni rezultati

Na zadovoljstvo vlagateljev je podjetje NVIDIA več kot upravičilo zaupanje. Tako so prihodki podjetja v prvem kvartalu dosegli 26 milijard USD, kar je 18 % več kot v preteklem kvartalu in kar 262 % več kot leto nazaj. Pričakovanja analitikov so bila 200 % rast prihodkov.

Stopnja čistega dobička (net profit margin) pa je presegla 57 %, kar je več kot 100 % bolje kot leto poprej.

Ob objavi rezultatov predsednik uprave in ustanovitelj podjetja NVIDIA g. Jensen Huang ni skrival navdušenja. Izjavil je, da se je tako nova industrijska revolucija že začela. Podjetja in države vidijo podjetje NVIDIA kot partnerja pri transformaciji in prenovi tradicionalnih podatkovnih centrov v nov tip, ki bo zasnovan na uporabi umetne inteligence, tako g. Huang.

Pomen in prihodnost umetne inteligence

Umetna inteligenca prinaša dvig produktivnosti praktično v vseh vejah industrije, predvsem na področju stroškovne in energetske učinkovitosti ter velike možnosti pri povečanju prihodkov podjetij, ki jo bodo uporabljale. Analitiki tako trenutno omenjajo predvsem avtomobilsko industrijo in zdravstveno oskrbo, pa tudi drugi sektorji ne zaostajajo dosti pri napovedih.

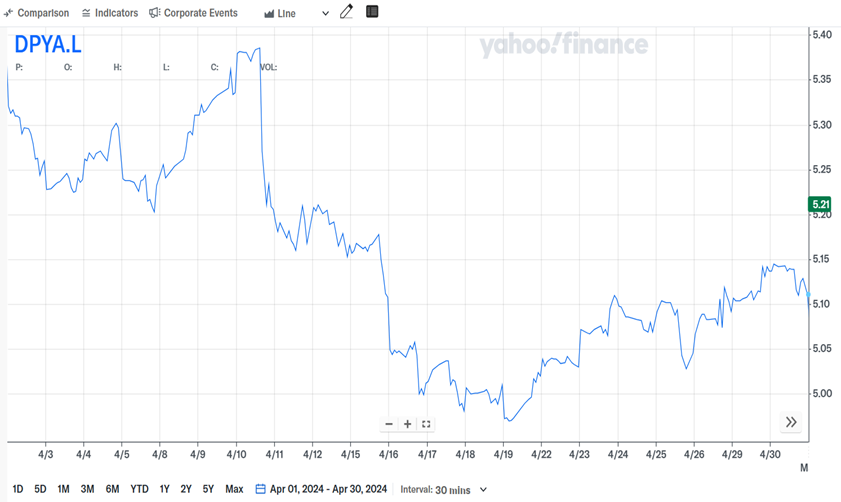

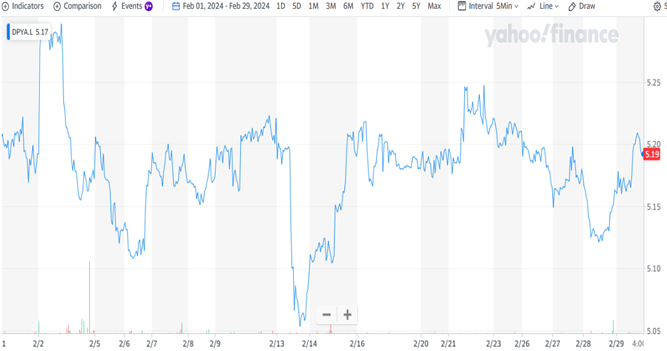

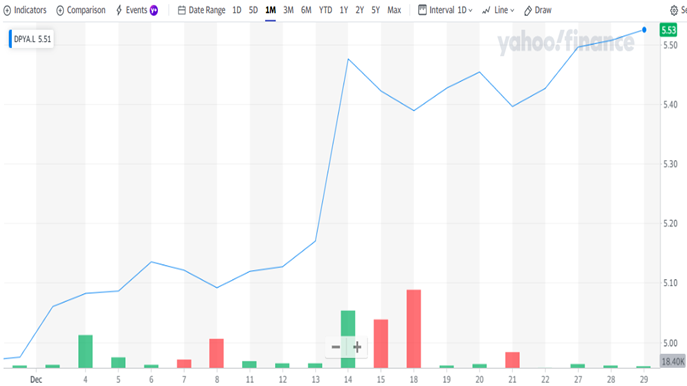

Vrednost delnice Nvidie je poletela za skoraj 10 % in tako prebila mejo 1.000 USD za delnico.

Dodatno pa je navdušila trge tudi napoved g. Huanga, da se bo rast poslovanja nadaljevala. Naslednji kvartal naj bi višina prihodkov dosegla 28 milijard USD.

Tega trgi razumljivo niso spregledali. Vrednost delnice je dan po objavi poletela za skoraj 10 % in tako prebila mejo 1.000 USD za delnico.

Vpliv na širši tehnološki sektor

Izjemni rezultati NVIDIE imajo multiplikativne učinke na celoten tehnološki sektor, ki si obeta rast prihodkov na račun uporabe in razvoja umetne inteligence tudi v prihodnje. Vlagatelji pa so bili tako lepo nagrajeni za svoje zaupanje v tehnološki preboj in napredek, ki ga omogoča uporabnost umetne inteligence.

Izmenjujoči se optimizem in pesimizem na kapitalskih trgih

Kot smo že omenili v prejšnjem prispevku, se na kapitalskih trgih izmenjujeta optimizem in pesimizem. Kaj bo prevladalo, je trenutno nemogoče napovedati. Optimizem je podkrepljen z dobrim poslovanjem globalnih podjetij in korporacij, ki večinoma poslujejo bolje od pričakovanj analitikov. Pesimizem pa je povezan s tako željenim in pričakovanim začetkom zniževanja obrestnih mer centralnih bank, predvsem ameriške FED, ki bi tako vzpodbudil gospodarsko aktivnost in nadaljevanje rasti kapitalskih trgov.

Zniževanje obrestnih mer se potiska v jesen

Začetek zniževanja se žal odmika. Razlogi za to so predvsem (pre)dobri ekonomski podatki, ki ameriški centralni banki ne dajo povoda za skorajšnji začetek zniževanja. Tako so se napovedi analitikov premaknile na jesen, ko bi lahko prišlo do prvega znižanja.

Gospodarski podatki in inflacija v ZDA

V maju so vlagatelji z zadovoljstvom sprejeli objavo podatkov o mesečni inflaciji v ZDA, ki je prvič po nekaj mesecih zopet nekoliko upadla, tako da znaša na letnem nivoju trenutno 3.4 %. Na drugi strani pa objava podatkov o gospodarski aktivnosti v ZDA kljub visokim obrestim kaže na najvišjo rast v zadnjih 2 letih, kar je sicer odlično za gospodarsko rast in stopnjo zaposlenosti v ZDA, nikakor pa ne govori v prid potrebi po skorajšnjem začetku zniževanja obrestnih mer.

Evropska unija: inflacija in pričakovano znižanje obresti

V območju EU je bil boj proti inflaciji očitno bolj uspešen, čeprav je inflacija v mesecu maju nepričakovano zrastla in znaša sedaj na letnem nivoju 2.6 %. Kljub temu lahko pričakujemo prvo znižanje obresti za 0.25 odstotne točke že v mesecu juniju. Tako zatrjuje predsednica ECB Lagarde.

Vas zanima, ali ste za hrambo svojega denarja naredili najboljšo izbiro?

Razkorak med obrestnimi merami v ZDA in EU

Skorajšnji začetek zniževanja obrestnih mer ECB in odložen začetek zniževanja FED seveda pomeni vse večji razkorak med obrestnima merama, ki trenutno v ZDA znaša 5.5 %, v področju EU pa 4.0 %. To lahko pomeni selitev kapitala v USD in rast USD napram EUR. Evropskim vlagateljem bi tako rast USD prinesla koristi od vlaganja v ameriške naložbe.

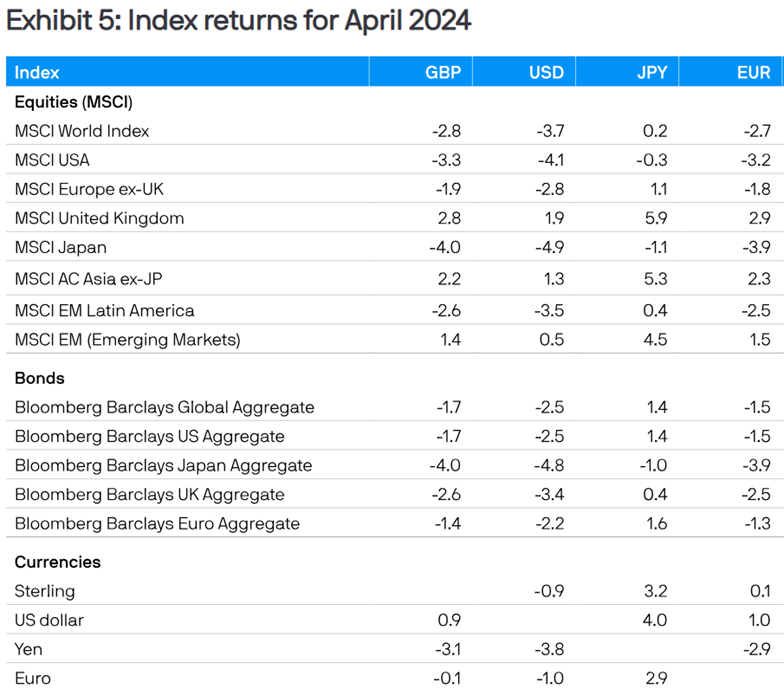

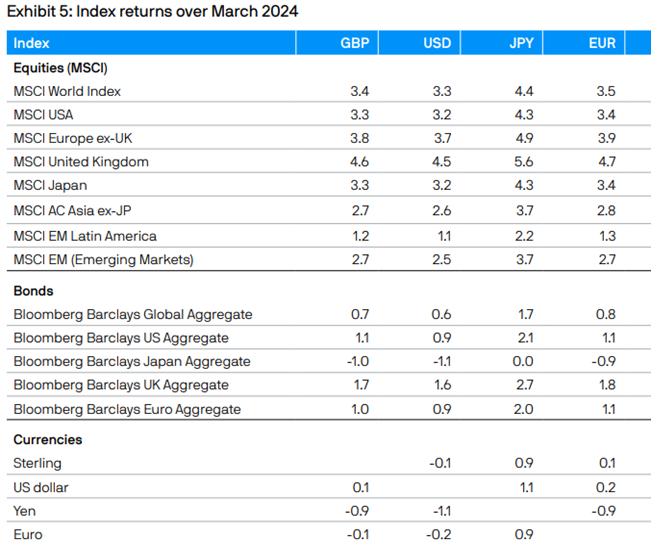

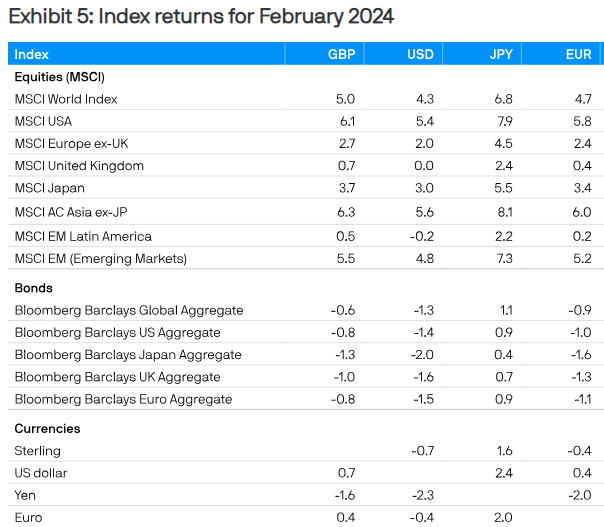

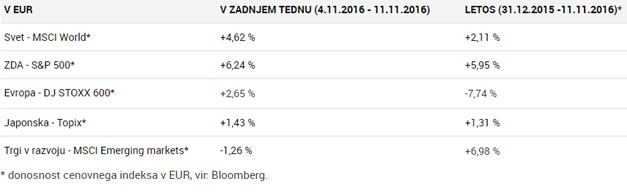

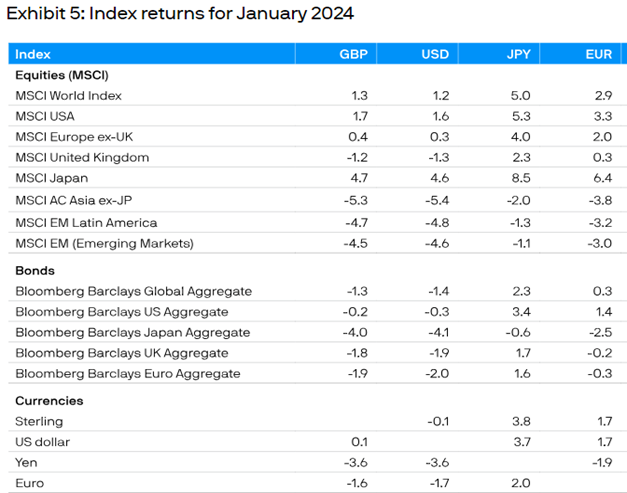

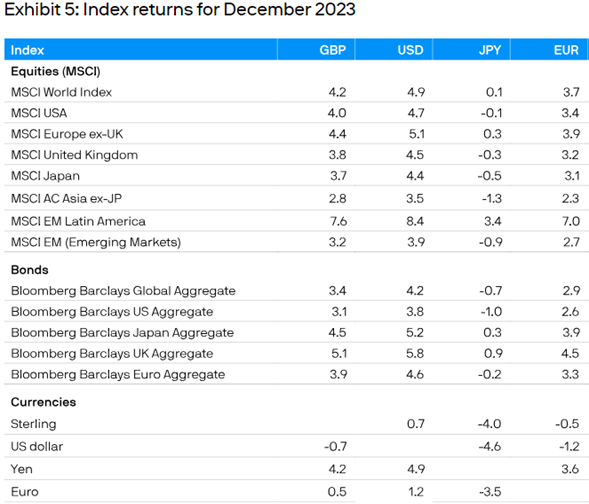

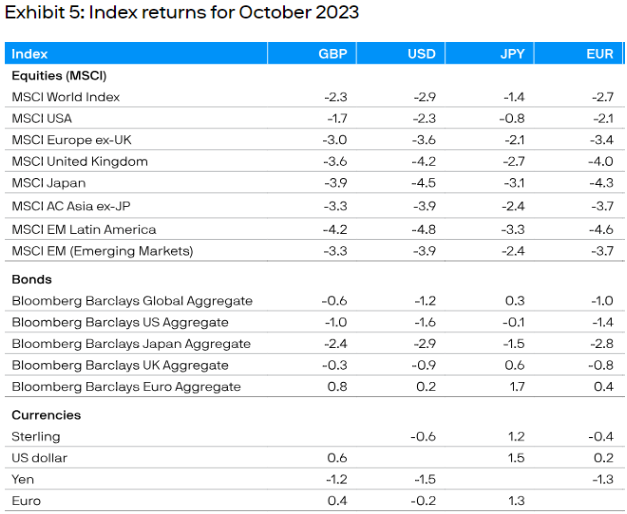

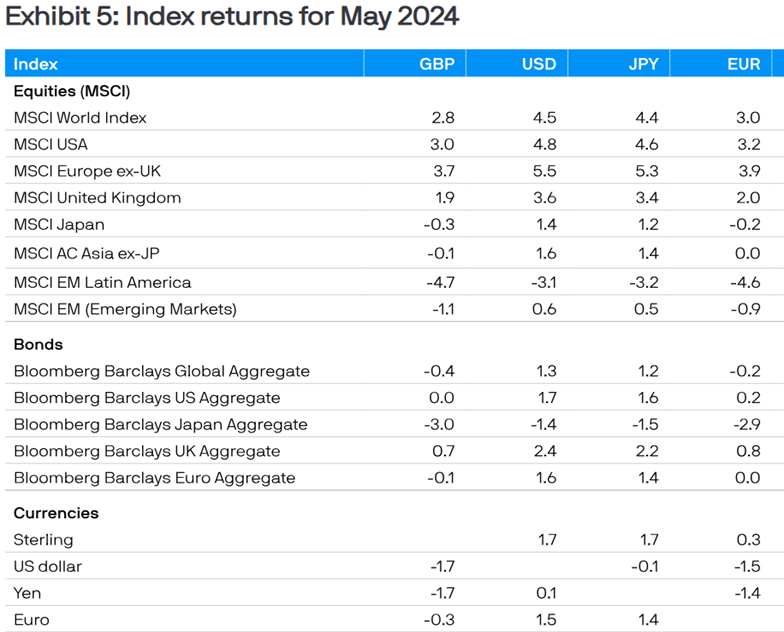

GIBANJE PRIMERJALNIH INDEKSOV IN USPEŠNOST GLOBALNIH TRGOV

Tako je primerjalni indeks globalnih razvitih trgov MSCI WORLD v mesecu maju predvsem na račun tehnološkega sektorja pridobil 3 % (EUR), kot je razvidno iz zgornje tabele. Od razvitih trgov najbolje ta mesec evropske delnice, njihov primerjalni indeks MSCI Europe je pridobil 3.9 % (EUR). Delnice trgov v razvoju pa negativno, njihov globalni primerjalni indeks MSCI EM je v maju izgubil -0.9 % (EUR).

Stabilnost obveznic in vrednost USD

Obveznice pa v maju dokaj nevtralno. Njihov evropski primerjalni indeks je tako ostal na izhodišču.

Vrednost ameriškega dolarja USD se je v maju znižala, napram EUR je USD tako izgubil cca. 1,5 %. Prav toliko pa so posledično izgubili tudi evropski vlagatelji v ameriške finančne naložbe.

POSTANITE FINANČNO INFORMIRANI

ostanite v stiku s priporočili našega investicijskega tima.

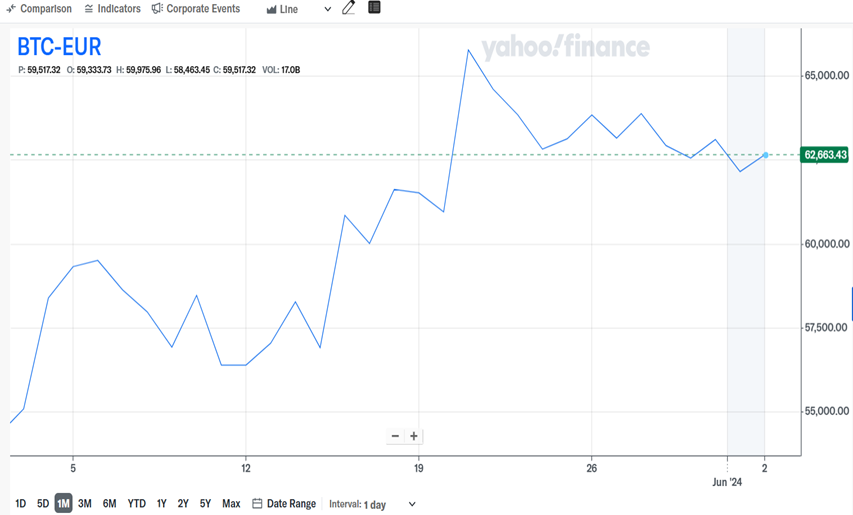

V maju zopet rast vrednosti kriptovalut

Rast vrednosti kriptovalut se je v mesecu maju na veselje imetnikov tega naložbenega razreda nadaljevala.

Tako je Bitcoin v mesecu maju pridobil več kot 13 % vrednosti (EUR) in se povzpel nad vrednost 62.000 EUR.

Kje so razlogi?

Kot smo že omenili, prihaja do ponovne korelacije kriptovalut s kapitalskimi trgi, posebno pa še s tehnološkim sektorjem, ki je v maju predvsem po zaslugi rezultatov NVIDIE lepo zrastel. Faktor korelacije med kriptovalutami in tehnološkim sektorjem je v maju dosegel najvišji nivo po lanskem avgustu. To je ena izmed razlag, ki jo ponujajo analitiki. Vemo pa, da do konca leta pričakujemo še uveljavitev EU regulative MiCa, ki bo prispevala k večji varnosti in zaščiti vlagateljev v EU. To bi lahko zopet vzpodbudilo kriptovalute k nadaljnji rasti.

BITCOIN (BTC)

Delnice nepremičninskega sektorja v maju nekoliko zrastle

Delnice globalnega nepremičninskega sektorja so v mesecu maju nekoliko zrastle. Tako je globalni indeksni sklad, ki vlaga v nepremičninski sektor, v mesecu maju pridobil cca. 2 % vrednosti (EUR). V USD je rezultat nekoliko boljši – sektor je pridobil cca. 3.5 %.

Kot večkrat omenjamo, je ta sektor na višino obrestnih mer izjemno občutljiv. Vsaka napoved analitikov v zvezi z bodočim gibanjem obrestnih mer ima na kapitalskih trgih na ta sektor takojšnji učinek.

Kaj lahko pričakujemo v prihodnje?

Trenutno zmagovalca med optimizmom in pesimizmom na kapitalskih trgih ni videti. Trgi nihajo v obe smeri.

Lahko pa rečemo, da je ameriška centralna banka FED svoje optimistične načrte v zvezi z začetkom nižanja obrestnih mer že opustila, kar njeni visoki predstavniki tudi ob vsaki priložnosti poudarjajo. Zaradi odličnih ekonomskih podatkov v primeru znižanja obrestnih mer v ZDA obstaja nevarnost, da bi prišlo do ponovnega vzpona inflacije. Pa tudi prave potrebe ni za to; gospodarstvu gre dobro. Tveganje bi bilo previsoko. Tako trenutne napovedi analitikov kažejo, da bi do prvega znižanja (če sploh) lahko prišlo šele jeseni.

Do takrat pa bomo, kot kaže, priča nihanju tečajev na kapitalskih trgih v odvisnosti od tekočih ekonomskih podatkov in napovedi analitikov.

Vlagatelji si sicer razumljivo želimo dolgoročnejših in prepoznavnih trendov na kapitalskih trgih, po katerih bi se lahko ravnali in prilagajali svojo naložbeno strategijo, vendar žal temu ni tako. Vedno prihaja do sprememb, ko se tega najmanj nadejamo. Faktorjev, ki vplivajo na razpoloženje vlagateljev in posledično gibanje tečajev, je enostavno preveč.

Faktorjev, ki vplivajo na razpoloženje vlagateljev in posledično gibanje tečajev, je enostavno preveč.

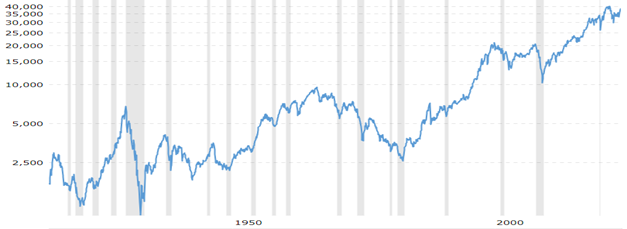

Tako nam preostane le, da ne poskušamo ugotavljati trendov in napovedovati prihodnosti, temveč da se držimo svoje začrtane dolgoročne naložbene strategije in finančnih ciljev. Na dolgi rok to edino prinaša rezultate in zadovoljstvo.

Kot je rekel Warren Buffet: »Kapitalski trgi so prostor, kjer se dobički od nepotrpežljivih vlagateljev pretakajo k potrpežljivim.«

PRVEGA ČASTIMO MI!

PRVEGA ČASTIMO MI!

Kdor deli, znanje podari.

ZADNJI PRISPEVKI

- 5 navad, zaradi katerih so nekateri vedno brez denarja

- Klasične banke ogrožene? Branijo se z dvigom provizij.

- “V pol leta sva odplačala dolg in privarčevala svojo zlato rezervo”

- Zdravje podjetja se začne s finančno varnostjo zaposlenih, ne s sadjem v pisarni

- Vezovišek & Partnerji praznujemo: 10 let pionirstva v svetu osebnih financ