Za mnoge je 250.000 evrov ogromen znesek, a ko gre za upokojitev, se lahko ta nepredstavljivo masivna gmota hitro zmanjša, če jo (po)trošimo nepremišljeno. Ključno vprašanje, ki se poraja ob vstopu v zasluženi počitek, je torej, kako dolgo bomo lahko živeli od svojih prihrankov. Ob upokojitvi pri starosti 65 let se namreč soočamo s perspektivo, da bi naša sredstva morala preživeti tri desetletja ali celo dlje. Svetovna zdravstvena organizacija (WHO) namreč napoveduje, da naj bi povprečna pričakovana življenjska doba za osebo staro 65 let znašala kar 92 let.

Kako dolgo bodo prihranki zdržali?

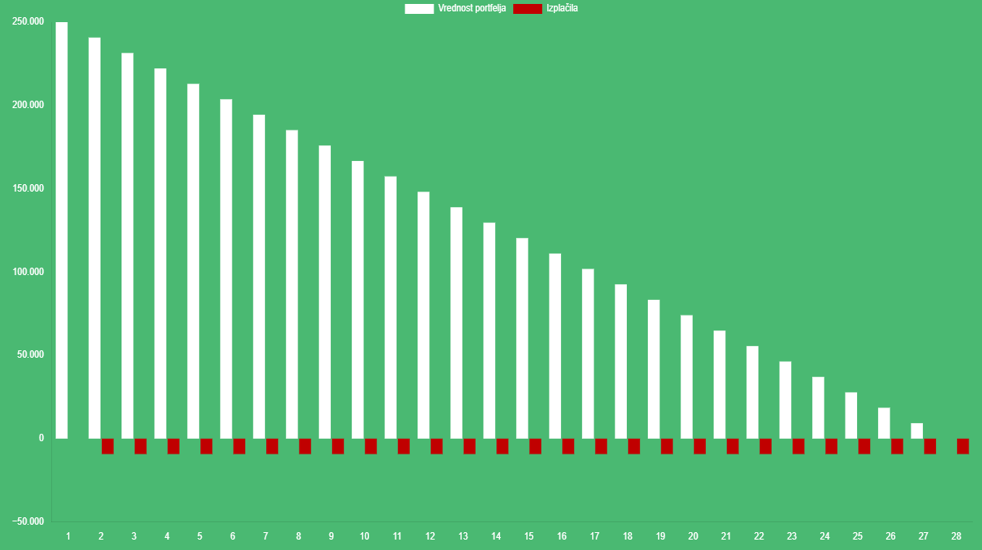

Kako hitro bo četrt milijona evrov velika vreča denarja (pri nas jo strokovno imenujemo naložbena vreča) izpuhtela, je odvisno od letnega dohodka oz. želenega izplačila.

Če si vsako leto želimo privoščiti 25.000 evrov dodatka k pokojnini, kar znaša približno 2.080 evrov mesečno, bodo naša sredstva zadoščala za desetletje – to seveda ne upošteva inflacije ali potencialnih donosov na investicije.

Če pa ciljamo na letno izplačilo 10.000 evrov, kar pomeni okoli 833 evrov dodatka k mesečni pokojnini, bi naš prihranek lahko zdržal 25 let.

Glede na povprečno pričakovano življenjsko dobo, računajmo raje, da bi iz tega sklada naj črpali 27 let, kar pomeni, da bi naš dodatek k pokojnini znašal 771 evrov mesečno. Vendar ne smemo pozabiti, da bo ob upoštevanju inflacije realna vrednost našega denarja proti koncu upokojitvenega obdobja precej nižja – do konca upokojitve bi se realna vrednost našega denarja lahko prepolovila.

Vpliv inflacije

Pri načrtovanju upokojitve ne smemo spregledati vpliva inflacije. V obdobju treh desetletij ali več lahko inflacija dramatično zmanjša kupno moč naših prihrankov. Ob predpostavki povprečne letne inflacije 2,5 %, se pričakuje, da bo vrednost denarja v 30 letih padla za 48 %, ob kumulativni inflaciji 109 %.

To pomeni, da se bodo stroški življenja podvojili, medtem ko bo vrednost naših prihrankov na papirju ostala nespremenjena.

Brez ustreznega načrtovanja in prilagajanja za inflacijo, se lahko hitro zgodi, da kar danes izgleda kot zadosten kup denarja za brezbrižno in udobno prihodnost, v resnici ne bo dovolj za upokojitev.

"Čez 30. let bo inflacija naše premoženje prepolovila."

Investirajte modro

Če si želimo zagotoviti, da bo sredstev dovolj za upokojitev, je investiranje izjemna priložnost za ohranjanje in povečanje vrednosti naših prihrankov. Vendar pa s seboj prinaša tudi določeno mero tveganja, kar pomeni, da je premišljeno načrtovanje investicij v okviru naše osebne strategije, ki upošteva našo toleranco do tveganja, izjemnega pomena.

Da bi zagotovili, da bodo naši prihranki služili svojemu namenu – zagotavljanju finančne varnosti skozi zlata leta – je ključnega pomena, da v ta namen poiščemo pomoč kvalificiranega osebnega finančnega svetovalca. Takšen strokovnjak nam lahko pomaga oblikovati investicijsko strategijo, ki ne bo samo varovala našega kapitala, ampak ga tudi pametno oplemenitila, zagotavljajoč, da naš denar ne bo samo zdržal, ampak bo tudi rasel skozi leta, ki prihajajo.

S tako pridobljenim nadzorom nad premoženjem bo naša upokojitev lahko resnično mirna in finančno stabilna; brez skrbi, da bi nas presenetili nepredvidljivi kapitalski trgi ali inflacijski pritiski.

»Nekaj sva privarčevala, a se bojiva, da ne bo dovolj za upokojitev …«

Od para smo pred kratkim prejeli vprašanje, ki ga na nas naslovijo stranke precej pogosto …

“S partnerjem sva v svojih 50-ih s 30.000 evri na računu in 70.000 evri na varčevalnem računu. Imava povprečni plači in ne moreva več dolgo delati in strah me je, da se nisva bolje pripravila. Ali bova lahko živela preprosto življenje v pokoju?”

Želja po preprostem življenju v zasluženem počitku zahteva pravočasno in skrbno načrtovanje. Sto tisoč evrov se nam morda zdi kot zajeten znesek, toda ko enkrat začnemo črpati ta sredstva, hitro spoznamo, da brez temeljitega načrta ta vsota ne more zagotoviti dolgotrajne finančne varnosti.

Kaj pa, če bi v pokoju živeli le “preprosto življenje”

Ko razmišljamo o preprostem življenju po upokojitvi, je pomembno, da si najprej razjasnimo, kaj točno “preprosto” pomeni za nas. Ta koncept je izrazito subjektiven in se lahko drastično razlikuje od osebe do osebe. Razmislek o želenem načinu življenja po upokojitvi zahteva predvsem iskrenost do sebe glede lastnih pričakovanj in želja. Nato je treba ustvariti natančen načrt, ki bo usmerjal, kako te cilje doseči. Tak načrt nam bo razkril, ali lahko vzdržujemo naš sedanji življenjski slog ali ga bomo morda morali prilagoditi, da ne bi naša finančna sredstva prehitro kopnela.

Bo imel naš par ”preprosto življenje”?

Odgovor na to vprašanje, je: »Žal, ne.« Da bi par ohranil enak življenjski standard kot pred upokojitvijo, bi moral imeti ob začetku pokojninskega obdobja na strani vsaj 335.664 evrov. Poleg tega bi moral biti ta znesek še višji, da bi upošteval letno inflacijo.

Ob upoštevanju njune povprečne neto plače, ki junija 2023 znaša okoli 1.418 evrov, lahko pričakujeta približno 900 evrov pokojnine. Ker si želita ohraniti isti življenjski standard, se bo njun mesečni dohodek zmanjšal za približno 1.036 evrov. Na podlagi privarčevanih sredstev bosta lahko to razliko pokrivala zgolj 8 let.

"Kar se zdi zajeten kup privarčevanih sredstev še ne pomeni zadostnega zalogaja, če mora zdržati tri desetletja."

Dodatno delo po upokojitvi je še vedno možna rešitev …

Če naši prihranki niso obsežni, bi bilo smiselno razmisliti tudi o možnosti dodatnega dela med upokojitvijo. Čeprav se na prvi pogled zdi, da to ni najbolj privlačna opcija, bi lahko prav dodaten vir dohodka znatno prispeval k naši finančni varnosti v letih, ko bi si najraje oddahnili od delovnih obveznosti. Če se na svojo prihodnost nismo uspeli pripraviti pravočasno, je to mogoče naša edina možnost. Si pa verjetno nihče ne želi iskati dodatnega dela v obdobju, ki bi ga morali preživljati bolj sproščeno …

Investiranje je rešitev za želeno upokojitev

Kot vaši osebni finančni svetovalci vam zagotavljamo, da je najboljši način za povečanje naših prihrankov in pripravo na brezskrbno upokojitev brez dvoma investiranje. Pravočasno in preudarno investiranje.

Pomembno pa je biti previden in se zavedati tveganj, ki jih takšna odločitev prinaša. Osnovno pravilo investiranja je, da nikoli ne smemo vlagati denarja, katerega izgubo si ne moremo privoščiti. Drugo temeljno pravilo pa je, da se na pot investiranja podamo opremljeni z znanjem in finančno pismenostjo ali pa za to poiščemo kvalificirano strokovno pomoč.

Začnite danes: nikoli ni prepozno za načrtovanje

Četudi danes niste tam, kjer bi si želeli biti, nikoli ni prepozno, da ne bi zavihali rokavov in začeli delati na svoji prihodnosti. Pomembno je, da ne izgubite upanja ali se predate občutku nemoči. Morda še niste v optimalnem položaju za upokojitev, a s pravilnim načrtovanjem in pametnimi finančnimi odločitvami lahko še vedno uživate v udobnem življenju.

Najboljši dan za prvi korak k brezskrbni upokojitvi je bil 10 let nazaj. Drugi najboljši dan je danes. Marsikaj se zdi ta trenutek dosti bolj pomembno: ta položnica, ono popravilo, tisti izdatek … In tako nenehno pritiskamo na »dremež« in puščamo na cedilu svojo prihodnost.

Danes je pravi dan, da pričnete aktivno ustvarjati svojo sanjsko upokojitev. Ne veste kje začeti? Prijavite se na posvet z osebnim finančnim svetovalcem in skupaj bosta ustvarila načrt, prikrojen za vas.

Prijavite se na posvet

Zakaj bi se soočali s finančnimi dilemami sami? Zaupajte našim strokovnjakom in skupaj bomo dosegli najboljše rezultate. Prijavite se na posvet pri svojem osebnem finančnem svetovalcu zdaj!