Kapitalski trgi so se v oktobru soočili z izzivi in priložnostmi, ki so vlagateljem prinesli veliko nepredvidljivosti. Medtem ko je vrednost ameriškega dolarja naraščala, so globalni delniški in obvezniški trgi občutili učinke inflacijskih pritiskov ter dvomov glede prihodnjih potez centralnih bank. Dodajmo k temu še nepričakovano rast Bitcoina in nepredvidljivost ameriških predsedniških volitev, pa imamo recept za mesec, ki je ponovno dokazal, zakaj oktober slovi po svoji volatilnosti. V tem blogu bomo preučili ključne dejavnike, ki so zaznamovali kapitalske trge v oktobru, in kaj lahko pričakujemo v prihodnje.

Gibanje vrednosti ameriške valute in njen vpliv na evropske vlagatelje

Pomemben del vlagateljskih portfeljev je sestavljen iz ameriških naložb, zato so napovedi o prihodnjem gibanju vrednosti ameriškega dolarja izjemno pomembne. Rast vrednosti USD glede na EUR evropskim vlagateljem namreč prinaša dodaten donos, medtem ko njegovo znižanje zmanjšuje njihove zaslužke.

Večina podjetij v tehnološkem, komunikacijskem in farmacevtskem sektorju ter korporacij, ki sestavljajo ameriški borzni indeks S&P 500, je ameriških, kar pomeni, da ustvarjajo velik del prihodkov v ameriški valuti. Ker so ta podjetja v naših portfeljih močno zastopana, je usoda dolarja za nas ključnega pomena.

Napovedovanje gibanja valutnih razmerij pa ostaja velik izziv. Vrednosti valut so pogosto še nepredvidljivejše kot gibanje delnic na kapitalskih trgih.

Usoda dolarja je za evropske vlagatelje ključnega pomena, a gibanje valut ostaja nepredvidljivo.

Pregled trga: EUR/USD in njegova nihanja

Spodnji graf prikazuje gibanje vrednosti razmerja EUR/USD od leta 2004:

V zadnjih letih je vrednost USD v primerjavi z EUR občutno narasla. Med letoma 2008 in 2009 je bilo za 1 EUR treba odšteti skoraj 1,6 USD, danes pa le 1,08 USD. Leta 2022 sta USD in EUR celo dosegla pariteto.

Ključni dejavniki, ki vplivajo na vrednost USD

Poglejmo, kateri dejavniki vplivajo na vrednost valut in medsebojna razmerja na valutnih trgih ter od kod ameriška valuta črpa svojo moč.

- Moč ekonomije: Močna ekonomija običajno pomeni tudi močno valuto. V tem pogledu imajo ZDA trenutno prednost pred EU. Evropsko gospodarstvo, predvsem Nemčija, se sooča z zastojem gospodarske rasti in slabimi napovedmi za avtomobilsko industrijo, ki je dolgo veljala za paradnega konja evropskega gospodarstva. Poleg tega EU zaradi svoje pretežno industrijske in bančne strukture zaostaja za ZDA, ki prevladujejo s tehnološkimi in farmacevtskimi korporacijami, ključnimi akterji v digitalizaciji in razvoju umetne inteligence.

- Obrestne mere: Razlika v obrestnih merah med centralnima bankama ZDA in EU se povečuje in znaša že 1,5 %. To spodbuja selitev kapitala iz EU v ZDA, saj višje obrestne mere povečujejo donos na kapital, s čimer raste tudi povpraševanje po USD.

- Geopolitične razmere: ZDA so v tem trenutku v boljši geopolitični poziciji kot EU, ki ima v neposredni bližini kar dve večji vojni žarišči, kar dodatno šibi evropsko valuto.

- Ameriške predsedniške volitve: Konec leta bodo ameriške predsedniške volitve. Analitiki menijo, da bi morebitna zmaga Donalda Trumpa lahko zvišala vrednost dolarja.

- Vodilna valuta v mednarodni trgovini: Ameriški dolar (zaenkrat) ostaja prevladujoča valuta v svetovni trgovini, saj večina mednarodnih transakcij poteka v USD, kar ohranja visoko povpraševanje po tej valuti.

- Naložbe v ameriške državne obveznice: Mnoge države še vedno vlagajo svoje finančne rezerve v ameriški državni dolg (kupujejo ameriške državne obveznice), kar daje dodatno stabilnost in moč ameriškemu dolarju.

Vsi ti dejavniki trenutno dajejo prednost USD v primerjavi z EUR, a analitiki opozarjajo, da prihodnje gibanje valut ostaja nepredvidljivo, zato ni mogoče z gotovostjo trditi, da bo vrednost dolarja le rasla. Možni so tudi drugačni scenariji.

Najpomembnejši ekonomski podatki v oktobru

Evropska centralna banka (ECB) je oktobra 2024 znižala obrestno mero za 0,25 %, kar je povečalo razliko med obrestnimi merami ECB in ameriške centralne banke (FED). To nesorazmerje vpliva na svetovne kapitalske tokove, saj višje obrestne mere v ZDA privabljajo vlagatelje, kar krepi ameriški dolar.

V ZDA je mesečna inflacija že tretji mesec zapored zrastla in na letni ravni znaša 3,3 %. Poleg tega se je potrošnja ameriških gospodinjstev, ključni dejavnik gospodarske rasti, v septembru povečala. Ti podatki so sprožili ugibanja, ali bo ameriška centralna banka FED dejansko nadaljevala z napovedanim agresivnim zniževanje obrestnih mer, ali pa bo znižanje novembra raje preskočila. Nekaj upanja za novembrsko znižanje sicer daje zadnja objava s trga dela v ZDA, kjer so podjetja dodala manj novih delovnih mest, kot so pričakovali analitiki.

POSTANITE FINANČNO INFORMIRANI

ostanite v stiku s priporočili našega investicijskega tima.

Kako pa so se na to dogajanje v oktobru odzvali kapitalski trgi?

Kapitalski trgi so se v oktobru odzvali z upadi, saj je ta mesec znan po visoki volatilnosti. Rast kitajskih delnic, ki so bile septembra v vzponu, se je ustavila. Vlagatelji so namreč začeli dvomiti v zavezanost kitajske vlade k napovedanim stimulacijam gospodarstva in izrazili skepso glede zadostnosti napovedanih ukrepov. Razočaranje nad gospodarskimi podatki je še dodatno omajalo zaupanje vlagateljev.

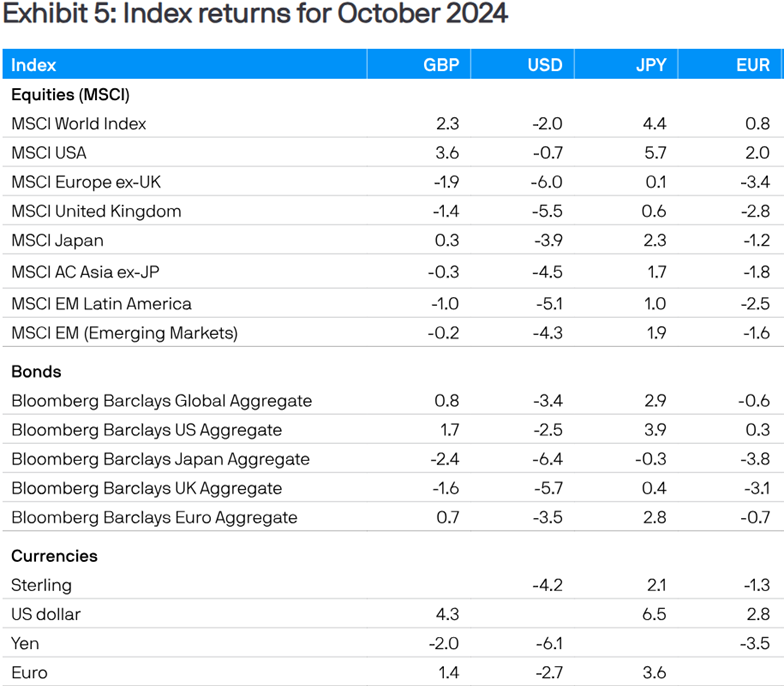

Globalni delniški trgi so se odzvali različno. Indeks MSCI WORLD, ki meri uspešnost razvitih trgov, je oktobra pridobil 0,8 % (EUR). Med razvitimi trgi so se najbolje odrezale ameriške delnice, saj je njihov indeks MSCI USA zrasel za 2,0 % (EUR). Na drugi strani pa so delnice trgov v razvoju, predvsem zaradi zastoja na Kitajskem, beležile negativne rezultate, saj je globalni indeks MSCI EM padel za -1,6 % (EUR). Vrednostne spremembe v USD bi bile še slabše, vendar je rast USD oktobra koristila evrskim vlagateljem.

Oktober prinesel volatilnost: delniški trgi mešani, obveznice v rdečem, USD v vzponu.

Trg obveznic je bil oktobra ponovno v rdečem. Zaradi dvomov o nadaljnjem zniževanju obrestnih mer s strani FED in solidnega stanja ameriškega gospodarstva se je povpraševanje po obveznicah zmanjšalo, kar je povzročilo padec njihove vrednosti. Evropski primerjalni indeks obveznic je izgubil -0,7 % (EUR).

Vrednost ameriškega dolarja je v oktobru narasla, saj je USD pridobil 2,8 % glede na EUR, kar je evropskim vlagateljem v ameriške naložbe prineslo dodatne donose.

V oktobru močna rast vrednosti kriptovalut

V oktobru 2024 je vrednost kriptovalut znova občutno narasla. Bitcoin je v tem mesecu pridobil približno 17,5 % vrednosti (EUR), kar je razvidno iz spodnjega grafa. Razpoloženje vlagateljev v kriptovalute je ponovno na visokem nivoju, kar povečuje povpraševanje in posledično zvišuje tudi vrednost. Bitcoin je tako 30. oktobra dosegel najvišjo vrednost v zgodovini in prebil mejo 67.000 EUR.

BITCOIN (BTC)

E-PRIROČNIK

INVESTIRANJE V NEPREMIČNINE

kupiti, prodati, investirati ali le opazovati?

Vaša pot investiranja v nepremičnine se začne tukaj. Odkrijte, kako v investicijski načrt pravilno vključiti nepremičnine za uravnotežen in donosen portfelj.

Prenesite si e-priročnik, ki vam bo predstavil, kako se varno in preudarno lotiti investicij v nepremičnine, da bo donos dejansko dobičkonosen.

Delnice nepremičninskega sektorja v oktobru negativno

Vrednost delnic globalnega nepremičninskega sektorja je v mesecu oktobru v povprečju upadla. Globalni indeksni sklad, ki vlaga v ta sektor, je v tem mesecu izgubil približno 3,5 % vrednosti (EUR). Glavni razlog za padec so novi dvomi o nadaljevanju agresivnega zniževanja obrestnih mer ameriške centralne banke (FED), saj so se pojavili sveži inflacijski pritiski. Kot smo že večkrat poudarili, je nepremičninski sektor izjemno občutljiv na spremembe obrestnih mer, kar se je znova odrazilo v padcu vrednosti.

Kaj lahko pričakujemo v prihodnje?

Na kapitalske trge do konca letošnjega leta bo močno vplivala dinamika zniževanja obrestnih mer centralnih bank, zlasti ameriške centralne banke (FED). Pred objavo zadnjih ekonomskih podatkov v oktobru so analitiki napovedovali še dve znižanji obrestnih mer s strani FED, eno novembra in eno decembra. Vendar so zaradi naraščajoče inflacije te napovedi zdaj manj zanesljive, in obstaja možnost, da FED novembrskega znižanja ne bo izpeljal.

Ameriško gospodarstvo trenutno ne kaže znakov recesije, kar podpira zmerno rast delniških kapitalskih trgov. Kljub temu so pričakovanja za obvezniške trge precej manj optimistična, saj bo stabilnost odvisna od prihodnjih obrestnih politik.

Pomemben dejavnik bodo tudi ameriške predsedniške volitve, ki bi lahko začasno močno vplivale na kapitalske trge. Nepričakovan odstop predsednika Bidna od kandidature in vstop Kamale Harris v volilno tekmo sta volitve naredila zelo nepredvidljive. Analitiki menijo, da zmaga katere koli stranke dolgoročnih posledic za trge verjetno ne bo imela, vendar pa kratkoročne nihaje lahko pričakujemo.

Na pragu božičnih praznikov: upanje na pozitivno rast trga.

Objave rezultatov podjetij za tretji kvartal niso prinesle večjih presenečenj. Do konca oktobra je 70 % podjetij iz indeksa S&P 500 že objavilo svoje rezultate, od katerih jih je 75 % doseglo boljše rezultate dobička na delnico (earnings per share) od napovedi analitikov, kar pa je kljub temu nekoliko slabše od prejšnjih kvartalov. Najboljše rezultate so, pričakovano, objavila podjetja v sektorjih informacijske in komunikacijske tehnologije ter farmacije, medtem ko je energetski sektor beležil slabše rezultate.

Obetajo se že božični prazniki, ki so tradicionalno uspešno obdobje za kapitalske trge. Upamo, da bo tudi letos praznično obdobje prineslo pozitivno razpoloženje in rast.

Prijavite se na posvet

Zakaj bi se soočali s finančnimi dilemami sami? Zaupajte našim strokovnjakom in skupaj bomo dosegli najboljše rezultate. Prijavite se na posvet pri svojem osebnem finančnem svetovalcu zdaj!