Vedno, ampak res vedno, ko ljudem predstavimo 3-VD sistem, dobimo isti odziv. Ne glede na to ali imajo denarja veliko ali premalo, se vsi strinjajo, da bi ta sistem morali uporabljati, še preden so investirali svoj prvi evro.

Zakaj? Ker je tako enostaven, ima pa neverjetno velik učinek. Zniža stroške, poviša donos in predvsem odpravlja finančni stres.

Zakaj sploh potrebujemo “sistem”?

Vsi v naši ekipi veliko beremo, poslušamo webinarje in se nasploh izobražujemo s področja osebnih financ. Skoraj vedno pa se nam zgodi, da na koncu knjige, webinarja ali izobraževanja nekaj pogrešamo. Res je, da čedalje bolj pogosto dobimo ponudbo za naslednjo veliko stvar (beri dodaten seminar, coaching itd.), a največkrat nočemo tega. To želi tisti na drugi strani, mi pa želimo nekaj konkretnega, nekaj uporabnega, kar bomo lahko takoj začeli uporabljati in izboljšali naše rezultate.

Recimo vsaj kakšen konkreten izračun, ki bi nam povedal, kje smo danes in kaj moramo storiti, da se premaknemo iz točke A na točko B. Takšen, kot je na primer izračun finančne starosti, ki ga najdete TUKAJ. Saj veste … Vsak zase misli, da je višje na lestvici, kot pa je v resnici.

Sistem, ki lahko izboljša donose in zniža stroške

A izračun je začetek, ni pa dovolj. Pri investiranju običajno pogrešamo tudi predstavitev konkretnega, enostavnega sistema, ki bi temeljil na resničnih primerih, s katerim se lahko poistovetimo in izboljšamo naše donose, znižamo stroške. Pa naj gre za investiranje velikih zneskov ali pa le varčevanje težko prisluženih 100 evrov mesečno.

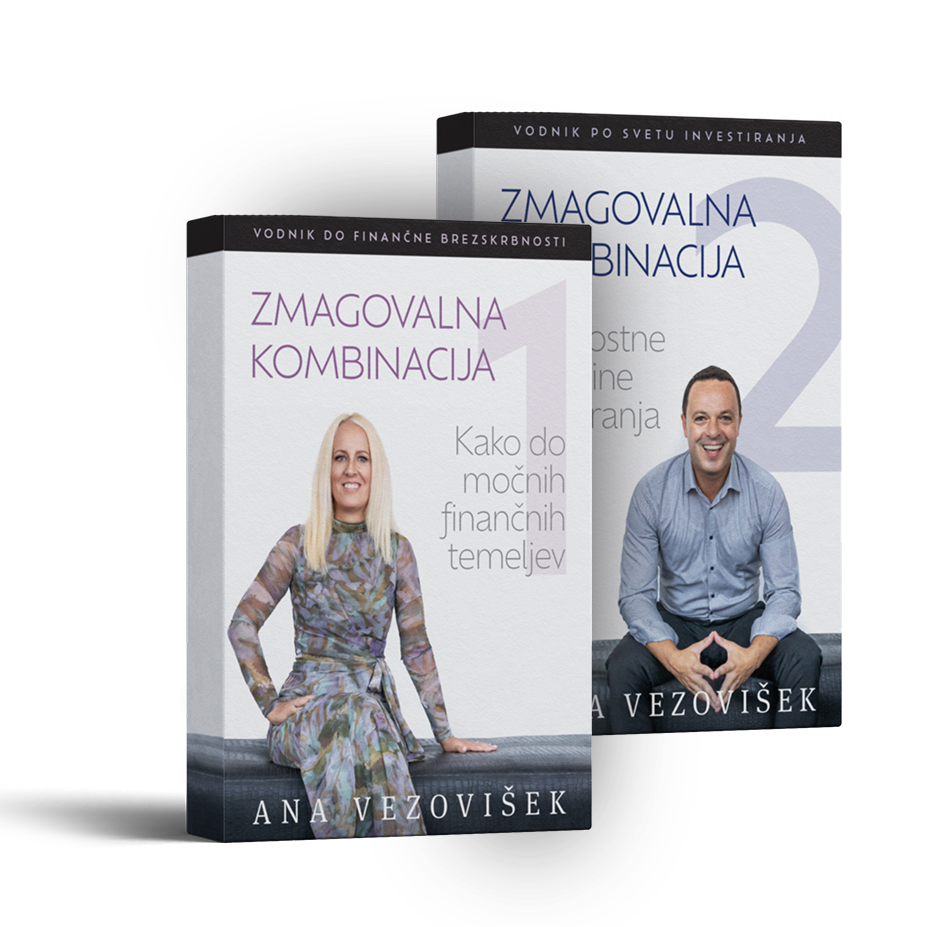

Takšnega izračuna, kot ga omenjamo zgoraj, ni nikjer. Tudi sistema, ki bi učinkovito poganjal naš denar po poti do finančne zrelosti, ni razvil še nihče, zato sta se tega lotila Mitja in Ana Vezovišek. V svoji najnovejši knjigi sta predstavila edinstven Sistem 3-VD, ki pomaga vsem.

Ne glede na to ali smo bogati ali revni ali pa, kot večina, sodimo med srednji sloj, je naš prvi finančni cilj pokojnina, nepremičnina ali kup denarja. Sistem, ki je preverjen v praksi in vsebuje najboljša spoznanja iz 20-letnega dela na področju osebnih financ, je zdaj dostopen vsem. In deluje, še kako deluje.

Investiram nek znesek in potem se zalomi …

Do tega sistema ne bi nikoli prišla, če se ne bi v naši ekipi že toliko let srečevali z ljudmi, ki so nam zaupali svoje izzive in nas vzpodbudili k temu, da poiščemo nek univerzalen sistem, ki bi jim pomagal. Izzivi s katerimi so se soočali so bili namreč zelo različni in najbolje, da si pogledamo nekaj resničnih primerov:

“Želim si privarčevati en kupček denarja ‘za vsak slučaj’, katerega se ne bi rad dotikal, razen v skrajnih primerih in potem še en kupček, ki bi me osrečeval, s katerim bi si nekaj privoščili in da se ne bi nikoli več bal ostati sam, le z nekaj evri v denarnici.” Željko

“Vem, da je potrebno ločiti denar za cilje, sicer jih težko dosežeš. Pa vendar ne vem kam, kako in predvsem koliko ga usmeriti, da bom cilje dosegla. Eno je cilj za avto, ki ga želim uresničiti čez dve leti, pa potem plačilo pomoč otrokom čez 11 let itn. Res bi želela vedeti kako se tega lotiti.” Maja

“Ne vem koliko seminarjev sem že obiskal na temo investiranja … Vsakič mi ponujajo nekaj novega in tako sem se že kar nekajkrat opekel. Investiram nek znesek in potem se zalomi. Kar naenkrat nimam nič kaj dosti privarčevano oz. še huje, nimam niti za hujše čase. Ne vem kako vzpostaviti pravi nadzor.” Borut

8 let sem varčevala za pokojnino, potem pa sem bila zaradi bolezni in posledično izpada dohodka primorana ves privarčevani denar porabiti. Tega si ne želim več, saj vem, da bom zaradi tega težko dosega višjo pokojnino. ” Valerija

“Že dlje časa varčujem, a me je stanje na nepremičninskem trgu streznilo, da sem še daleč od želenega. Sem v precepu ali naj se za dolgo časa zadolžim, vsekakor dalj, kot si želim. Ali pa naj še več let naprej varčujem, morda počakam na padec cen. Bega me dejstvo, da nihče ne ve, kako bo čez par let; bodo cene res padle, bodo krediti manj ugodni, bom imela dobro službo ipd.! “ Majda

Takšnih in podobnih primerov je več sto oziroma bolje tisoče … Vsi tisti, ki so se danes že znebili finančnega stresa so si enotni: v kolikor bi vedeli kako ravnati s prihodki, torej kako razporediti denar, ko ga prejmeš, koliko ga investirati in koliko hraniti za hude čase … bi bila situacija drugačna.

Sistem brez »finančnih bomb« in finančnega stresa

O kakšnem sistemu je torej govora?

O sistemu Treh vreč denarja ali krajše 3-VD. Uh, le kaj bi to bilo?

Nekaj nam že ime samo pove – imeti moramo tri vreče denarja, ki so si med seboj različne. Tako po svoji vlogi kot po velikosti. In ravno te tri vreče nam omogočajo, da lahko najprej postavimo močne finančne temelje in potem začnemo varčevati in investirati.

Ne vemo koliko primerov smo videli, kako ljudje varčujejo za pokojnino (pustimo to, da varčujejo v čisto napačnih produktih) in potem ob prvi “finančni bombi”, ko se jim na primer pokvari avto ali še huje, so dlje časa bolni in imajo nižje prihodke, hitijo izplačevati navadno težko privarčevani denar. Tako se oddaljijo od primarnega cilja in kar je še huje – si ga le redki ponovno zastavijo kot cilj in potem ne varčujejo več.

Škoda, saj se nam z uporabo sistema 3-VD to ne more zgoditi. V kolikor bi namreč svoje vreče polnili skladno z obdobjem v katerem se nahajajo, jim takšna “finančna bomba” ne bi povzročila stresa, stroškov in izničila donosov.

Sistem 3-VD nas uči, da vse svoje finančno premoženje razporedimo v eno od treh vreč denarja in med njimi vzpostavimo povratne povezave. Če uporabimo finančni jezik, govorimo o transakcijski, likvidnostni in naložbeni vreči. Kako velika mora biti posamezna vreča in kako jih polnimo je odvisno do tega kje smo danes. Ne moremo namreč imeti vsi enako velikih vreč, saj so naše potrebe drugačne. Je pa zelo veliko (vse pravzaprav) odvisno od tega kje smo danes. TUKAJ lahko tudi vi preverite, kje ste danes.

Zakaj je ta sistem tako drugačen?

Ker temelji na resničnih primerih v Sloveniji. To je zelo pomembno! Nič nam ne pomaga ameriški sistem, ko pa so njihov pokojninski, zdravstveni in šolski sistem popolnoma nekaj drugega kot pri nas.

Prav nič nam ne pomaga tudi dokler bomo v Sloveniji ljudi, ki so pristali v osebnem stečaju obsojali. Saj veste, v Ameriki se s tem hvalijo. : ) Da ne govorimo o izgubah pri investiranju, ko ljudje nasedajo lažnim obljubam.

Bolj kot želja po finančni neodvisnosti ali svobodi, bi morala biti želja nas vseh, da živimo brez finančnega stresa. Da se pametno pomikamo skozi obdobja finančne starosti. Večina nas začne v obdobju otroka (in s tem ni prav nič narobe) ali mladostnika. Ali sodite tudi vi v enega izmed njih lahko preverite TUKAJ.

Potem je pa potrebno osvojiti le še sistem, ki vam bo pomagal preiti v naslednje obdobje. In nato, ja, šele nato, ko osvojite ta sistem, lahko začnete varčevati in investirati. Sistem 3-VD vam bo povedal koliko.