Vse kaže, da bodo tudi v letošnjem letu centralne banke (predvsem ameriška FED) s svojo politiko obrestnih mer krojile dogajanje na svetovnih kapitalskih trgih. Na srečo pa so letošnja pričakovanja usmerjena drugam, kamor lani. V 2023 so vlagatelji zaskrbljeno pričakovali vsako zasedanje FED-a zaradi možnosti dviga obrestnih mer in padca delnic ter obveznic na kapitalskih trgih, medtem ko so letos pričakovanja obrnjena. Letos pričakujemo začetek zniževanja razmeroma visokih obrestnih mer v ZDA, ki znašajo 5.25 do 5.50 odstotkov.

FINANČNI TRGI 2024: KAKO INVESTIRATI, DA BO PORTFELJ V ZELENEM?

Vsako znižanje obrestnih mer bi povzročilo nižje stroške vseh oblik zadolževanja. To vzpodbudi potrošnjo in investiranje ter niža stroške poslovanja podjetij, kar pozitivno vpliva na gospodarsko rast. Posledično ima to pozitiven vpliv tudi na kapitalske trge. Razumljiva so torej velika pričakovanja vlagateljev, saj bi nova pozitivna vzpodbuda lahko spodbudila nadaljnjo rast kapitalskih trgov.

Ali je realno pričakovati znižanje obrestnih mer?

Če zaupamo izjavam predsednika FED Jeroma Powella, so ta pričakovanja zelo realna. Ta je marca pred ameriškim senatom napovedal, da letos pričakuje znižanje obrestnih mer za spodbudo gospodarstva ZDA, kar močno vpliva na svetovno ekonomijo.

Powell pa ni želel napovedati, kdaj bo do tega začetka dejansko prišlo. Izjavil je, da se želi najprej prepričati, da je inflacija dejansko pod kontrolo in gredo trendi v pravo smer. Ne želi si namreč kakšnih neljubih presenečenj. To je pri analitikih sprožilo vrsto ugibanj in napovedi. Trenutno mnenje pa je, da bi lahko do prvega znižanja obrestnih mer prišlo tik pred poletjem v mesecu juniju.

Ta tema je za ameriško gospodarstvo tako ključna, da je celo aktualni predsednik ZDA v predvolilnem govoru izrazil željo po začetku zniževanja obrestnih mer že letos. Možno je, da bo to tudi ena izmed obljub predsedniških kandidatov v predvolilnem boju za predsednika ZDA konec letošnjega leta. Ameriški volivci bi nižje obrestne mere toplo pozdravili, stroški nakupov ameriških gospodinjstev bi se znatno znižali. Za drugega predsedniškega kandidata Donalda Trumpa pa je tako znano, da je bil nižjim obrestnim meram vedno naklonjen.

Ali marčevski ekonomski podatki znižanje še podpirajo?

Inflacija nepričakovana višja

Mesečna inflacijska stopnja v mesecu februarju, objavljena v marcu, se je nepričakovano nekoliko zvišala, stopnja zvišanja znaša 0.4 %, tako da je letna inflacijska stopnja trenutno 3.2 %. To je nekoliko več, kot so pričakovali analitiki in ekonomisti.

Optimistični pogledi na ameriško ekonomijo

Podatki s trga dela kažejo, da je ameriška ekonomija še vedno v dobri kondiciji, trenutna stopnja brezposelnosti se je sicer malenkost povečala. Trenutno znaša 3.9 %, kar pa je še vedno odličen podatek. Tudi potrošnja prebivalstva je po zadnjih analizah nekoliko porastla in napovedi za preostanek leta so dobre.

19. marca so bile vse oči svetovnih vlagateljev uperjene v redno zasedanje odbora za obrestno politiko ameriške centralne banke, ki je tokrat obrestne mere pričakovano pustila nespremenjene. Pomembno pa je, da je predsednik FED Powell že drugič v kratkem obdobju javno izjavil, da je začetek zniževanja obrestnih mer v letošnjem letu vsekakor pričakovan, zelo možno je, da bo prišlo celo do treh znižanj. Ta izjava je seveda kapitalske trge takoj obarvala v zeleno, med vlagatelji je zopet zavladal optimizem, ki je po objavljenih podatkih o mesečnem porastu inflacije nekoliko splahnel.

Indeks MSCI WORLD v marcu zopet navzgor

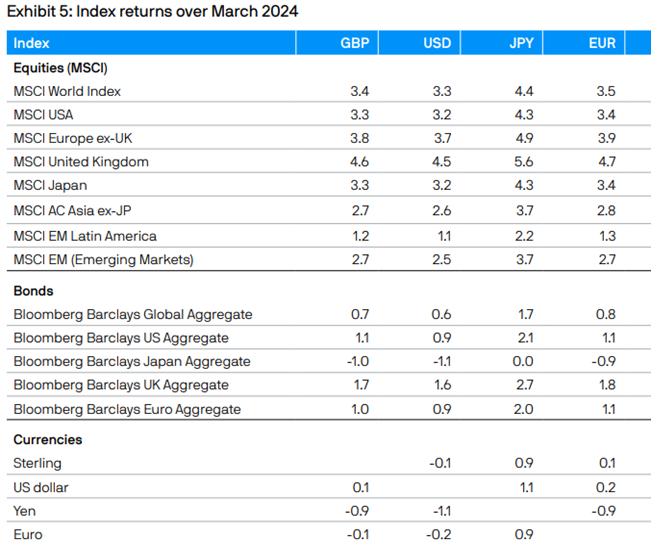

Tako je primerjalni indeks globalnih razvitih trgov MSCI WORLD v mesecu marcu zopet porastel, pridobil je 3.5 % (EUR), kot je razvidno iz spodnje tabele. Od razvitih trgov najbolje ta mesec britanske delnice, njihov primerjalni indeks MSCI UK je pridobil 4.7 % (EUR). Tudi azijske delnice še vedno v zelenem, njihov primerjalni indeks MSCI Asia je pridobil v marcu 2.8 % (EUR).

Obveznice pa v marcu nekoliko bolje

Njihov evropski primerjalni indeks je tako pridobil 1.1 % (EUR). Razloge gre iskati predvsem v ponovnem upanju vlagateljev, da je kljub vsemu začetek zniževanja obrestnih mer centralnih bank spet verjeten. Visoke obresti imajo, kot vemo, prav na obveznice najbolj negativen vpliv.

Vrednost ameriškega dolarja USD se je v marcu zopet zvišala

Vrednost ameriškega dolarja USD pa se je v marcu zopet zvišala, napram EUR je USD tako pridobil 0.2 %. Prav toliko pa so posledično pridobili tudi evropski vlagatelji v ameriške finančne naložbe.

Rast kriptovalut se je tudi v marcu nadaljevala

Rast vrednosti kriptovalut se je nadaljevala tudi v mesecu marcu. V začetku marca je rast po eksploziji cen v februarju sicer nekoliko zastala. Mnogi so najverjetneje vnovčevali letošnje dobičke. V drugi polovici meseca pa je povpraševanje zopet preseglo ponudbo in povzročilo novo rast.

Tako je Bitcoin v mesecu marcu pridobil več kot 15 % vrednosti (EUR) in presegel mejo 65.000 EUR. Kje so razlogi? Poleg kotiranja indeksnih skladov kriptovalut, ‘BTC Halvinga’ in pričakovanja EU regulative MiCa, ki bo prispevala k večji varnosti in zaščiti vlagateljev v EU, je seveda močan razlog tudi pohlep. Vlagatelji so tako zopet prepričani, da lahko z vlaganjem v kriptovalute lepo zaslužijo.

BITCOIN (BTC)

Delnice nepremičninskega sektorja v marcu končno zrastle

Delnice globalnega nepremičninskega sektorja so v mesecu marcu po slabem februarju končno zrastle. Tako je globalni indeksni sklad, ki vlaga v nepremičninski sektor, v mesecu marcu pridobil cca. 3.4 % vrednosti (EUR). Delno bi to lahko pripisali napovedim FED-a o nižanju obrestnih mer. Kot vemo, je nepremičninski sektor na višino obrestnih mer izjemno občutljiv.

Kaj lahko pričakujemo v prihodnje?

Marčevske izjave predsednika ameriške centralne banke FED Jeroma Powella o zelo verjetnem začetku zniževanja obrestnih mer v letošnjem letu so na trge vnesle dodaten zagon in vzpodbudo, ki so jo trgi za nadaljevanje rasti zelo potrebovali. Po začetni močni rasti delnic so trgi za nadaljevanje optimizma in rasti, ki je nekoliko zastala, potrebovali pozitivne novice, zato so prišle izjave o možnem znižanju obrestnih mer ob pravem času.

Čeprav so makroekonomski kazalci in razmere na kapitalskih trgih še vedno pozitivni, se je zaradi strahu pred ponovnim vzponom inflacije v ZDA na trge vrnilo nekaj negotovosti.

V EU območju je nevarnost inflacije manjša

Predsednica evropske centralne banke ECB je že večkrat omenila možnost o skorajšnjem začetku zniževanja obrestnih mer za vzpodbudo gospodarske rasti, ki je v EU bolj ogrožena kot v ZDA.

Nemčija, kot gonilna sila evropskega gospodarstva, se spopada z nizko gospodarsko rastjo. Ekonomiji pa ni ravno v vzpodbudo tudi bližina vojnih žarišč.

Tako je sicer globalna gospodarska rast predvsem v razvitem svetu še vedno boljša od napovedi, stopnja zaposlenosti je še vedno na rekordno visokih nivojih. Nevarnost recesije tako ostaja nizka. Najbolj verjeten je v tem trenutku še vedno mehak pristanek globalne ekonomije.

Najbolj verjeten je v tem trenutku še vedno mehak pristanek globalne ekonomije.

Letos ostajamo zmerni optimisti, saj obstaja dovolj razlogov za pozitivna pričakovanja, ki smo jih že navedli v preteklih prispevkih. Rezultati podjetij in korporacij, katerih objave za četrti kvartal preteklega leta so bile v povprečju zopet boljše od napovedi analitikov, vedno trdnejša zagotovila o začetku zniževanja obrestnih mer predstavnikov centralnih bank in letošnje ameriške predsedniške volitve, ki tradicionalno dobro vplivajo na kapitalske trge, podpirajo naše prepričanje.

Vedno pa nas lahko kaj preseneti in stvari obrne na glavo. To je pač sestavni del življenja vlagateljev.